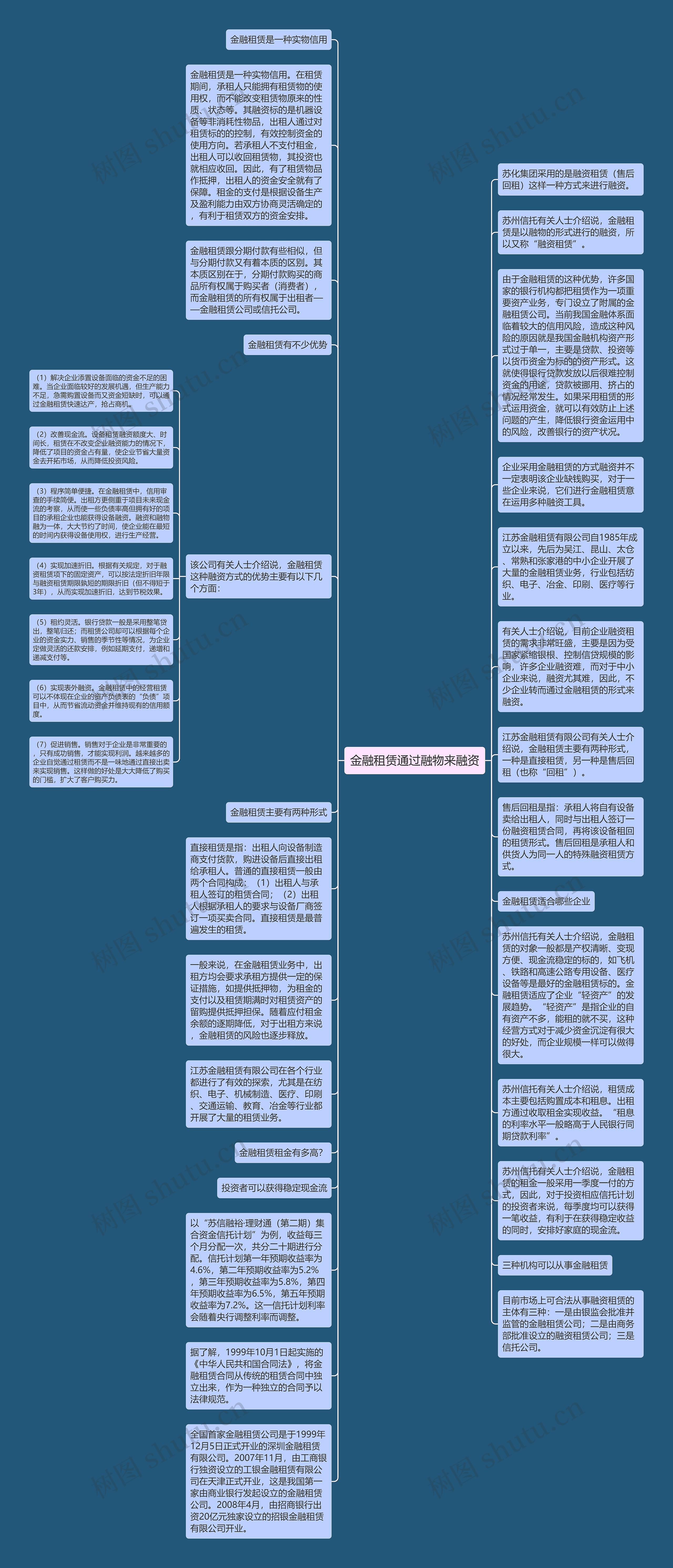

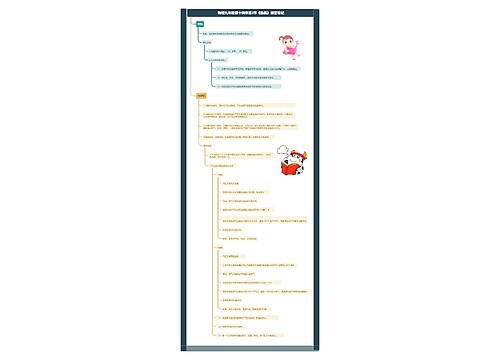

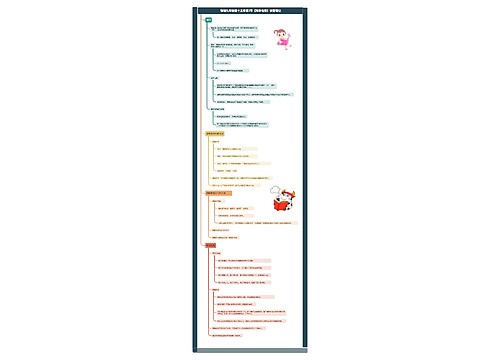

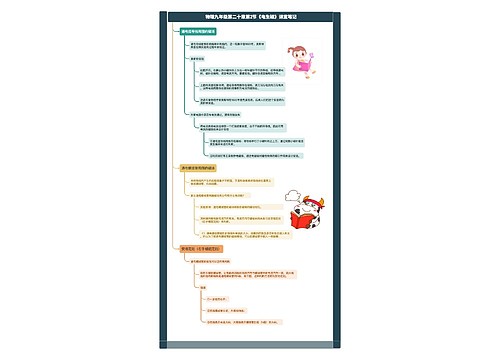

金融租赁通过融物来融资思维导图

2005年3月,苏州信托有限公司发行“苏信融裕·理财通(第二期)集合资金信托计划”,募集资金5000万元,计划期限5年,将信托资金用于购买指定的苏化集团所有的5万吨离子膜烧碱生产装置、两台离子交换塔、三套高压制氯机和一台32%碱储槽等生产设备,并向苏化集团定向出租。苏化集团作为承租人按约定方式向苏州信托支付租金,在信托期满(租赁期满)时,由苏化集团留购租赁资产。

树图思维导图提供 金融租赁通过融物来融资 在线思维导图免费制作,点击“编辑”按钮,可对 金融租赁通过融物来融资 进行在线思维导图编辑,本思维导图属于思维导图模板主题,文件编号是:55bce6561c45df55ae15754161a0691b

思维导图大纲

金融租赁通过融物来融资思维导图模板大纲

苏化集团采用的是融资租赁(售后回租)这样一种方式来进行融资。

金融租赁是一种实物信用

苏州信托有关人士介绍说,金融租赁是以融物的形式进行的融资,所以又称“融资租赁”。

金融租赁是一种实物信用。在租赁期间,承租人只能拥有租赁物的使用权,而不能改变租赁物原来的性质、状态等。其融资标的是机器设备等非消耗性物品,出租人通过对租赁标的的控制,有效控制资金的使用方向。若承租人不支付租金,出租人可以收回租赁物,其投资也就相应收回。因此,有了租赁物品作抵押,出租人的资金安全就有了保障。租金的支付是根据设备生产及盈利能力由双方协商灵活确定的,有利于租赁双方的资金安排。

由于金融租赁的这种优势,许多国家的银行机构都把租赁作为一项重要资产业务,专门设立了附属的金融租赁公司。当前我国金融体系面临着较大的信用风险,造成这种风险的原因就是我国金融机构资产形式过于单一,主要是贷款、投资等以货币资金为标的的资产形式。这就使得银行贷款发放以后很难控制资金的用途,贷款被挪用、挤占的情况经常发生。如果采用租赁的形式运用资金,就可以有效防止上述问题的产生,降低银行资金运用中的风险,改善银行的资产状况。

金融租赁跟分期付款有些相似,但与分期付款又有着本质的区别。其本质区别在于,分期付款购买的商品所有权属于购买者(消费者),而金融租赁的所有权属于出租者——金融租赁公司或信托公司。

企业采用金融租赁的方式融资并不一定表明该企业缺钱购买,对于一些企业来说,它们进行金融租赁意在运用多种融资工具。

金融租赁有不少优势

江苏金融租赁有限公司自1985年成立以来,先后为吴江、昆山、太仓、常熟和张家港的中小企业开展了大量的金融租赁业务,行业包括纺织、电子、冶金、印刷、医疗等行业。

该公司有关人士介绍说,金融租赁这种融资方式的优势主要有以下几个方面:

(1)解决企业添置设备面临的资金不足的困难。当企业面临较好的发展机遇,但生产能力不足,急需购置设备而又资金短缺时,可以通过金融租赁快速达产,抢占商机。

(2)改善现金流。设备租赁融资额度大、时间长,租赁在不改变企业融资能力的情况下,降低了项目的资金占有量,使企业节省大量资金去开拓市场,从而降低投资风险。

(3)程序简单便捷。在金融租赁中,信用审查的手续简便。出租方更侧重于项目未来现金流的考察,从而使一些负债率高但拥有好的项目的承租企业也能获得设备融资。融资和融物融为一体,大大节约了时间,使企业能在最短的时间内获得设备使用权,进行生产经营。

(4)实现加速折旧。根据有关规定,对于融资租赁项下的固定资产,可以按法定折旧年限与融资租赁期限孰短的期限折旧(但不得短于3年),从而实现加速折旧,达到节税效果。

(5)租约灵活。银行贷款一般是采用整笔贷出,整笔归还;而租赁公司却可以根据每个企业的资金实力、销售的季节性等情况,为企业定做灵活的还款安排,例如延期支付,递增和递减支付等。

(6)实现表外融资。金融租赁中的经营租赁可以不体现在企业的资产负债表的“负债”项目中,从而节省流动资金并维持现有的信用额度。

(7)促进销售。销售对于企业是非常重要的,只有成功销售,才能实现利润。越来越多的企业自觉通过租赁而不是一味地通过直接出卖来实现销售。这样做的好处是大大降低了购买的门槛,扩大了客户购买力。

有关人士介绍说,目前企业融资租赁的需求非常旺盛,主要是因为受国家紧缩银根、控制信贷规模的影响,许多企业融资难,而对于中小企业来说,融资尤其难,因此,不少企业转而通过金融租赁的形式来融资。

金融租赁主要有两种形式

江苏金融租赁有限公司有关人士介绍说,金融租赁主要有两种形式,一种是直接租赁,另一种是售后回租(也称“回租”)。

直接租赁是指:出租人向设备制造商支付货款,购进设备后直接出租给承租人。普通的直接租赁一般由两个合同构成:(1)出租人与承租人签订的租赁合同;(2)出租人根据承租人的要求与设备厂商签订一项买卖合同。直接租赁是最普遍发生的租赁。

售后回租是指:承租人将自有设备卖给出租人,同时与出租人签订一份融资租赁合同,再将该设备租回的租赁形式。售后回租是承租人和供货人为同一人的特殊融资租赁方式。

一般来说,在金融租赁业务中,出租方均会要求承租方提供一定的保证措施,如提供抵押物,为租金的支付以及租赁期满时对租赁资产的留购提供抵押担保。随着应付租金余额的逐期降低,对于出租方来说,金融租赁的风险也逐步释放。

金融租赁适合哪些企业

江苏金融租赁有限公司在各个行业都进行了有效的探索,尤其是在纺织、电子、机械制造、医疗、印刷、交通运输、教育、冶金等行业都开展了大量的租赁业务。

苏州信托有关人士介绍说,金融租赁的对象一般都是产权清晰、变现方便、现金流稳定的标的,如飞机、铁路和高速公路专用设备、医疗设备等是最好的金融租赁标的。金融租赁适应了企业“轻资产”的发展趋势。“轻资产”是指企业的自有资产不多,能租的就不买,这种经营方式对于减少资金沉淀有很大的好处,而企业规模一样可以做得很大。

金融租赁租金有多高?

苏州信托有关人士介绍说,租赁成本主要包括购置成本和租息。出租方通过收取租金实现收益。“租息的利率水平一般略高于人民银行同期贷款利率”。

投资者可以获得稳定现金流

苏州信托有关人士介绍说,金融租赁的租金一般采用一季度一付的方式,因此,对于投资相应信托计划的投资者来说,每季度均可以获得一笔收益,有利于在获得稳定收益的同时,安排好家庭的现金流。

以“苏信融裕·理财通(第二期)集合资金信托计划”为例,收益每三个月分配一次,共分二十期进行分配。信托计划第一年预期收益率为4.6%,第二年预期收益率为5.2%,第三年预期收益率为5.8%,第四年预期收益率为6.5%,第五年预期收益率为7.2%。这一信托计划利率会随着央行调整利率而调整。

三种机构可以从事金融租赁

据了解,1999年10月1日起实施的《中华人民共和国合同法》,将金融租赁合同从传统的租赁合同中独立出来,作为一种独立的合同予以法律规范。

目前市场上可合法从事融资租赁的主体有三种:一是由银监会批准并监管的金融租赁公司;二是由商务部批准设立的融资租赁公司;三是信托公司。

全国首家金融租赁公司是于1999年12月5日正式开业的深圳金融租赁有限公司。2007年11月,由工商银行独资设立的工银金融租赁有限公司在天津正式开业,这是我国第一家由商业银行发起设立的金融租赁公司。2008年4月,由招商银行出资20亿元独家设立的招银金融租赁有限公司开业。

上海工商

上海工商