融资租赁设备包括哪些思维导图

在进行融资租赁的时候,对于相关的租赁事务,是需要按照对应的法律规定来进行的,这样才能够确保在融资的时候,是合法有效的。那么今天就跟树图网小编一起来看看融资租赁设备包括哪些以及相关问题的解答是怎样的吧。

树图思维导图提供 融资租赁设备包括哪些 在线思维导图免费制作,点击“编辑”按钮,可对 融资租赁设备包括哪些 进行在线思维导图编辑,本思维导图属于思维导图模板主题,文件编号是:fc576a72cc4d16a47825d221d19f1519

思维导图大纲

融资租赁设备包括哪些思维导图模板大纲

融资租赁设备包括哪些

一、解决设备资金缺口的门槛更低

融资租赁就是通过融物的方式来实现融资。类似设备“按揭”、“分期付款”购买;对于政府(及特大型公司)的基础设施项目,融资租赁又类似于“BT(建设-移交)模式”。融资租赁商业模式为承租人(企业、个人)自筹10%-30%(租赁保证金和首付款),租赁公司融资或垫资购买企业制定的设备(制定设备的规格型号、制造和销售厂商、价格)交承租人使用,承租人按月或按季付清租金后,设备一般归承租人所有。

从信用的角度讲,银行信贷要达到70分才能放贷,融资租赁对60分的客户就可以成交。对负债比例高,前三年经营效益差,仅有订单者,银行信贷进入难而融资租赁可操作。

1、对中小企业融资的硬门槛更低

德阳FC公司属于中小企业,长期从事车铣加工,并与二重、东电等大企业有稳定的配套加工业务合作(合同),由于业务量增加,需再购置一台130万元的车床扩大加工能力,但自己只有30万元现金。在与银行接触后,该企业遇到极大障碍,主要是企业规模不大,之前在银行没有信用记录,企业本身信用等级低、授信额度小且不具备抵押担保,因而不具备贷款的基本条件。由于租赁公司拥有租赁设备的物权,因此租赁公司对企业的资信和抵押担保要求相对较低。租赁公司更为看重的是项目本身的市场前景,看重设备产生的效益。该企业采用融资租赁方式,由租赁公司购买并租赁给企业130万元的车床,其中承租人首付30万元,其余100万元由租赁公司解决,企业投入很少比例的资金便取得了设备的使用权和收益权。然后企业通过设备所产生的效益偿还租金,按每月支付租金10万元,共支付11个月,取得租赁设备的所有权。对承租人而言,一次付款购买该设备需130万元,而通过融资租赁“分期购买”需140万元,实现了“小钱起步,终获设备”的目的。

2、对大型(优质)企业,自筹资金比例低

银行对企业设备类固定资产贷款有一个硬要求——自筹资金比例不低于30%,而融资租赁在自筹资金比例上更灵活。比如金控租赁与成都GJ集团的3亿元车辆融资租赁中,自筹几乎为0;与ZTEJ集团的4800万元盾构机租赁中,承租人自筹仅5%。

3、可(部分)免除抵押担保

由于租赁公司对租赁物享有物权,第一还款来源可靠(特别是租赁物有是通用、耐用、可移动的通用设备),因此融资租赁一般不要求承租人额外提供抵押担保,特殊情况下也只需要市值相当于融资额1/3的房地产做抵押登记。对于医院、学校、政府机关、事业单位等,具有稳定的未来现金流,但达不到信用贷款的条件,又缺乏抵押担保一方,最适宜融资租赁的债权融资。

二、盘活已有设备(厂房)的融资比例更低

对于已有设备的企业,融资租赁类似于“设备抵押”贷款。大多数银行不接受设备抵押,设备最多只能作为房地产抵押的补充,且抵押率仅30%-40%,而从租赁公司通过回租方式可融到设备现值的70%-80%,甚至90%-100%的资金。

如果企业自有固定资产比例大,流动资产比例偏小,流动资金压力大,或者企业处于快速发展期需要新上项目,而新项目在银行融资的自有资金不足,就需要盘活已有资产,筹措现金。FD公司拥有设备现值6000万元,租赁公司按照设备现值的八折办理了出售回租,该公司任然拥有设备的使用权,并获得了4800万元到的现金,在3年内按季归还,每次只需归还400万元本金及相应租息。

三、设备类产品的促销运用更广更灵活

机器设备的制造厂家和经销(代销)商家,经常遇到确实有需求的真实客户,但缺乏一次性购买的支付能力。如果采用赊销的方式(即分期付款),设备供应厂商需要有巨大的资金为下游客户垫资,厂商往往心有余而力不足;同时还有催收余款的麻烦和损伤和气的风险。厂商也愿意采用银行提供的“设备按揭”贷款或卖房信贷实现销售,但银行对设备抵押存在诸多顾忌,此业务难以扩大,不能满足厂商市场扩张的需求。

租赁促销就是由设备厂商找到客户,客户只要准备一部分(通常为20%-30%)的自有资金,租赁公司筹措其余资金,全价从厂商购买设备后,交给客户使用,客户按租赁协议在租赁期内(通常为1-3年)付清租赁公司垫资的本金和利息,设备就属于客户。同时租赁公司要考评客户的信用;在租赁期内,厂商承担回购责任。反过来说,只要厂商回购能力强,租赁公司对厂商进行回购授信,在授信额度之内,可放手委托厂商广泛运用租赁促销工具,即将市场和风险控制工作交个有实力的厂商,可大大提高工作的效率。金控租赁为CZ机床提供5000万元的促销配套租赁服务,为XZ挖掘机、摊路机、水泥搅拌塔提供1亿元的促销租赁,帮助设备制造厂商打开销路,提升业绩。

四、作为独特的财务工具可以延迟纳税,优化报表,扩大融资

1、加速折旧,延迟交税

按法定折旧期限与租赁期限谁短原则确定融资租赁物的实际折旧期,可加速折旧,扩大当期成本,降低当期所得税的缴纳,使承租人享受到延缓的交税,税务融资的好处。

比如设备购置成本为100万元。第1—5年收入40万元,第6—7年30万元,第8年20万元。设备折旧期10年。第8年年末处置设备收入10万元。所得税税率为33%。贷款或租赁的期限都是3年,每年年末等额还本33.33万元,余额计息。贷款年利率为6%,租赁年利率为6.9%,租赁折旧期为3年。表面上看,租赁年利率较贷款高0.9个百分点,企业利用贷款购置设备时三年利息是12万元,融资租赁利息是13.8万元。贷款的税后利润是1192600元,大于融资租赁税后利润1184500元。但是如果用折现值衡量,则前者现值是810733.71元,后者现值是852392.11元。企业用融资租赁林取得设备较之利用贷款购置设备将多得41658、40元的好处。原因十分简单,企业利用贷款购置设备时每年折旧10%,而企业利用融资租赁每年折旧33.33%,所得税少。

2、优化财务结构,制度粉饰报表

通过经营租赁,可以适度将报表内负债调为表外负债,降低企业资产负债比例,提升企业的流动比、速动比。KU公司总资产1亿元,流动资产为现金500万元,负债7000万元,3000万元设备通过经营性回租,将负债由表内调到表外(租赁保证金为20%),以现金还债,企业规模为7800万元,企业资产的负债比由70%将为60.52%,降低了近10个百分点,腾出再融资空间。如果不还债,企业速动比由5%上升为29%。这对于拟上市、已上市要增发和发债的公司具有典型意义。

3、拓宽融资渠道,扩大融资空间

通过经营性租赁,我们可以提供企业不超过总资产1/3的表外融资。比如具有AAA信用等级的HJ集团,目前总资产30亿元,净资产17.5亿元,负债比例约40%,结合银行信贷要求负债比一般不超过70%的规定,我们可为该公司提供表外融资10亿-20亿。

4、降低项目到的资金要求,扩大资本的放大倍数

投资新项目,如果将设备部分以租赁方式融入,就可以压缩投资总规模,相应降低项目资本金要求。比如,一个新项目按照传统投融资模式总投资1亿元,其中土地、土建3000万元,机械设备4000万元,流动资金3000万元。如果土地、土建及机器设备自筹30%和流动资金自筹10%,那么资本金要2400万元,负债7600万元,项目(企业)负债比高达75%以上,难以再融资。如果我们将机器设备调整为经营性租赁融入,则只准备20%的保证金,那么该项目的总投资将为6800万元,缩小近1/3,容易获得投资审批;其他条件不变,设备的租赁保证金800万元,资本金只需2000万元,比原来减少400万元,负债比将为70%,还有融资空间。

相关思维导图模板

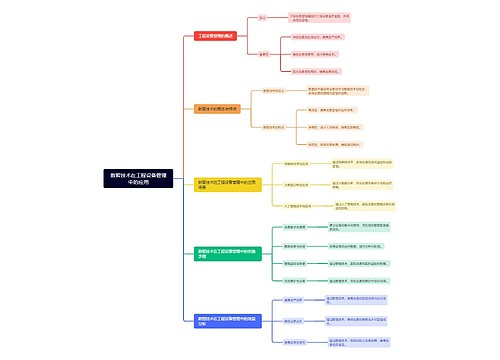

树图思维导图提供 数智技术在工程设备管理中的应用 在线思维导图免费制作,点击“编辑”按钮,可对 数智技术在工程设备管理中的应用 进行在线思维导图编辑,本思维导图属于思维导图模板主题,文件编号是:f9a2de84ad9a9ceebc96385d71be9ebe

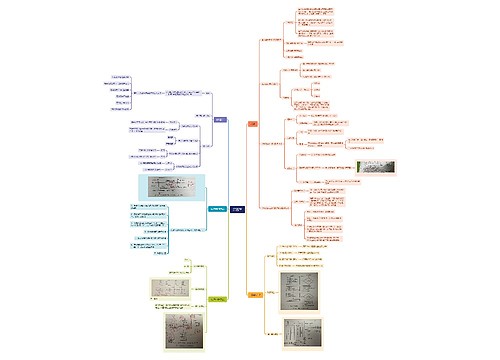

树图思维导图提供 第五章 在线思维导图免费制作,点击“编辑”按钮,可对 第五章 进行在线思维导图编辑,本思维导图属于思维导图模板主题,文件编号是:6f6a0d03f765faada73875b1cd64cad0

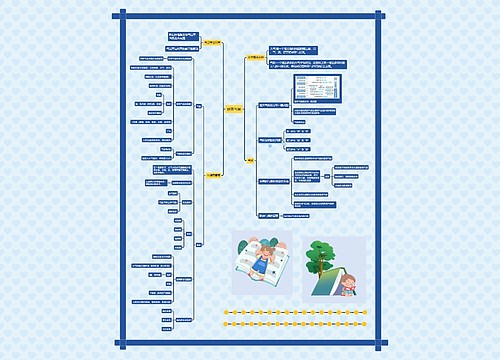

上海工商

上海工商