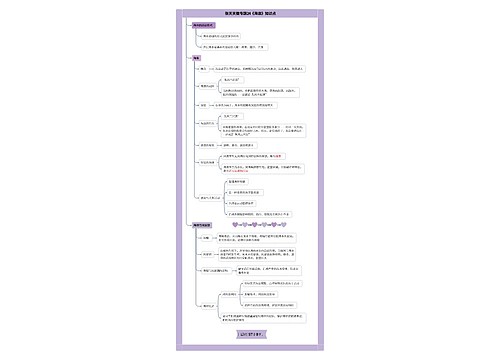

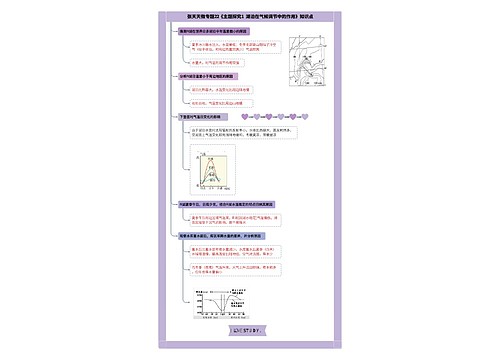

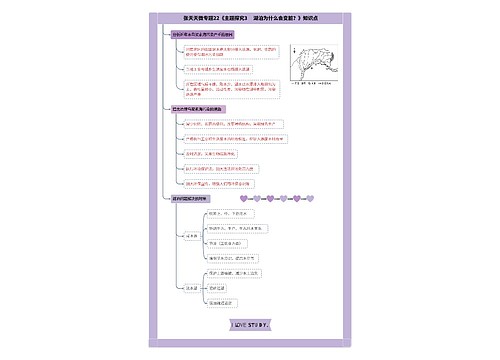

上市公司规避利润分配的伎俩思维导图

导读:上市公司的利润分配问题。以今年上市公司利润分配情况来看,截止3月27日,沪深两市披露2009年年报的公司已达819家,但能给投资者提供真实回报且令投资者满意的并不多。总体说来,当前上市公司利润分配普遍存在五大问题。如何规范上市公司利润分配,成为股市监管者及市场参与各方必须正视的一个现实问题。

树图思维导图提供 上市公司规避利润分配的伎俩 在线思维导图免费制作,点击“编辑”按钮,可对 上市公司规避利润分配的伎俩 进行在线思维导图编辑,本思维导图属于思维导图模板主题,文件编号是:0213e67fc4b3fbe67bc31c43fad1b887

思维导图大纲

上市公司规避利润分配的伎俩思维导图模板大纲

第一大问题:“不分配”,投资者两手空空

上市公司募集了投资者的资金,给予投资者回报是天经地义的。但由于中国股市长期“重融资轻回报”,以至很多上市公司回报股东意识淡薄,“铁公鸡”的故事一年一年地在股市上演,今年也不例外。初步统计,在截止3月27日披露年报的819家公司中,对投资者一毛不拔的公司达到290家,占披露年报公司总数的35%。

当然,这其中有一部分公司属于力不从心。“利润分配”顾名思义是对利润进行分配,那些业绩亏损或微利的公司,通常无法推出分配方案,这类公司只能向投资者交白卷。还有的公司,虽然2009年取得了不错的业绩,但由于公司以前年度亏损,公司未分配利润为负数,这类公司在弥补了以前年度的亏损后,仍然没有可分配利润,也只能交白卷。如美菱电器(9.51,-0.14,-1.45%),虽然2009年净利润同比增长了10倍多,但合并报表后,归属于母公司的可供分配利润为-3460万元,尚存在未弥补完的亏损,因此美菱电器只能继续充当“铁公鸡”。

如果说对那种力不从心的“铁公鸡”投资者还可以理解的话,那么一些公司有钱不分,就只能说是回报股东意识淡薄了。这样的公司在股市里并不少见。如小天鹅公司,2009年实现净利润2.22亿元,同比增长454.93%;每股收益0.41元,每股未分配利润达到1.14元,但该公司却对投资者一毛不拔。

第二大问题:“不分红”,用送转股代替投资回报

稍微懂得一点利润分配常识的投资者都知道,送转股不等于分红,更不等于投资回报。虽然分红与送股同属于上市公司利润分配的两种形式,不过,只有现金分红才是给予投资者的真实回报,因为现金分红才需要上市公司拿出资金出来。相反送股不用上市公司掏一分钱,只需账务处理即可,因此,送股并不被认为是投资回报。虽然通过送股,投资者的股票多了,但价格除权后,股票市值不变。而转股与送股相类似,但它并不属于利润分配范畴,而只要从资本公积金中列支即可。鉴于转股与送股对于投资者来说作用一样,因此,人们通常把二者合称为“送转股”。

送转股只是一个数字游戏。正如深交所向投资者所警示的那样,送转股,实际上不会给上市公司的经营状况带来任何实质性的变化,送转股本身也不会给投资者带来额外的回报,它就是市场炒作的一个题材而已。也正因如此,深交所表示:只有公司拥有良好的现金流量、不断增长的盈利能力、不断增长的市场占有率,才能受到市场的最终认同。能给投资者带来真金白银的公司才是真的好公司。

不过,正因为送转股是市场投机炒作的一个题材,这就使得它在不成熟的中国股市里有了用武之地,甚至比现金分红更受欢迎,且送转股比例越高越好,以至高送转在市场上甚是流行。一些上市公司高送转出手大方,但现金分红非常吝啬。如推出“最牛送转股方案”的神州泰岳(30.560,1.01,3.42%),送转股比例高达每10股转增15股,但派发现金红利只有10股派3元。更有不少公司干脆就是10送转X股,一分钱红利都不分配。毕竟高送转不需要上市公司出钱,既然市场又追捧,上市公司当然求之不得,于是干脆就拿送转股代替对投资者的投资回报。

第三大问题:高送转,醉翁之意不在酒

投资者如果只是把上市公司推出高送转方案看成是满足市场投机炒作需要的话,那么,这未免把上市公司想象得太单纯了。实际上,上市公司推出高送转方案,并不乏醉翁之意。

其次是为上市公司再融资服务。不论是否公开发行,上市公司只要实施了再融资,那么年度利润分配时,往往都会推出高送转方案来回报当初参与公司再融资的投资者特别是机构投资者。如丹化科技在公司业绩亏损的情况下也推出“每10股转增10股”的股本转增方案,其中一条很重要的原因就在于去年5月,包括上海证券在内的7位投资者参与了该公司的定向增发,这批股份将于今年5月7日解禁。因此,在2009年年报中提出高转增方案,可以为这7位投资者的最终减持创造条件。

此外是为大小非、大小限的减持服务。在大小非、大小限解禁前后,又恰逢年报披露,上市公司此时推出高送转方案,难免有为大小非、大小限减持服务的嫌疑。如神州泰岳,2月1日有632万股网下配售股份解禁流通(全部为机构投资者所持有),2月5日,该公司就以业绩快报的方式提前披露了每10股转增15股派3元的“最牛分配方案”。此举堪称司马昭之心路人皆知。

第四大问题:一手高派现,一手巨额再融资

一手高派现,一手巨额再融资,这通常是上市公司向大股东进行资金输送的一种方式。因为高派现大股东往往是受益最大的,但融资时,大股东又选择放弃,大股东是资金的净流入一方。

但今年的情况与往年有些不同,今年的主角换成了银行股,尤其是几大国有银行。在这个问题上,如何选择更合适的方式来补充银行资本金成为银行业必须面对的问题。

在经过了去年的信贷膨胀之后,各家银行的资本充足率显得捉襟见肘,及时补充资本金是各家银行的当务之急。于是,几大国有银行相继提出了巨额再融资方案。如中行拟发不超过400亿元A股可转债,交行拟“A+H”配股筹资不超过420亿元,工行拟发250亿A股可转债及增发H股。

第五大问题:高分红,将上市公司资金转变成大股东红利

从理论上来讲,现金分红是上市公司给予投资者的回报,高分红当然就是上市公司给予投资者的高回报。不过,由于上市公司股权结构的不合理,特别是大小非、大小限的持股成本低廉,这就使得大股东成了上市公司高分红的真正受益者,高分红甚至成了上市公司向大股东输送资金的“合法渠道”。

如信立泰(35.05,1.05,3.09%)是今年推出最牛分配方案的公司之一,该公司拟每10股派10元转增10股。其中仅分红一项就每股达到1元钱,共计分配现金红利11350万元。但由于信立泰大股东信立泰药业有限公司一家就持有8121.75万股股份,因此,在信立泰的分红中,大股东一家就拿走了8121.75万元的现金红利。

不仅如此,一些新公司大力分红,也是因为公司拥有大量超募资金的缘故。如桂林三金(15.47,-0.38,-2.40%)推出了每10股派5.5元的高派现方案,派现总额约2.5亿元,相当于其去年净利润的81.4%。而该公司去年新股发行时,超募资金达到2.25亿元。正因为有这笔超募资金作后盾,于是该公司就可以把丰厚的资金以分红的方式派现给大股东。毕竟在桂林三金的股权结构中,大股东占据了61.11%的股份,此外,公司高管也持有大量股份。如董事长邹节明通过分红可得现金红利2259万元,一人所得红利就逼近了全部公众投资者的2530万元。

经典推荐:

浅析上市公司盈利预测的法律规制

优化股权结构规范上市公司治理

相关思维导图模板

树图思维导图提供 904名中国成年人第三磨牙相关知识、态度、行为和病史的横断面调查 在线思维导图免费制作,点击“编辑”按钮,可对 904名中国成年人第三磨牙相关知识、态度、行为和病史的横断面调查 进行在线思维导图编辑,本思维导图属于思维导图模板主题,文件编号是:10b9a8a2dd2fb4593f8130ef16c320fc

树图思维导图提供 9.战斗的基督教 在线思维导图免费制作,点击“编辑”按钮,可对 9.战斗的基督教 进行在线思维导图编辑,本思维导图属于思维导图模板主题,文件编号是:33d168acd0cd9f767f809c7a5df86e3a

上海工商

上海工商