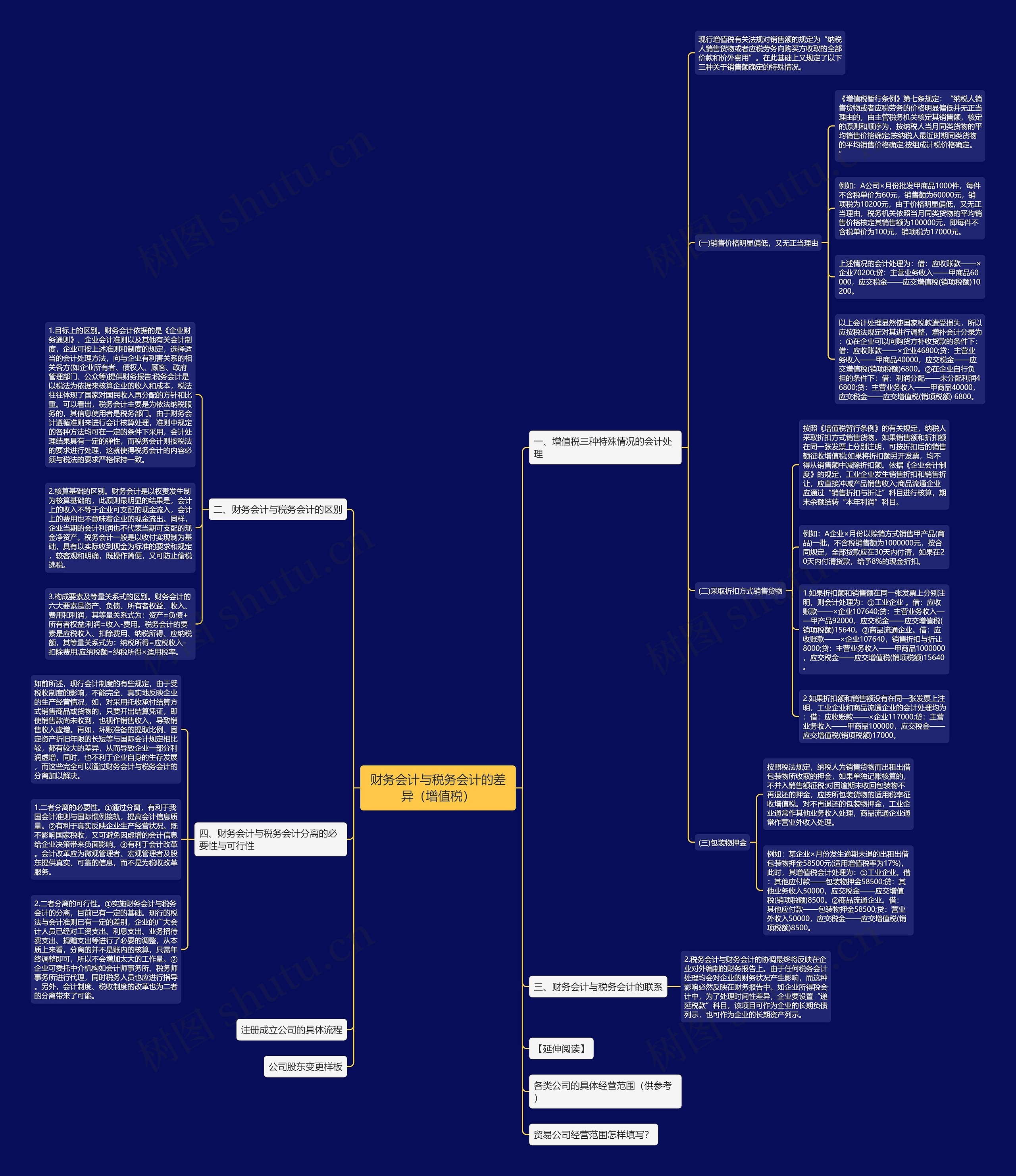

财务会计与税务会计的差异(增值税)思维导图

随着我国财会制度改革与税收制度改革的不断深化,我国的税收制度越来越表现出与企业财务会计制度相分离的情况。这样,税务会计应运而生,它能够为税务部门提供相关信息,并将会计收益与应税收益间的差异在财务会计中进行协调。本文将通过对增值税几种特殊情况的会计处理来说明财务会计与税务会计的差异,并提出解决的对策。

树图思维导图提供 财务会计与税务会计的差异(增值税) 在线思维导图免费制作,点击“编辑”按钮,可对 财务会计与税务会计的差异(增值税) 进行在线思维导图编辑,本思维导图属于思维导图模板主题,文件编号是:68eb2ab1eb3fdf17d4b183e83dfbc590

思维导图大纲

财务会计与税务会计的差异(增值税)思维导图模板大纲

一、增值税三种特殊情况的会计处理

现行增值税有关法规对销售额的规定为“纳税人销售货物或者应税劳务向购买方收取的全部价款和价外费用”。在此基础上又规定了以下三种关于销售额确定的特殊情况。

(一)销售价格明显偏低,又无正当理由

《增值税暂行条例》第七条规定:“纳税人销售货物或者应税劳务的价格明显偏低并无正当理由的,由主管税务机关核定其销售额,核定的原则和顺序为,按纳税人当月同类货物的平均销售价格确定;按纳税人最近时期同类货物的平均销售价格确定;按组成计税价格确定。”

例如:A公司×月份批发甲商品1000件,每件不含税单价为60元,销售额为60000元,销项税为10200元,由于价格明显偏低,又无正当理由,税务机关依照当月同类货物的平均销售价格核定其销售额为100000元,即每件不含税单价为100元,销项税为17000元。

上述情况的会计处理为:借:应收账款——×企业70200;贷:主营业务收入——甲商品60000,应交税金——应交增值税(销项税额)10200。

以上会计处理显然使国家税款遭受损失,所以应按税法规定对其进行调整,增补会计分录为:①在企业可以向购货方补收货款的条件下:借:应收账款——×企业46800;贷:主营业务收入——甲商品40000,应交税金——应交增值税(销项税额)6800。②在企业自行负担的条件下:借:利润分配——未分配利润46800;贷:主营业务收入——甲商品40000,应交税金——应交增值税(销项税额) 6800。

(二)采取折扣方式销售货物

按照《增值税暂行条例》的有关规定,纳税人采取折扣方式销售货物,如果销售额和折扣额在同一张发票上分别注明,可按折扣后的销售额征收增值税;如果将折扣额另开发票,均不得从销售额中减除折扣额。依据《企业会计制度》的规定,工业企业发生销售折扣和销售折让,应直接冲减产品销售收入;商品流通企业应通过“销售折扣与折让”科目进行核算,期末余额结转“本年利润”科目。

例如:A企业×月份以赊销方式销售甲产品(商品)一批,不含税销售额为1000000元,按合同规定,全部货款应在30天内付清,如果在20天内付清货款,给予8%的现金折扣。

1.如果折扣额和销售额在同一张发票上分别注明,则会计处理为:①工业企业 。借:应收账款——×企业107640;贷:主营业务收入——甲产品92000,应交税金——应交增值税(销项税额)15640。②商品流通企业。借:应收账款——×企业107640,销售折扣与折让8000;贷:主营业务收入——甲商品1000000,应交税金——应交增值税(销项税额)15640。

2.如果折扣额和销售额没有在同一张发票上注明,工业企业和商品流通企业的会计处理均为:借:应收账款——×企业117000;贷:主营业务收入——甲商品100000,应交税金——应交增值税(销项税额)17000。

(三)包装物押金

按照税法规定,纳税人为销售货物而出租出借包装物所收取的押金,如果单独记账核算的,不并入销售额征税;对因逾期未收回包装物不再退还的押金,应按所包装货物的适用税率征收增值税。对不再退还的包装物押金,工业企业通常作其他业务收入处理,商品流通企业通常作营业外收入处理。

例如:某企业×月份发生逾期未退的出租出借包装物押金58500元(适用增值税率为17%),此时,其增值税会计处理为:①工业企业。借:其他应付款——包装物押金58500;贷:其他业务收入50000,应交税金——应交增值税(销项税额)8500。②商品流通企业。借:其他应付款——包装物押金58500;贷:营业外收入50000,应交税金——应交增值税(销项税额)8500。

二、财务会计与税务会计的区别

1.目标上的区别。财务会计依据的是《企业财务通则》、企业会计准则以及其他有关会计制度,企业可按上述准则和制度的规定,选择适当的会计处理方法,向与企业有利害关系的相关各方(如企业所有者、债权人、顾客、政府管理部门、公众等)提供财务报告;税务会计是以税法为依据来核算企业的收入和成本,税法往往体现了国家对国民收入再分配的方针和比重。可以看出,税务会计主要是为依法纳税服务的,其信息使用者是税务部门。由于财务会计遵循准则来进行会计核算处理,准则中规定的各种方法均可在一定的条件下采用,会计处理结果具有一定的弹性,而税务会计则按税法的要求进行处理,这就使得税务会计的内容必须与税法的要求严格保持一致。

2.核算基础的区别。财务会计是以权责发生制为核算基础的,此原则最明显的结果是,会计上的收入不等于企业可支配的现金流入,会计上的费用也不意味着企业的现金流出。同样,企业当期的会计利润也不代表当期可支配的现金净资产。税务会计一般是以收付实现制为基础,具有以实际收到现金为标准的要求和规定,较客观和明确,既操作简便,又可防止偷税逃税。

3.构成要素及等量关系式的区别。财务会计的六大要素是资产、负债、所有者权益、收入、费用和利润,其等量关系式为:资产=负债+所有者权益;利润=收入-费用。税务会计的要素是应税收入、扣除费用、纳税所得、应纳税额,其等量关系式为:纳税所得=应税收入-扣除费用;应纳税额=纳税所得×适用税率。

三、财务会计与税务会计的联系

2.税务会计与财务会计的协调最终将反映在企业对外编制的财务报告上。由于任何税务会计处理均会对企业的财务状况产生影响,而这种影响必然反映在财务报告中。如企业所得税会计中,为了处理时间性差异,企业要设置“递延税款”科目,该项目可作为企业的长期负债列示,也可作为企业的长期资产列示。

四、财务会计与税务会计分离的必要性与可行性

如前所述,现行会计制度的有些规定,由于受税收制度的影响,不能完全、真实地反映企业的生产经营情况,如,对采用托收承付结算方式销售商品或货物的,只要开出结算凭证,即使销售款尚未收到,也视作销售收入,导致销售收入虚增。再如,坏账准备的提取比例、固定资产折旧年限的长短等与国际会计规定相比较,都有较大的差异,从而导致企业一部分利润虚增,同时,也不利于企业自身的生存发展,而这些完全可以通过财务会计与税务会计的分离加以解决。

1.二者分离的必要性。①通过分离,有利于我国会计准则与国际惯例接轨,提高会计信息质量。②有利于真实反映企业生产经营状况。既不影响国家税收,又可避免因虚增的会计信息给企业决策带来负面影响。③有利于会计改革。会计改革应为微观管理者、宏观管理者及股东提供真实、可靠的信息,而不是为税收改革服务。

2.二者分离的可行性。①实施财务会计与税务会计的分离,目前已有一定的基础。现行的税法与会计准则已有一定的差别,企业的广大会计人员已经对工资支出、利息支出、业务招待费支出、捐赠支出等进行了必要的调整,从本质上来看,分离的并不是账内的核算,只需年终调整即可,所以不会增加太大的工作量。②企业可委托中介机构如会计师事务所、税务师事务所进行代理,同时税务人员也应进行指导。另外,会计制度、税收制度的改革也为二者的分离带来了可能。

【延伸阅读】

注册成立公司的具体流程

各类公司的具体经营范围(供参考)

公司股东变更样板

贸易公司经营范围怎样填写?

相关思维导图模板

树图思维导图提供 904名中国成年人第三磨牙相关知识、态度、行为和病史的横断面调查 在线思维导图免费制作,点击“编辑”按钮,可对 904名中国成年人第三磨牙相关知识、态度、行为和病史的横断面调查 进行在线思维导图编辑,本思维导图属于思维导图模板主题,文件编号是:10b9a8a2dd2fb4593f8130ef16c320fc

树图思维导图提供 9.战斗的基督教 在线思维导图免费制作,点击“编辑”按钮,可对 9.战斗的基督教 进行在线思维导图编辑,本思维导图属于思维导图模板主题,文件编号是:33d168acd0cd9f767f809c7a5df86e3a

上海工商

上海工商