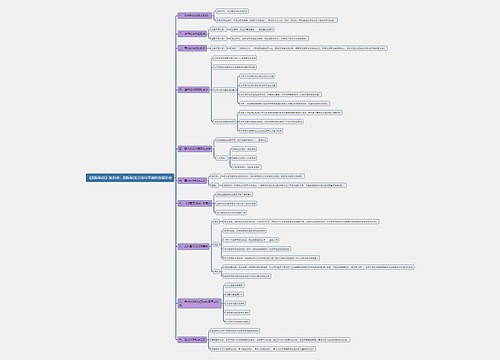

私募股权投资基金及其特点思维导图

现在随着经济社会的发展很多基金公司纷纷成立,那么私募股权投资基金及其特点?私募股权基金运作流程?为了帮助大家更好的了解相关法律知识,树图网小编整理了相关的内容,我们一起来了解一下吧,希望能对你有所帮助。

树图思维导图提供 私募股权投资基金及其特点 在线思维导图免费制作,点击“编辑”按钮,可对 私募股权投资基金及其特点 进行在线思维导图编辑,本思维导图属于思维导图模板主题,文件编号是:b21f027c8e7c523721e25c984c416f95

思维导图大纲

私募股权投资基金及其特点思维导图模板大纲

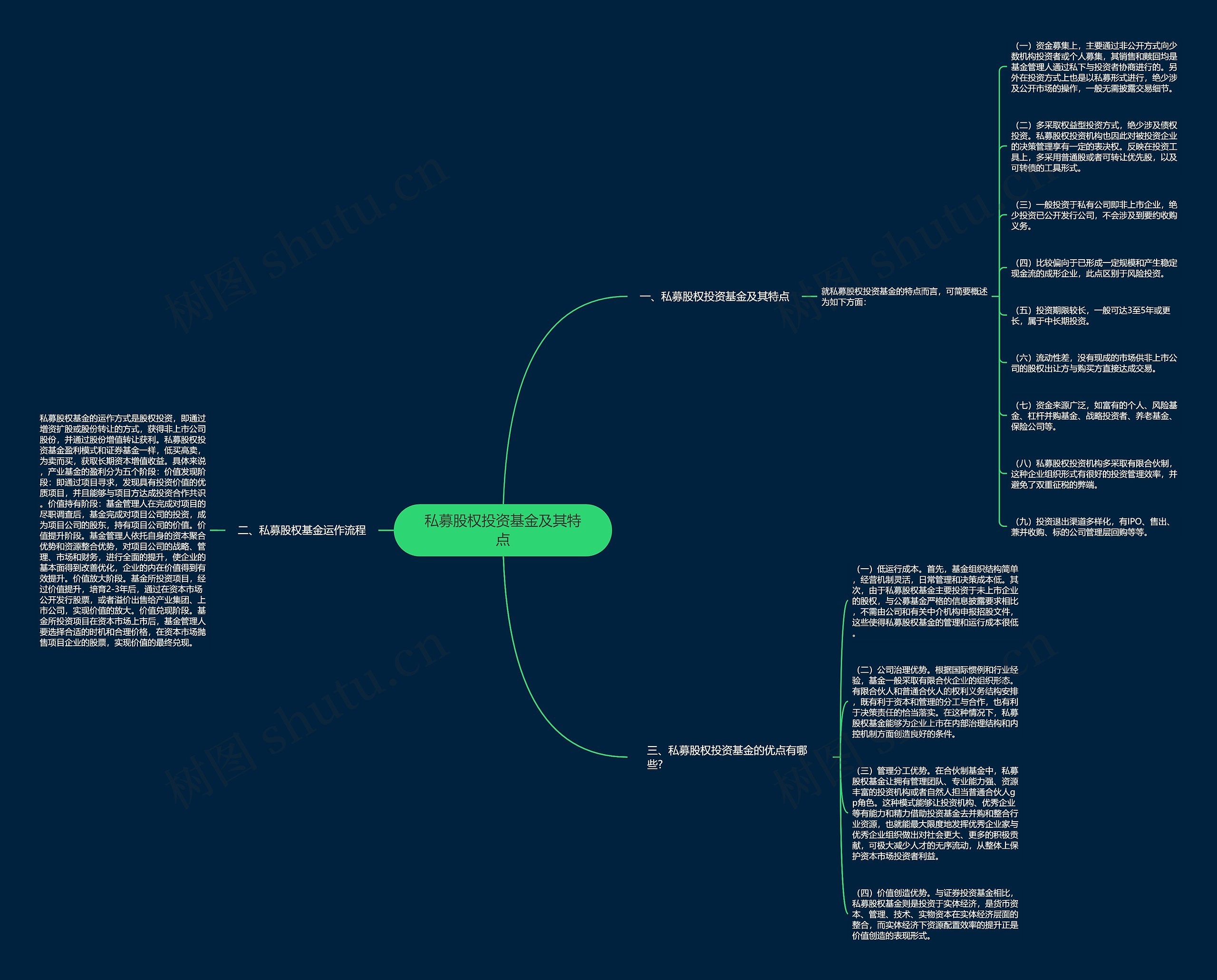

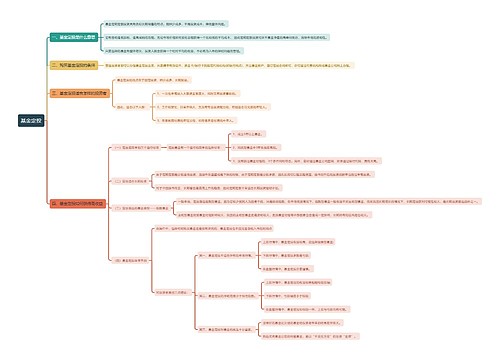

一、私募股权投资基金及其特点

就私募股权投资基金的特点而言,可简要概述为如下方面:

(一)资金募集上,主要通过非公开方式向少数机构投资者或个人募集,其销售和赎回均是基金管理人通过私下与投资者协商进行的。另外在投资方式上也是以私募形式进行,绝少涉及公开市场的操作,一般无需披露交易细节。

(二)多采取权益型投资方式,绝少涉及债权投资。私募股权投资机构也因此对被投资企业的决策管理享有一定的表决权。反映在投资工具上,多采用普通股或者可转让优先股,以及可转债的工具形式。

(三)一般投资于私有公司即非上市企业,绝少投资已公开发行公司,不会涉及到要约收购义务。

(四)比较偏向于已形成一定规模和产生稳定现金流的成形企业,此点区别于风险投资。

(五)投资期限较长,一般可达3至5年或更长,属于中长期投资。

(六)流动性差,没有现成的市场供非上市公司的股权出让方与购买方直接达成交易。

(七)资金来源广泛,如富有的个人、风险基金、杠杆并购基金、战略投资者、养老基金、保险公司等。

(八)私募股权投资机构多采取有限合伙制,这种企业组织形式有很好的投资管理效率,并避免了双重征税的弊端。

(九)投资退出渠道多样化,有IPO、售出、兼并收购、标的公司管理层回购等等。

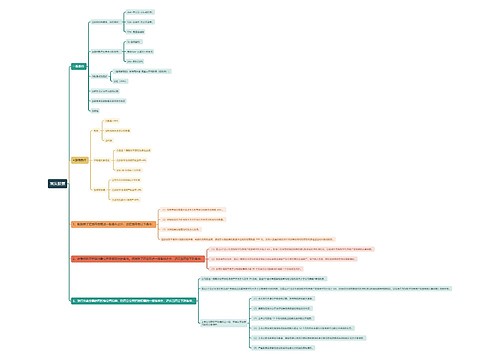

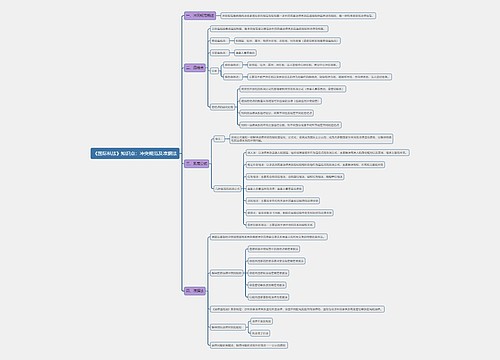

二、私募股权基金运作流程

私募股权基金的运作方式是股权投资,即通过增资扩股或股份转让的方式,获得非上市公司股份,并通过股份增值转让获利。私募股权投资基金盈利模式和证券基金一样,低买高卖,为卖而买,获取长期资本增值收益。具体来说,产业基金的盈利分为五个阶段:价值发现阶段:即通过项目寻求,发现具有投资价值的优质项目,并且能够与项目方达成投资合作共识。价值持有阶段:基金管理人在完成对项目的尽职调查后,基金完成对项目公司的投资,成为项目公司的股东,持有项目公司的价值。价值提升阶段。基金管理人依托自身的资本聚合优势和资源整合优势,对项目公司的战略、管理、市场和财务,进行全面的提升,使企业的基本面得到改善优化,企业的内在价值得到有效提升。价值放大阶段。基金所投资项目,经过价值提升,培育2-3年后,通过在资本市场公开发行股票,或者溢价出售给产业集团、上市公司,实现价值的放大。价值兑现阶段。基金所投资项目在资本市场上市后,基金管理人要选择合适的时机和合理价格,在资本市场抛售项目企业的股票,实现价值的最终兑现。

三、私募股权投资基金的优点有哪些?

(一)低运行成本。首先,基金组织结构简单,经营机制灵活,日常管理和决策成本低。其次,由于私募股权基金主要投资于未上市企业的股权,与公募基金严格的信息披露要求相比,不需由公司和有关中介机构申报招股文件,这些使得私募股权基金的管理和运行成本很低。

(二)公司治理优势。根据国际惯例和行业经验,基金一般采取有限合伙企业的组织形态。有限合伙人和普通合伙人的权利义务结构安排,既有利于资本和管理的分工与合作,也有利于决策责任的恰当落实。在这种情况下,私募股权基金能够为企业上市在内部治理结构和内控机制方面创造良好的条件。

(三)管理分工优势。在合伙制基金中,私募股权基金让拥有管理团队、专业能力强、资源丰富的投资机构或者自然人担当普通合伙人gp角色。这种模式能够让投资机构、优秀企业等有能力和精力借助投资基金去并购和整合行业资源,也就能最大限度地发挥优秀企业家与优秀企业组织做出对社会更大、更多的积极贡献,可极大减少人才的无序流动,从整体上保护资本市场投资者利益。

(四)价值创造优势。与证券投资基金相比,私募股权基金则是投资于实体经济,是货币资本、管理、技术、实物资本在实体经济层面的整合,而实体经济下资源配置效率的提升正是价值创造的表现形式。

相关思维导图模板

树图思维导图提供 数智技术在工程设备管理中的应用 在线思维导图免费制作,点击“编辑”按钮,可对 数智技术在工程设备管理中的应用 进行在线思维导图编辑,本思维导图属于思维导图模板主题,文件编号是:f9a2de84ad9a9ceebc96385d71be9ebe

树图思维导图提供 工业机器人的基本特性 在线思维导图免费制作,点击“编辑”按钮,可对 工业机器人的基本特性 进行在线思维导图编辑,本思维导图属于思维导图模板主题,文件编号是:26723f573dc1ecf653e069c3dfaeb7c4

上海工商

上海工商