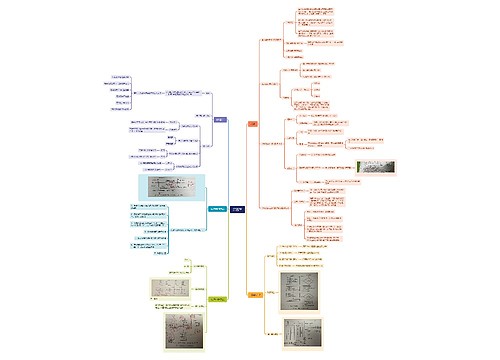

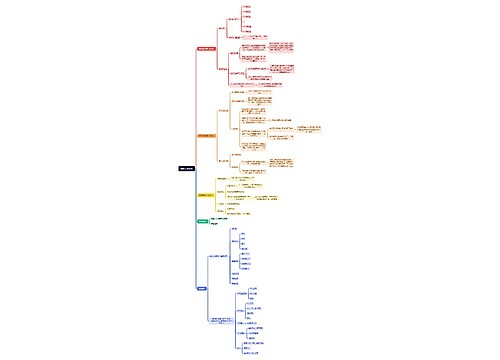

上市公司股权收购有几种方式思维导图

随着经济社会的发展,现在市面上的公司越来越多,很多发展状况良好的公司都会选择上市,那么上市公司股权收购有几种方式?为了帮助大家更好的了解相关法律知识,树图网小编整理了相关的内容,我们一起来了解一下吧,希望能对你有所帮助。

树图思维导图提供 上市公司股权收购有几种方式 在线思维导图免费制作,点击“编辑”按钮,可对 上市公司股权收购有几种方式 进行在线思维导图编辑,本思维导图属于思维导图模板主题,文件编号是:c258e42b9e1753c11715424fcbfa11c6

思维导图大纲

上市公司股权收购有几种方式思维导图模板大纲

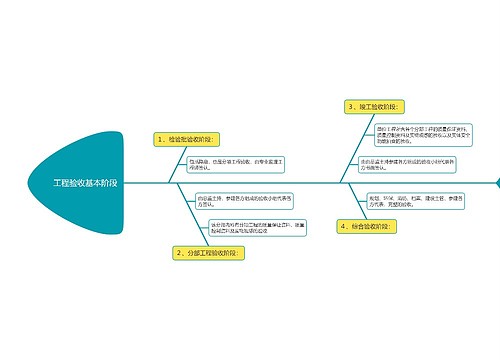

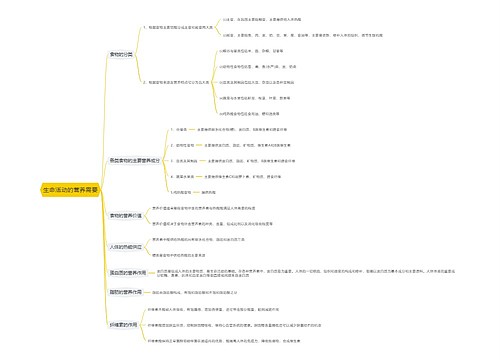

一、上市公司股权收购有几种方式

上市公司收购是指收购人通过法定方式,取得上市公司一定比例的发行在外的股份,以实现对该上市公司控股或者合并的行为。我国上市公司股权收购的方式主要有两种,即要约收购与协议收购。要约收购是指通过证券交易所的证券交易,投资者持有或者通过协议、其他安排与他人共同持有一个上市公司已发行的股份达到“30%”时,继续进行收购的,应当依法向该上市公司“所有股东”(不是部分股东)发出收购上市公司“全部或者部分”股份的要约。收购人在报送上市公司收购报告书之日起15日后,公告其收购要约。收购要约确定的承诺期限内,收购人不得撤销其收购要约。收购要约届满15日内,收购人不得更改收购要约条件。(经批准,可变更)协议收购是指达成协议后,收购人必须在3日内将该收购协议向国务院证券监督管理机构及证券交易所作出书面报告,并予公告。在公告前不得履行收购协议。采取协议收购方式的,收购人收购或者通过协议、其他安排与他人共同收购一个上市公司已发行的股份达到30%时,继续进行收购的,应当向该上市公司所有股东发出收购上市公司全部或者部分股份的要约。

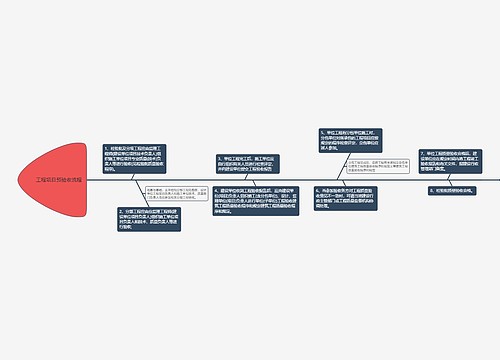

二、上市公司股权收购的法律问题

上市公司的收购是指投资者为实现对某一上市公司控股或者兼并的目的,在披露收购消息后,在一定期限内按照一定的股票价格收购证券市场上某一上市公司一定比例的依法发行上市的流通股票。

股权收购可满足企业扩大生产规模和市场份额的需要,实现规模经济效益,节约交易成本,获得生产要素内部化收益,同时亦可扩大产品链、增强企业抗风险能力,以及实现企业多元化经营的需要。

上市公司股权收购过程中的“一致行动”

上市公司股权收购中有可能出现一致行动的收购行为。即指投资者之间有共同的意图表示、有一致批量购买同一上市公司股票的行动和有公开披露的要求。香港《公司收购及合并守则》中规定,“一致行动”的人包括依据一项协议或谅解,透过其中任何一人取得一间公司的投票权,一起积极合作以取得或巩固对公司的控制权的人。

我国证券法中的投资者应该包括关联各方,以及存在协议安排的各方,但不应包括无关联关系并无协议安排的临时战略同盟。如果将毫无关联关系的各方的其持股比例与证券法规定的投资者合并计算为一个投资者的份额时,即将其按上市公司收购一致行动人对待的话,那么有可能助长市场中以“收购”为名的价格操纵行为,甚至推助目标公司原股东退出前的不正当交易。

敌意合并中的上市公司股权收购

对上市公司股权收购可以是事先达成协议的善意并购,也可能是未取得目标公司配合的敌意收购。

通常情况下,敌意收购方一开始是隐蔽的,准备得当后才突然发难,要求与被收购方进行协商收购。敌意收购主要有以下手法:

(一)狗熊式拥抱(bearhug),其主要手段为向目标公司施加压力。收购人投书目标公司的董事会,允诺高价收购该公司股票,并警告董事会以股东利益为重接受报价。董事会出于责任要把信件公布于全体股东,而分散的股东往往受优惠价格的诱惑迫使董事会接受报价。

(二)狙击式公开购买,先在市场上购买目标公司的股票,通常为5%(有的国家和地区,如我国规定,这里得公告,无法隐藏),然后再视目标公司反应进行下一步行动,比如增持股份;若收购不成,还可以高价售出股票获利。

(三)除了收购股票外,敌意收购的另一重要手段是收购目标公司中小股东的投票委托书。委托书收购是指企业持有的股权虽然不足以成为上市公司的控股股东,但可以通过向其他投资者征求投票权委托书来获得足够的股东大会表决权,并进一步选出收购方具有相对优势的董事会,从而控制上市公司。如果合并者能够获得足够的投票委托书,其发言权超过目标公司管理当局,就可以设法改组后者的董事会,最终达到合并的目的。委托书收购在实践已经先行了,但在法律法规中并未做明确的界定。

上市公司股权收购中的违法行为及其法律责任

在收购活动中所发生的违法行为及其法律责任主要有两大类:

第一是收购活动中的一般违法行为。违反法定程序、不承担法定义务的轻微违法行为,主要表现在信息披露不规范、收购文件制作不规范、不符合收购程序等。这类行为危害相对较少,通常由证券监管机关根据不同情况,采取责令改正、警告或罚款等行政处罚措施。

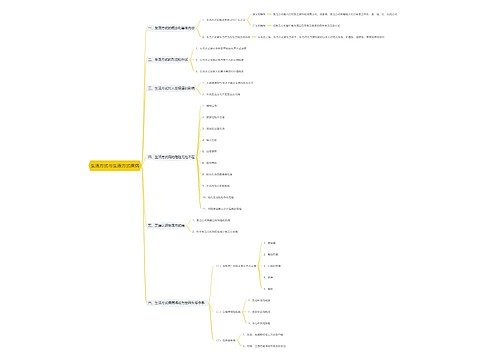

三、如何间接收购上市公司股权

(一)直接收购大股东股权。

这是最常见的间接收购方式,也是表现最直接的方式。在这种收购方式中,收购人直接收购大股东的部分股权,实现对大股东的控制,从而间接获得对上市公司的控制权。

在这种收购方式中,收购人需要有实际的现金流出,来支付上市公司大股东控股方转让股权所需要的资金。

(二)向大股东增资扩股。

收购方为获取对手上市公司母公司的控制权,通过对其增资扩股而成为其大股东,从而获得对上市公司母公司的控制权,并实现对上市公司的间接控制。

向大股东增资扩股的方法能够避免收购人的实际现金流出,收购方所出资金的控制权仍掌握在自己控制的公司中。

(三)出资与大股东成立合资公司。

收购方与上市公司母公司成立新的合资公司,并由其控股上市公司。

在新公司的股权结构中,收购方处于控股地位,从而实现对上市公司的间接控制。在本质上,同大股东成立合资公司方式与增资大股东基本相同,可以认为是向大股东增资扩股的一种特殊方式。

(四)托管大股东股权。

在以托管大股东股权进行的间接并购方式中,大股东将持有的上市公司股份委托给收购人管理,委托收购人来行使大股东的股权,从而使收购人控制上市公司。

以前,以托管大股东股权进行的间接并购通常有其一定的原因,它其实是一种股权转让的准备状态。

上市公司股权转让在获得批复前往往采用托管方式,先引入重组方,是在有关各级管理机构批文下来前提前介入上市公司管理、整合以及其他实质性重组工作室的过渡阶段。

这种实质控制权提前转让的方式在战略并购时发挥了较大的作用。现在,这一现象同样发生在上市公司大股东身上,实现了收购人的间接收购目的。

上海工商

上海工商