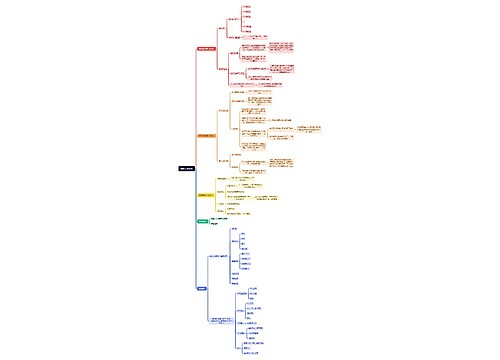

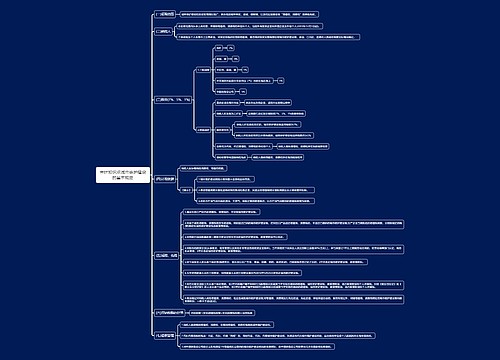

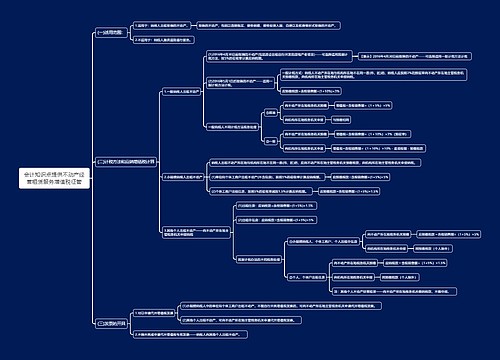

资产收购的税务处理方式思维导图

资产收购的税务处理方式主要分为三种,即特殊性税务处理、重复征税问题依然存在和关于重组的特殊性税务处理。

树图思维导图提供 资产收购的税务处理方式 在线思维导图免费制作,点击“编辑”按钮,可对 资产收购的税务处理方式 进行在线思维导图编辑,本思维导图属于思维导图模板主题,文件编号是:51b6921fb34294c345c438cc334c51fd

思维导图大纲

资产收购的税务处理方式思维导图模板大纲

特殊性税务处理

合理商业目的原则、权益的连续性原则(股份支付不少于交易总额的85%、原股东重组后持股时间不少于12个月)、经营的连续性原则(收购资产不少于被收购企业资产的75%等、12个月内交易资产不改变原在的经营活动)。

转让企业取得受让企业股权的计税基础,以被转让资产的原有计税基础确定。

受让企业取得转让企业资产的计税基础,以被转让资产的原有计税基础确定。

重复征税问题依然存在

重组当事各方企业适用特殊性税务处理的(指重组业务符合财税〔2009〕59号文件和财税〔2014〕109号文件第一条、第二条规定条件并选择特殊性税务处理的,下同),应按如下规定确定重组主导方:

(一)债务重组,主导方为债务人。

(二)股权收购,主导方为股权转让方,涉及两个或两个以上股权转让方,由转让被收购企业股权比例最大的一方作为主导方(转让股权比例相同的可协商确定主导方)。

(三)资产收购,主导方为资产转让方。

(四)合并,主导方为被合并企业,涉及同一控制下多家被合并企业的,以净资产最大的一方为主导方。

(五)分立,主导方为被分立企业。

关于重组的特殊性税务处理

企业重组业务适用特殊性税务处理的,申报时,应从以下方面逐条说明企业重组具有合理的商业目的:

(一)重组交易的方式;

(二)重组交易的实质结果;

(三)重组各方涉及的税务状况变化;

(四)重组各方涉及的财务状况变化;

(五)非居民企业参与重组活动的情况。

相关思维导图模板

树图思维导图提供 催收系统升级 在线思维导图免费制作,点击“编辑”按钮,可对 催收系统升级 进行在线思维导图编辑,本思维导图属于思维导图模板主题,文件编号是:71297774a95b163403440d1ee14ad2e1

树图思维导图提供 1、体检完成后,回收指引单 在线思维导图免费制作,点击“编辑”按钮,可对 1、体检完成后,回收指引单 进行在线思维导图编辑,本思维导图属于思维导图模板主题,文件编号是:b81adb39f9ac84252ecf410072cd8287

上海工商

上海工商