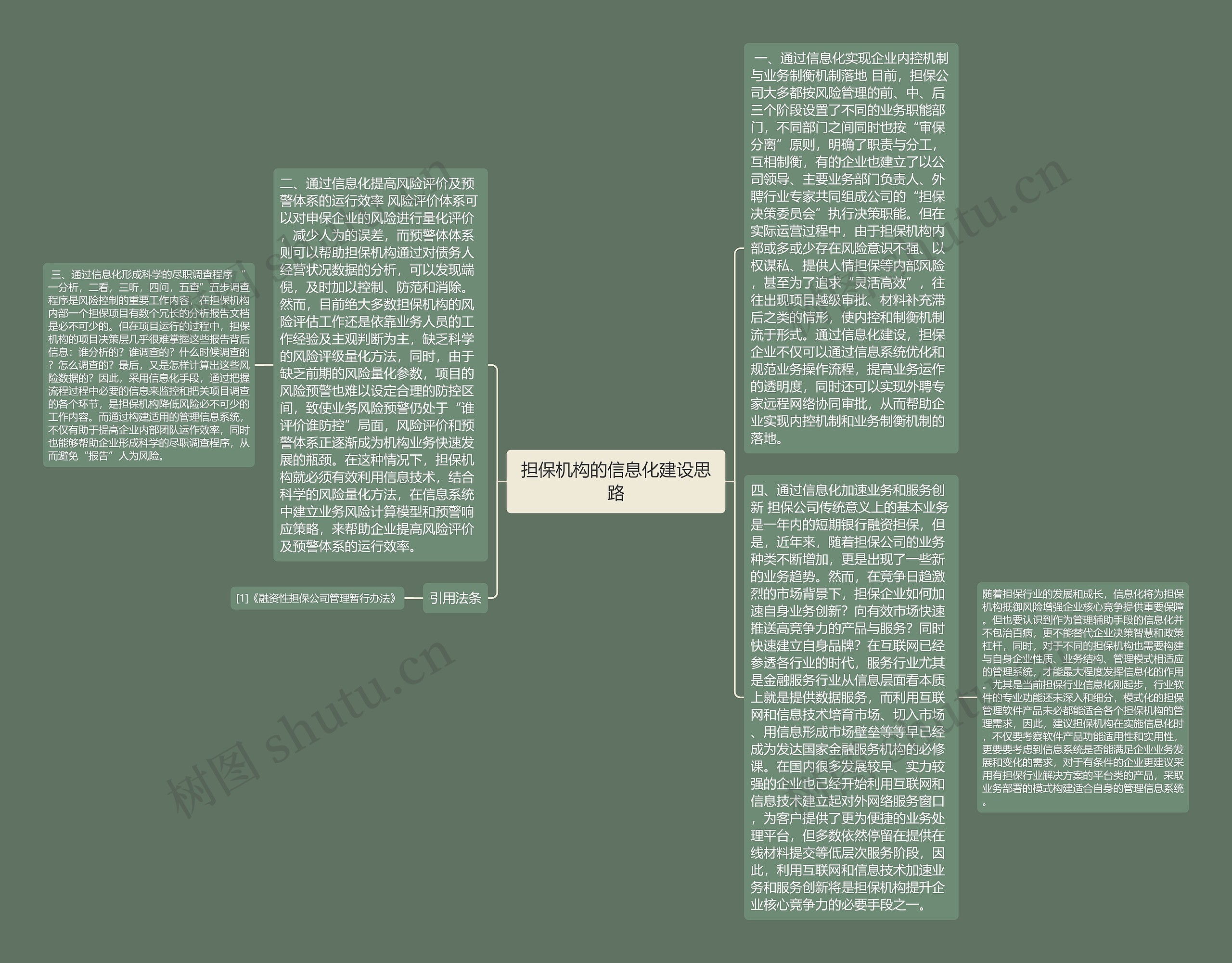

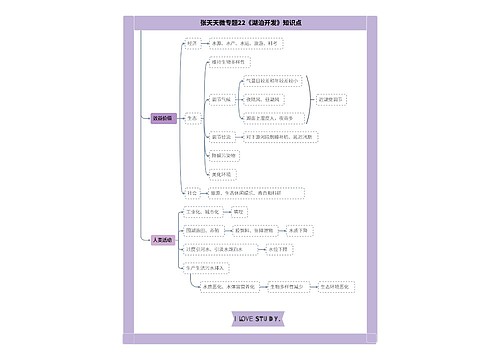

担保机构的信息化建设思路思维导图

国务院《融资性担保公司管理暂行办法》出台,为担保行业融资性担保业务健康发展创造了有力条件。但是,在当前信贷紧缩的形式下,虽然担保企业的业务量在迅速增加,可在目前的收费标准下,利润却在大幅缩水,潜在的信用风险甚至危机也在逐渐抬头。如果这个时期,担保公司不具备比银行更强的风险识别、风险管理、风险控制与风险化解能力,那么担保公司倒闭案例也会越来越多,担保行业洗牌也即将来临。 那么,在短暂而痛苦的行业调整期,担保公司如何才能高效地梳理企业内部的管理、团队、流程,建立有效的风险管控机制,从而使自己立于不败之地呢?

树图思维导图提供 担保机构的信息化建设思路 在线思维导图免费制作,点击“编辑”按钮,可对 担保机构的信息化建设思路 进行在线思维导图编辑,本思维导图属于思维导图模板主题,文件编号是:211c16d22aaf64b299cf17d916f670ee

思维导图大纲

担保机构的信息化建设思路思维导图模板大纲

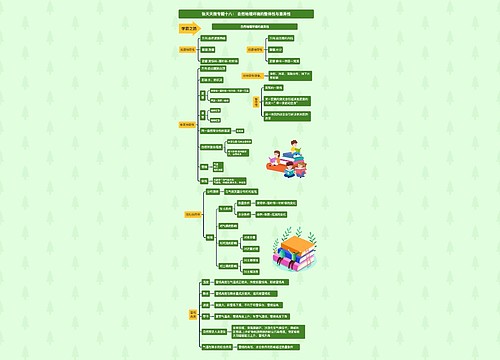

一、通过信息化实现企业内控机制与业务制衡机制落地 目前,担保公司大多都按风险管理的前、中、后三个阶段设置了不同的业务职能部门,不同部门之间同时也按“审保分离”原则,明确了职责与分工,互相制衡,有的企业也建立了以公司领导、主要业务部门负责人、外聘行业专家共同组成公司的“担保决策委员会”执行决策职能。但在实际运营过程中,由于担保机构内部或多或少存在风险意识不强、以权谋私、提供人情担保等内部风险,甚至为了追求“灵活高效”,往往出现项目越级审批、材料补充滞后之类的情形,使内控和制衡机制流于形式。通过信息化建设,担保企业不仅可以通过信息系统优化和规范业务操作流程,提高业务运作的透明度,同时还可以实现外聘专家远程网络协同审批,从而帮助企业实现内控机制和业务制衡机制的落地。

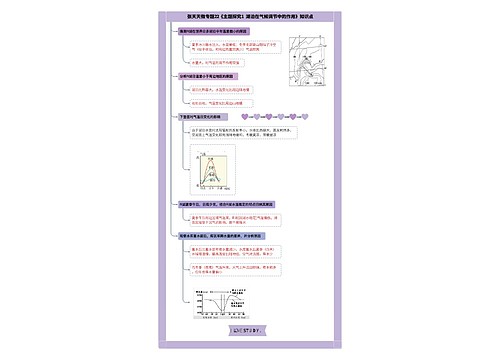

二、通过信息化提高风险评价及预警体系的运行效率 风险评价体系可以对申保企业的风险进行量化评价,减少人为的误差,而预警体体系则可以帮助担保机构通过对债务人经营状况数据的分析,可以发现端倪,及时加以控制、防范和消除。然而,目前绝大多数担保机构的风险评估工作还是依靠业务人员的工作经验及主观判断为主,缺乏科学的风险评级量化方法,同时,由于缺乏前期的风险量化参数,项目的风险预警也难以设定合理的防控区间,致使业务风险预警仍处于“谁评价谁防控”局面,风险评价和预警体系正逐渐成为机构业务快速发展的瓶颈。在这种情况下,担保机构就必须有效利用信息技术,结合科学的风险量化方法,在信息系统中建立业务风险计算模型和预警响应策略,来帮助企业提高风险评价及预警体系的运行效率。

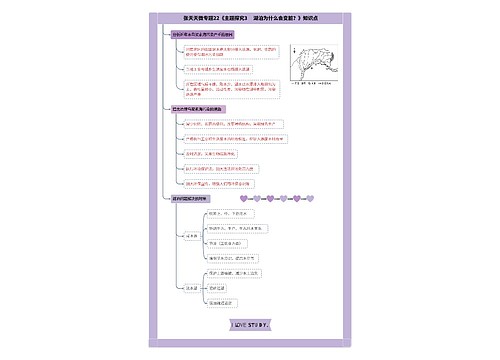

三、通过信息化形成科学的尽职调查程序 “一分析,二看,三听,四问,五查”五步调查程序是风险控制的重要工作内容,在担保机构内部一个担保项目有数个冗长的分析报告文档是必不可少的。但在项目运行的过程中,担保机构的项目决策层几乎很难掌握这些报告背后信息:谁分析的?谁调查的?什么时候调查的?怎么调查的?最后,又是怎样计算出这些风险数据的?因此,采用信息化手段,通过把握流程过程中必要的信息来监控和把关项目调查的各个环节,是担保机构降低风险必不可少的工作内容。而通过构建适用的管理信息系统,不仅有助于提高企业内部团队运作效率,同时也能够帮助企业形成科学的尽职调查程序,从而避免“报告”人为风险。

四、通过信息化加速业务和服务创新 担保公司传统意义上的基本业务是一年内的短期银行融资担保,但是,近年来,随着担保公司的业务种类不断增加,更是出现了一些新的业务趋势。然而,在竞争日趋激烈的市场背景下,担保企业如何加速自身业务创新?向有效市场快速推送高竞争力的产品与服务?同时快速建立自身品牌?在互联网已经参透各行业的时代,服务行业尤其是金融服务行业从信息层面看本质上就是提供数据服务,而利用互联网和信息技术培育市场、切入市场、用信息形成市场壁垒等等早已经成为发达国家金融服务机构的必修课。在国内很多发展较早、实力较强的企业也已经开始利用互联网和信息技术建立起对外网络服务窗口,为客户提供了更为便捷的业务处理平台,但多数依然停留在提供在线材料提交等低层次服务阶段,因此,利用互联网和信息技术加速业务和服务创新将是担保机构提升企业核心竞争力的必要手段之一。

随着担保行业的发展和成长,信息化将为担保机构抵御风险增强企业核心竞争提供重要保障。但也要认识到作为管理辅助手段的信息化并不包治百病,更不能替代企业决策智慧和政策杠杆,同时,对于不同的担保机构也需要构建与自身企业性质、业务结构、管理模式相适应的管理系统,才能最大程度发挥信息化的作用。尤其是当前担保行业信息化刚起步,行业软件的专业功能还未深入和细分,模式化的担保管理软件产品未必都能适合各个担保机构的管理需求,因此,建议担保机构在实施信息化时,不仅要考察软件产品功能适用性和实用性,更要要考虑到信息系统是否能满足企业业务发展和变化的需求,对于有条件的企业更建议采用有担保行业解决方案的平台类的产品,采取业务部署的模式构建适合自身的管理信息系统。

引用法条

[1]《融资性担保公司管理暂行办法》

相关思维导图模板

树图思维导图提供 904名中国成年人第三磨牙相关知识、态度、行为和病史的横断面调查 在线思维导图免费制作,点击“编辑”按钮,可对 904名中国成年人第三磨牙相关知识、态度、行为和病史的横断面调查 进行在线思维导图编辑,本思维导图属于思维导图模板主题,文件编号是:10b9a8a2dd2fb4593f8130ef16c320fc

树图思维导图提供 9.战斗的基督教 在线思维导图免费制作,点击“编辑”按钮,可对 9.战斗的基督教 进行在线思维导图编辑,本思维导图属于思维导图模板主题,文件编号是:33d168acd0cd9f767f809c7a5df86e3a

上海工商

上海工商