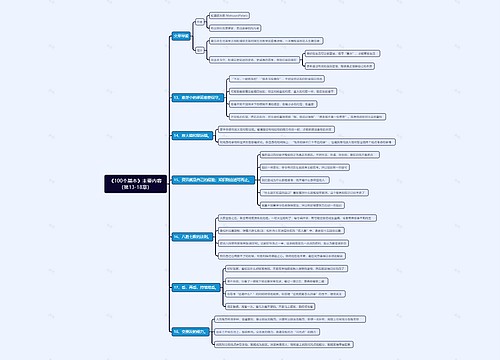

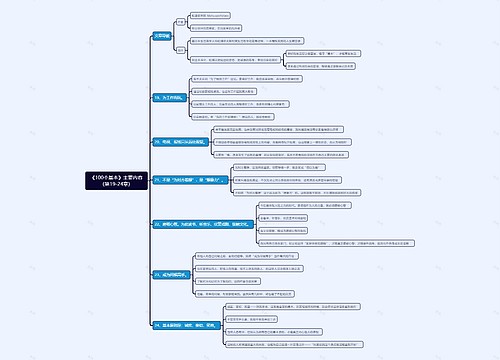

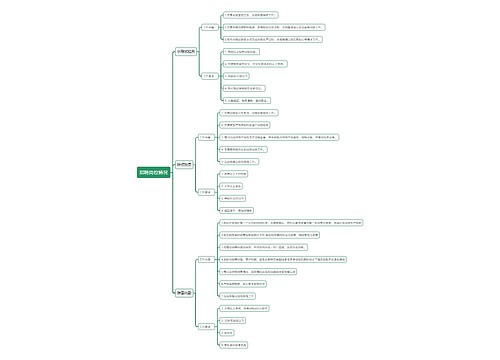

债权转让税收要如何缴纳思维导图

税收是国家的一项财政性政策,税收按照商品的性质、来源等其他方面的不同而分成不同种类的税种,例如,餐饮行业,只要产生了销售收入,就需要缴税,而个人则是需要交个人所得税,交税是为了保证国家财政收入的稳定,债权转让同样需要交税,债权转让税收要如何缴纳?这就是接下来树图网小编要给大家介绍的。

树图思维导图提供 债权转让税收要如何缴纳 在线思维导图免费制作,点击“编辑”按钮,可对 债权转让税收要如何缴纳 进行在线思维导图编辑,本思维导图属于思维导图模板主题,文件编号是:0be270e379cf52e4cb6b33a28cc3729d

思维导图大纲

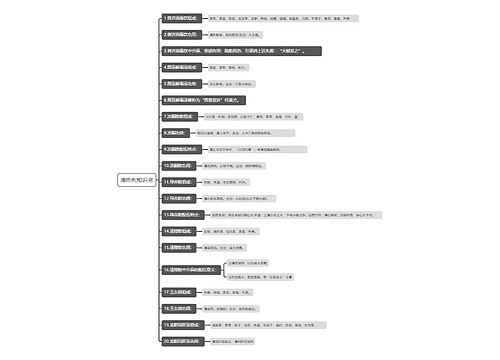

债权转让税收要如何缴纳思维导图模板大纲

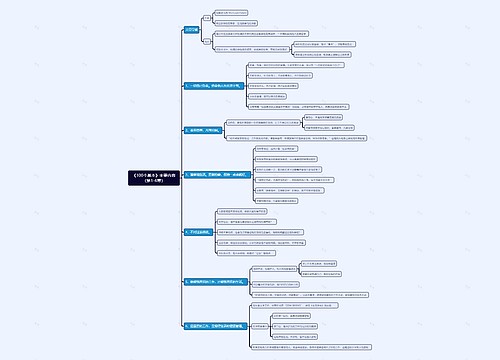

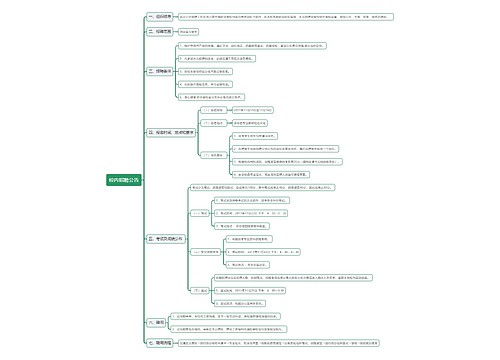

一、债权转让的法律定义

债权转让是指在不改变债的关系之内容,债权人通过让与合同将其债权转移与第三人的一种行为,其中原债权人称作让与人,接受债权的人称为受让人。

在市场经济条件下,市场的设立就是为了满足交易者的需求,资产的有效再配置需要在市场交易中实现,债权作为一种财产权,在商业社会中其价值日益凸显,在脱离开农业社会以道德观眼光看待债权的实质后,“债权”通过流转关系成为“商品”的一部分。

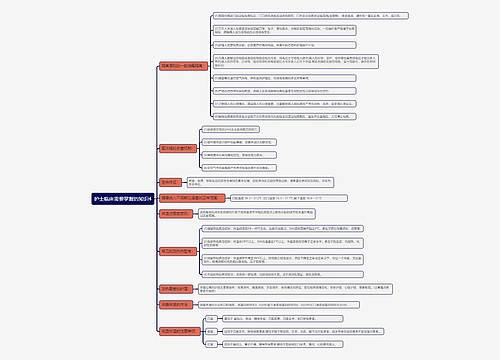

二、债权转让税收要如何缴纳

(一)债权转让需要缴纳企业所得税

据《中华人民共和国企业所得税法》第六条规定, “企业以货币形式和非货币形式从各种来源取得的收入,为收入总额,包括:… (三)转让财产收入;…”。

对于 “转让财产收入”的具体含义,依据《企业所得税法实施条例》第十六条明确规定,转让财产收入是指 “企业转让固定资产、生物资产、无形资产、股权、债权等财产取得的收入”。因此,转让债权的公司如有超出债权的转让所得,应一律并入其收入总额计征企业所得税。

(二)印花税

1、印花税采用列举的方式确定征税对象,《中华人民共和国印花税暂行条例》并未将债权转让合同作为应税凭证。所以除非债权转让涉及不动产、股权等财产的转移,否则应不征收印花税。

2、债权转让合同不是印花税所列应税凭证,所以不用缴纳印花税。

(三)营业税

企业转让债权,从营业税暂行条例的规定,也没有缴税依据。营业税仅对应税劳务、转让无形资产和处置不动产征税,而 “债权”的转让并不属于营业税征税范围,故无须缴纳营业税。

三、债权转让的法律性质

债权转让协议是一般债权转让合同而非准物权合同。债权作为一种财产权是相对的,不同于物权的绝对性,债权让与是让与人对自己所享有的债权的一种处分方式。

由于合同的相对性,债权转让协议只能约束让与人和受让人,在债权转让协议成立后,是否发生实际转移,根据法律的规定还需要将上述转让的事实通知债务人,对债务人的通知是履行债权转让协议的行为。

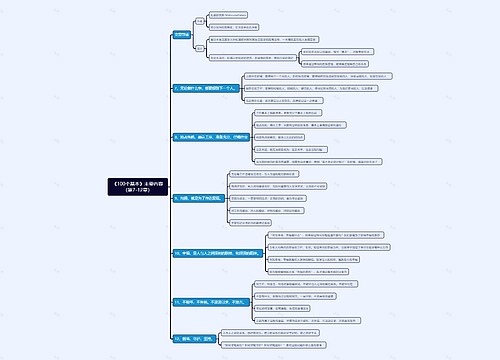

引用法条

[1]《中华人民共和国企业所得税法实施条例》

[2]《中华人民共和国印花税暂行条例》

[3]《中华人民共和国企业所得税法》 第六条

相关思维导图模板

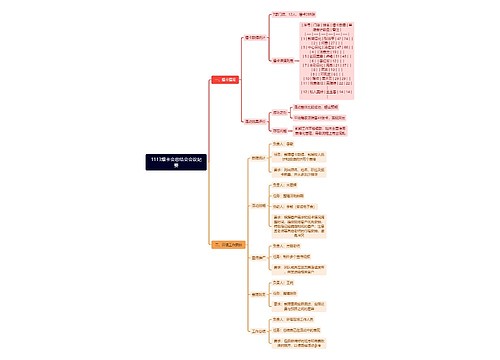

树图思维导图提供 1113爆卡会总结会会议纪要 在线思维导图免费制作,点击“编辑”按钮,可对 1113爆卡会总结会会议纪要 进行在线思维导图编辑,本思维导图属于思维导图模板主题,文件编号是:aaf6c152a765d5821e8e1787f2b3226e

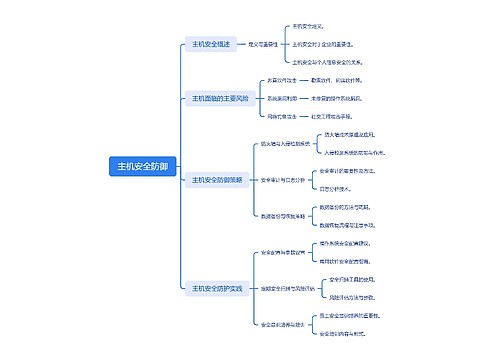

树图思维导图提供 主机安全防御 在线思维导图免费制作,点击“编辑”按钮,可对 主机安全防御 进行在线思维导图编辑,本思维导图属于思维导图模板主题,文件编号是:fa34d4fe2f232e3cb5713f4995d45a66

上海工商

上海工商