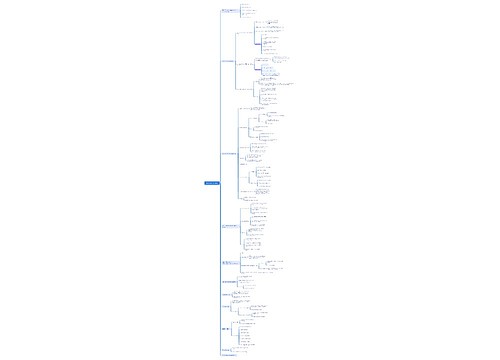

地方债发行提速 置换债规模激增思维导图

当中国经济呈现长期L型态势之时,地方债发行规模及新旧置换的提速,对债券市场乃至整个宏观经济运行带来的影响,愈发受到市场关注。

树图思维导图提供 地方债发行提速 置换债规模激增 在线思维导图免费制作,点击“编辑”按钮,可对 地方债发行提速 置换债规模激增 进行在线思维导图编辑,本思维导图属于思维导图模板主题,文件编号是:261b32a7405fb00344a287d02121ab88

思维导图大纲

地方债发行提速 置换债规模激增思维导图模板大纲

17日,中国债券网公布了四川省政府第一至四期专项债券及第五至八期一般债券招投标书,合计发行规模 600亿元。经济导报记者通过Choice金融终端统计发现,包括上述债券在内,我国今年新发行地方政府债规模已超 2.20万亿元。其中,仅在刚刚过去的4月份,就发行了 1.06万亿元。

地方债发行提速背后,也是“新旧债”置换高潮的来临。统计数据显示,4月发行的明确标注“置换”的地方政府债就达到4698.96亿元,几乎占据当月地方债总额的半壁江山,而若算上同样用于置换旧债的部分专项政府债,“置换债”占比已超过九成,且这一态势一直延续到了5月。

“在目前流动性充裕的情况下,加快地方债务置换速度,有利于降低债务成本,缓解集中兑付压力。”17日,中南财经政法大学教授、宏观经济研究室主任陈贺说道。

不过,受访专家也表示,地方债务置换升温,也将影响到管理层对宏观经济运行的调控,如今年上万亿的新发“置换债”,就置换出了大量银行信贷,这一“隐性信贷增量”的投向,尤为值得关注。

另外,考虑到经济低迷对地方财政的影响,地方债务风险依然不容小视。“受经济结构调整、土地财政收入大幅下滑等因素作用,辽宁、青海等省偿债压力、信用风险已有所增加。”一位券商固定收益部分析师对导报记者表示,目前虽通过“新旧置换”令地方债风险爆发延后,但若不能有效防范和积极化解区域经济发展中存在的问题,再度积聚风险后的地方债,或将出现更严重的问题,应引起各方警惕。

多省份规模超千亿

导报记者统计数据显示,进入二季度之后,国内地方债发行明显提速。截至目前,已经有四川、江苏、辽宁等在内的近30个省市发行了地方政府债,且大部分集中在 4月之后发行。

具体来看,四川、浙江、广东等省地方债发行量排名靠前。其中,四川政府债(包括 17日公布招投标书的债券)年内发行量达1920亿元,位居第一;其后的部分省份,分别为浙江省的1800亿元及广东省的1740亿元;另外,江苏、辽宁、河北省的地方债发行规模也均超过了千亿元。

从资金用途上看,上述地方债募集资金多用于偿还旧债,剩余部分则用于地方公益性项目的投资建设。

当然,也有募集资金全部为新增债券的地方债。如 5月发行的 2016年第一批青岛市政府一般债券,其募集的39亿元资金,全部用于公益性资本支出,重点包括交通建设工程、济青高铁青岛新机场站建设、环境整治及绿化工程等,并不用于置换旧债。

但是,上述情况并不多见。实际上,随着各地政府旧债兑付压力的到来,“置换债”出现的频率及占比愈发高涨。如最近一期发行的2016年四川省政府第一至四期专项债券中,400亿元的额度将全部用于偿还该地清理甄别确定的存量债务;江苏省今年首批608.6亿元的一般债券,以及 527 .4亿元的专项债券,也全部为置换债券。

而在导报记者统计中,4月 1.06万亿元的地方债发行规模,有四成以上为明确标注“置换”的债券,另外的5000亿元债券中,也有 4000亿元左右的额度被用于置换旧债。以此计算,当月“置换债”占地方债的比例已超过九成。年内呈现出2月起步、3月放量、4月提速的趋势。

缓解偿债压力

对于上述地方债发行上的变化,陈贺认为,“政策推动及地方融资平台偿债压力集中到来”是主要原因。

导报记者了解到,近年来我国地方债进入偿债高峰期,特别是 2015年及2016年偿债金额均超过万亿元。但同时,我国经济却要面临较大下行压力,房地产市场降温明显,各地“土地财政”收入锐减,财政赤字压力增大,如果没有有效的缓解途径,地方基础投资在建项目很可能出现资金链破裂的情况,进而加剧经济恶化。

据悉,为了应对上述风险,财政部等部门于2015年下发文件,在赋予地方政府发行债券融资的权利的同时,剥离了融资平台的政府性融资职能。同时,对于已经发生的、政府负有偿还责任的融资平台债务,允许由新发行的地方债进行置换。

“当堵风险的难度加大之时,发新债还旧债这种疏解方式,更有利于国民经济的企稳。”陈贺表示,目前在货币政策宽松的背景下,市场流动性充裕,新地方债发行利率较低,加上还债周期的延长,“置换债”的出现不仅降低了地方债务成本,更可以保证地方在建项目的顺利推进。

导报记者注意到,多数省市今年发行的地方债利率均较前期有明显下降。如青岛市 16日发行的几只定向债券中,最低票面利率达到2.93%,但其 2014年 8月发行的债券中,最低利率不过 3.96%。

青岛市 2016年第一批政府债披露文件中也表示,2015年该市分 3次发行地方债共计 213亿元,其中170亿元用于置换存量政府债务,平均利率仅为 3.71%,“通过债务置换,优化了债务结构,降低了债务成本。”

受访分析人士表示,由于“置换债”带来的好处,今年地方政府发债的情绪将再度升温。“2015年地方政府发行的‘置换债’总额达3.2万亿元。考虑到今年地方债实际到期规模超过 2.5万亿元,以及 3年内置换完 11.14万亿元(平均每年3.71万亿元)的目标,今年用于置换的地方债发行量将逼近 6万亿元。”上述券商分析人士对导报记者说。

“置换债”规模激增

不过,“置换债”规模的爆发性增长,也引起了市场人士的担心。

陈贺就表示,由于地方政府债务置换的原因,2015年以来的实际信贷增速要比公布的数据更高。中国人民银行研究局首席经济学家马骏在介绍4月货币信贷增速下行原因时也指出,发生在 4月较大规模的地方债置换,并未计入贷款,而是被归入了银行持有的债券。

陈贺认为,上述“隐性信贷”的投向及暗藏的风险应引起关注,“一方面,集中式的置换会使得银行贷款余额大幅下降,为了完成既定的贷款规模,银行可能会将资金投向高风险行业;另一方面,置换债时间较长,也会加剧银行资产负债错配的风险,比如5年期到期的地方债置换出的银行贷款是一年期的,银行资管难度大大增加。这都给下一步宏观经济调控带来难度。”

当然,最根本的问题,还是债务发行主体的偿债能力是否能够在“延长期”内有效提高,从而能够应对再次到来的兑付高峰。而这同样引起了部分业内人士的怀疑。

“从债务率看,部分省市增速较快,内蒙古、辽宁、黑龙江、广西等省(区)位居前列,偿债压力较大。”上述受访券商人士对导报记者表示,“置换债”的发行,只是延缓了兑付风险到来的时间,而地方债务总量并没有因此降低,如果地区经济无法企稳回升,财政状况不能有效改善,兑付风险仍将到来甚至进一步加剧。

而从目前情况看,一些省市的财政水平改善确实存在难度。如辽宁 2015年 GDP增速为 3%,在全国排行垫底,经济增速创下23年来的最低值,但同期其政府负债率已超过100%,财政方面更是出现财政收入增幅下降、财政支出刚性增长的现象,还债“包袱”颇重。

对此,陈贺认为,地方政府应充分把握“置换债”提供的应对空间,加快产业结构的调整升级,创造新的经济增长动力及税源,缓解未来的偿债压力。同时,在置换债的具体操作中,相关部门也应加大对置换节奏、置换资金的安排上的关注,平缓置换债的发行节奏,监督置换资金的到位情况,减少债务未到期可能造成的资金滞留或者乱用的发生,实现地方财政的良性发展。

(原标题:地方债“扩围”阵痛)

相关思维导图模板

树图思维导图提供 Financing decision 在线思维导图免费制作,点击“编辑”按钮,可对 Financing decision 进行在线思维导图编辑,本思维导图属于思维导图模板主题,文件编号是:326017d06efa489c95bc366a84ccc734

树图思维导图提供 规模产蛋鸡舍通风基础 在线思维导图免费制作,点击“编辑”按钮,可对 规模产蛋鸡舍通风基础 进行在线思维导图编辑,本思维导图属于思维导图模板主题,文件编号是:146f3fee12ba1da02023cfc1b3e7bd57

上海工商

上海工商