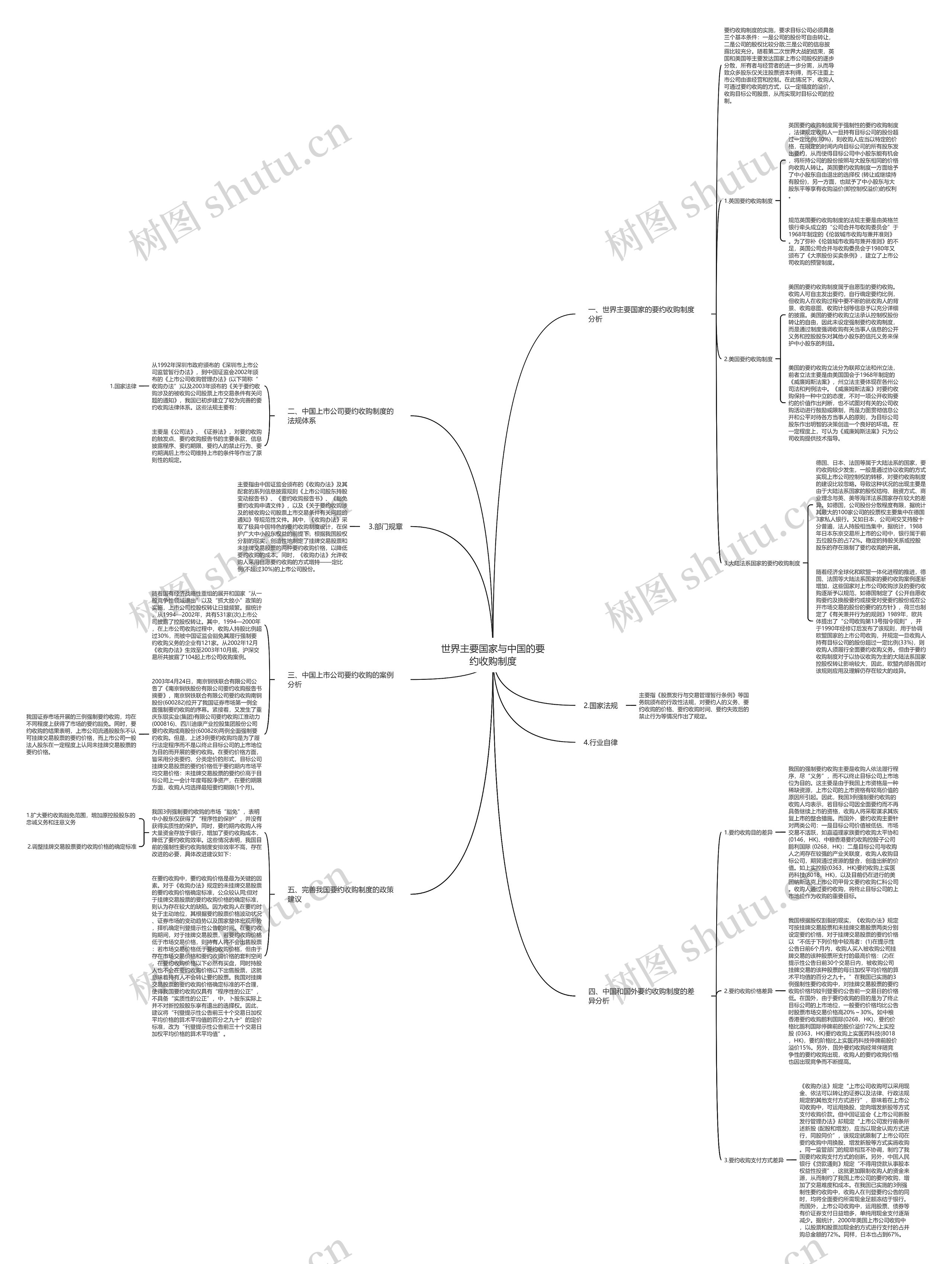

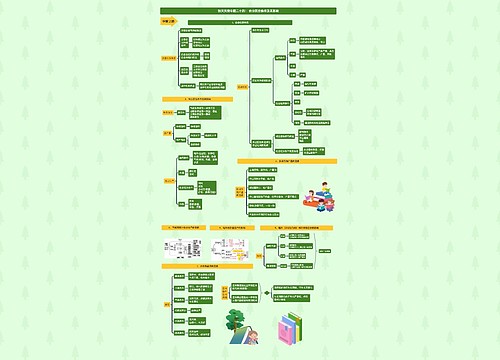

世界主要国家与中国的要约收购制度思维导图

根据布莱克法律大辞典的解释,要约收购(美国称“tender offer”,英国称“takeover bid”)指一公司(要约人或发盘者)以取得另——公司(目标公司)的控制权为目的,根据自己需要购买的最少或最大的股份数量,通过报纸广告或邮寄等形式,直接向目标公司股东做出的购买股份的公开要约。结合我国的实际情况,本文将要约收购定义为:要约人向目标公司同一类别股东或全体股东发出,约定一段时间后以一定的价格购买其所持有股份的意思表示行为。根据法律对要约收购过程中收购人收购义务的差异,要约收购分为全面强制要约收购和

树图思维导图提供 世界主要国家与中国的要约收购制度 在线思维导图免费制作,点击“编辑”按钮,可对 世界主要国家与中国的要约收购制度 进行在线思维导图编辑,本思维导图属于思维导图模板主题,文件编号是:35c6c4565fe75eb78bf31669351e4b47

思维导图大纲

世界主要国家与中国的要约收购制度思维导图模板大纲

一、世界主要国家的要约收购制度分析

要约收购制度的实施,要求目标公司必须具备三个基本条件:一是公司的股份可自由转让,二是公司的股权比较分散;三是公司的信息披露比较充分。随着第二次世界大战的结束,英国和美国等主要发达国家上市公司股权的逐步分散,所有者与经营者的进一步分离,从而导致众多股东仅关注股票资本利得,而不注重上市公司由谁经营和控制。在此情况下,收购人可通过要约收购的方式,以一定幅度的溢价,收购目标公司股票,从而实现对目标公司的控制。

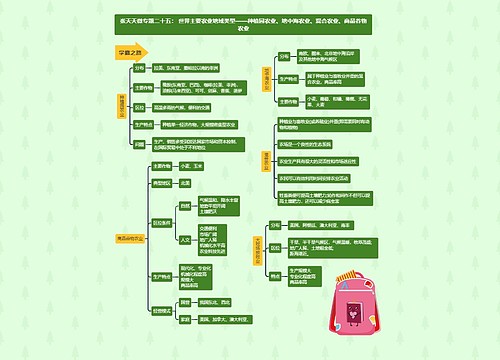

1.英国要约收购制度

英国要约收购制度属于强制性的要约收购制度,法律规定收购人一旦持有目标公司的股份超过一定比例(30%),则收购人应当以特定的价格,在限定的时间内向目标公司的所有股东发出要约,从而使得目标公司中小股东能有机会,将所持公司的股份按照与大股东相同的价格向收购人转让。英国要约收购制度一方面给予了中小股东自由退出的选择权 (转让或继续持有股份),另一方面,也赋予了中小股东与大股东平等享有收购溢价(即控制权溢价)的权利。

规范英国要约收购制度的法规主要是由英格兰银行牵头成立的“公司合并与收购委员会”于1968年制定的《伦敦城市收购与兼并准则》。为了弥补《伦敦城市收购与兼并准则》的不足,英国公司合并与收购委员会于1980年又颁布了《大宗股份买卖条例》,建立了上市公司收购的预警制度。

2.美国要约收购制度

美国的要约收购制度属于自愿型的要约收购。收购人可自主发出要约,自行确定要约比例,但收购人在收购过程中要不断的就收购人的背景、收购意图、收购计划等信息予以充分详细的披露。美国的要约收购立法承认控制权股份转让的自由,因此未设定强制要约收购制度,而是通过制度强调收购有关当事人信息的公开义务和控股股东对其他小股东的信托义务来保护中小股东的利益。

美国的要约收购立法分为联邦立法和州立法,前者立法主要是由美国国会于1968年制定的《威廉姆斯法案》,州立法主要体现在各州公司法和判例法中。《威廉姆斯法案》对要约收购保持一种中立的态度,不对一项公开收购要约的价值作出判断,也不试图对有关的公司收购活动进行鼓励或限制,而是力图贯彻信息公开和公平对待各方当事人的原则,为目标公司股东作出明智的决策创造一个良好的环境。在一定程度上,可认为《威廉姆斯法案》只为公司收购提供技术指导。

3.大陆法系国家的要约收购制度

德国、日本、法国等属于大陆法系的国家,要约收购较少发生,一般是通过协议收购的方式实现上市公司控制权的转移,对要约收购制度的建设比较忽略。导致这种状况的出现主要是由于大陆法系国家的股权结构、融资方式、商业理念与英、美等海洋法系国家存在较大的差异。如德国,公司股份分散程度有限,据统计其最大的100家公司的投票权主要集中在德国3家私人银行。又如日本,公司间交叉持股十分普遍,法人持股相当集中,据统计,1988年日本东京交易所上市的公司中,银行属于前五位股东的占72%。稳定的持股关系或控股股东的存在限制了要约收购的开展。

随着经济全球化和欧盟一体化进程的推进,德国、法国等大陆法系国家的要约收购案例逐渐增加,这些国家对上市公司收购涉及的要约收购逐渐予以规范,如德国制定了《公开自愿收购要约及换股要约或接受对受要约股份或在公开市场交易的股份的要约的方针》,荷兰也制定了《有关兼并行为的规则》1989年,欧共体提出了“公司收购第13号指令规则”,并于1990年经修订后发布了该规则,用于协调欧盟国家的上市公司收购,并规定一旦收购人持有目标公司的股份超过一定比例(33%),则收购人须履行全面要约收购义务。但由于要约收购制度对于以协议收购为主的大陆法系国家控股权转让影响较大,因此,欧盟内部各国对该规则应用及理解仍存在较大的歧异。

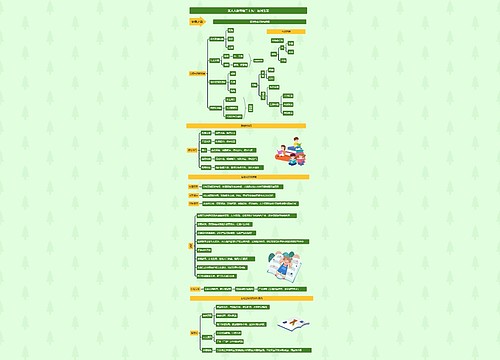

二、中国上市公司要约收购制度的法规体系

从1992年深圳市政府颁布的《深圳市上市公司监管暂行办法》,到中国证监会2002年颁布的《上市公司收购管理办法》(以下简称“收购办法”)以及2003年颁布的《关于要约收购涉及的被收购公司股票上市交易条件有关问题的通知》,我国已初步建立了较为完善的要约收购法律体系。这些法规主要有:

1.国家法律

主要是《公司法》、《证券法》,对要约收购的触发点、要约收购报告书的主要条款、信息披露程序、要约期限、要约人的禁止行为、要约期满后上市公司维持上市的条件等作出了原则性的规定。

2.国家法规

主要指《股票发行与交易管理暂行条例》等国务院颁布的行政性法规,对要约人的义务、要约收购的价格、要约收购时间、要约失败后的禁止行为等情况作出了规定。

3.部门规章

主要指由中国证监会颁布的《收购办法》及其配套的系列信息披露规则《上市公司股东持股变动报告书》、《要约收购报告书》、《豁免要约收购申请文件》,以及《关于要约收购涉及的被收购公司股票上市交易条件有关问题的通知》等规范性文件。其中,《收购办法》采取了极具中国特色的要约收购制度设计,在保护广大中小股东权益的前提下,根据我国股权分割的现实,创造性地制定了挂牌交易股票和未挂牌交易股票的两种要约收购价格,以降低要约收购的成本。同时,《收购办法》允许收购人采用自愿要约收购的方式增持——定比例(不超过30%)的上市公司股份。

4.行业自律

三、中国上市公司要约收购的案例分析

随着国有经济战略性重组的展开和国家“从一般竞争性领域退出”以及“抓大放小”政策的实施,上市公司控股权转让日益频繁。据统计,从1994—2002年,共有531家(次)上市公司披露了控股权转让。其中,1994—2000年,在上市公司收购过程中,收购人持股比例超过30%,而被中国证监会豁免其履行强制要约收购义务的企业有121家。从2002年12月《收购办法》生效至2003年10月底,沪深交易所共披露了104起上市公司收购案例。

2003年4月24日,南京钢铁联合有限公司公告了《南京钢铁股份有限公司要约收购报告书摘要》,南京钢铁联合有限公司要约收购南钢股份(600282)拉开了我国证券市场第一例全面强制要约收购的序幕。紧接着,又发生了重庆东银实业(集团)有限公司要约收购江淮动力 (000816)、四川迪康产业控股集团股份公司要约收购成商股份(600828)两例全面强制要约收购。但是,上述3例要约收购均是为了履行法定程序而不是以终止目标公司的上市地位为目的而开展的要约收购。在要约价格方面,皆采用分类要约、分类定价的形式,目标公司挂牌交易股票的要约价格低于要约期内市场平均交易价格:未挂牌交易股票的要约价高于目标公司上一会计年度每股净资产,在要约期限方面,收购人均选择最短要约期限(1个月)。

我国证券市场开展的三例强制要约收购,均在不同程度上获得了市场的要约豁免。同时,要约收购的结果表明,上市公司流通股股东不认可挂牌交易股票的要约价格,而上市公司一般法人股东在一定程度上认同未挂牌交易股票的要约价格。

四、中国和国外要约收购制度的差异分析

1.要约收购目的差异

我国的强制要约收购主要是收购人依法履行程序,尽“义务”,而不以终止目标公司上市地位为目的。这主要是由于我国上市资格是一种稀缺资源,上市公司的上市资格有较高价值的原因所引起。因此,我国3例强制要约收购的收购人均表示,若目标公司因全面要约而不再具备继续上市的资格,收购人将采取谋求其恢复上市的整合措施。而国外,要约收购主要针对两类公司:一是目标公司价值被低估、市场交易不活跃,如嘉道理家族要约收购太平协和(0146,HK)、中粮香港要约收购控股子公司鹏利国际 (0268,HK):二是目标公司与收购人之间存在较强的产业关联度,收购人收购目标公司,期冀通过资源的整合,创造出新的价值。如上实控股(0363,HK)要约收购上实医药科技(8018,HK),以及目前仍在进行的美国纳斯达克上市公司甲骨文要约收购仁科公司。收购人通过要约收购,将终止目标公司的上市地位作为收购的重要目标。

2.要约收购价格差异

我国根据股权割裂的现实,《收购办法》规定可按挂牌交易股票和未挂牌交易股票两类分别设定要约价格,对于挂牌交易股票的要约价格以“不低于下列价格中较高者:(1)在提示性公告日前6个月内,收购人买入被收购公司挂牌交易的该种股票所支付的最高价格:(2)在提示性公告日前30个交易日内,被收购公司挂牌交易的该种股票的每日加权平均价格的算术平均值的百分之九十。”在我国已实施的3例强制性要约收购中,对挂牌交易股票的要约收购价格均较刊登要约公告前一交易日的价格低。在国外,由于要约收购的目的是为了终止目标公司的上市地位,一般要约价格均比公告时股票市场交易价格高20%~30%。如中粮香港要约收购鹏利国际(0268,HK),要约价格比鹏利国际停牌前的股价溢价72%;上实控股 (0363,HK)要约收购上实医药科技(8018,HK),要约阶格比上实医药科技停牌前股价溢价15%。另外,国外要约收购经常伴随竞争性的要约收购出现,收购人的要约收购价格也因出现竞争而不断提高。

3.要约收购支付方式差异

《收购办法》规定“上市公司收购可以采用现金、依法可以转让的证券以及法律、行政法规规定的其他支付方式进行”,意味着在上市公司收购中,可运用换股、定向增发新股等方式支付收购价款。但中国证监会《上市公司新股发行管理办法》却规定“上市公司发行前条所述新股 (配股和增发),应当以现金认购方式进行,同股同价”,该规定就限制了上市公司在要约收购中用换股、增发新股等方式实施收购。同一监管部门的规章相互不协调,制约了我国要约收购支付方式的创新。另外,中国人民银行《贷款通则》规定“不得用贷款从事股本权益性投资”,这就更加限制收购人的资金来源,从而制约了我国上市公司的要约收购,增加了交易难度和成本。在我国已实施的3例强制性要约收购中,收购人在刊登要约公告的同时,均将全面要约所需现金足额冻结于银行。而国外,上市公司收购中,运用股票、债券等有价证券支付日益增多,单纯用现金支付逐渐减少。据统计,2000年美国上市公司收购中,以股票和股票加现金的方式进行支付的占并购总金额的72%。同样,日本也占到67%。

五、完善我国要约收购制度的政策建议

我国3例强制要约收购的市场“豁免”,表明中小股东仅获得了“程序性的保护”,并没有获得实质性的保护。同时,要约期内收购人将大量资金存放于银行,增加了要约收购成本,降低了要约收购效率。这些情况表明,我国目前的强制性要约收购制度安排效率不高,存在改进的必要,具体改进建议如下:

1.扩大要约收购豁免范围,增加原控股股东的忠诚义务和注意义务

2.调整挂牌交易股票要约收购价格的确定标准

在要约收购中,要约收购价格是最为关键的因素。对于《收购办法》规定的未挂牌交易股票的要约收购价格确定标准,公众较认同;但对于挂牌交易股票的要约收购价格的确定标准,则认为存在较大的缺陷。因为收购人在要约时处于主动地位,其根据要约股票价格波动状况、证券市场的变动趋势以及国家整体宏观形势,择机确定刊登提示性公告的时间。在要约收购期间,对于挂牌交易股票,若要约收购价格低于市场交易价格,则持有人将不会出售股票:若市场交易价格低于要约收购价格,但由于存在市场交易价格和要约收购价格的套利空间,在要约收购价格以下必然有买盘,同时持股人也不会在要约收购价格以下出售股票,这就意味着持有人不会转让要约股票。我国对挂牌交易股票的要约收购价格确定标准的不合理,使得我国要约收购仅具有“程序性的公正”,不具备“实质性的公正”,中,卜股东实际上并不对新控股股东享有退出的选择权。因此,建议将“刊登提示性公告前三十个交易日加权平均价格的算术平均值的百分之九十”的定价标准,改为“刊登提示性公告前三十个交易日加权平均价格的算术平均值”。

相关思维导图模板

树图思维导图提供 9.战斗的基督教 在线思维导图免费制作,点击“编辑”按钮,可对 9.战斗的基督教 进行在线思维导图编辑,本思维导图属于思维导图模板主题,文件编号是:33d168acd0cd9f767f809c7a5df86e3a

树图思维导图提供 第六章 群体传播与组织传播_副本 在线思维导图免费制作,点击“编辑”按钮,可对 第六章 群体传播与组织传播_副本 进行在线思维导图编辑,本思维导图属于思维导图模板主题,文件编号是:1672f555831e7d9a3bb2cf2fb792cb49

上海工商

上海工商