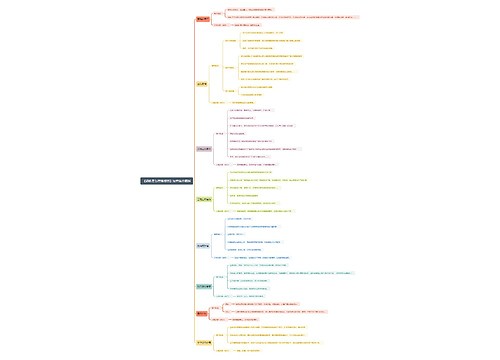

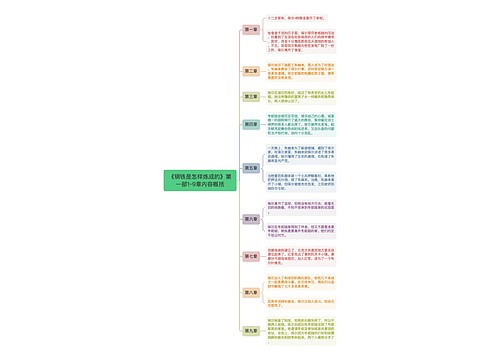

要约收购是推进重组的必由途径思维导图

中国证监会上市公司监管部副主任邓映翎前不久在中国上市公司成果博览会“上市公司资产重组辨析”专题研讨会上指出,中国证监会支持上市公司进行实质性资产重组,推进资产重组认协议收购向要约收购发展,今后将一律不豁免企业全面要约收购,同时探索上市公司的退出途径,建立优胜劣汰的市场机制。这番讲话引起了市场的强烈反响,当天开盘后,众多的ST股票和其他具有资产重组题材的股票的市场表现相当活跃。此举一方面可以减少上市公司资产重组过程中不必要的行政干预,淡化其行政色彩,增加市场化因素,强化资产重组的实质性成分,挤掉泡沫和水分,

树图思维导图提供 要约收购是推进重组的必由途径 在线思维导图免费制作,点击“编辑”按钮,可对 要约收购是推进重组的必由途径 进行在线思维导图编辑,本思维导图属于思维导图模板主题,文件编号是:18ca0f1c59a01a9e9fe25d96a5098412

思维导图大纲

要约收购是推进重组的必由途径思维导图模板大纲

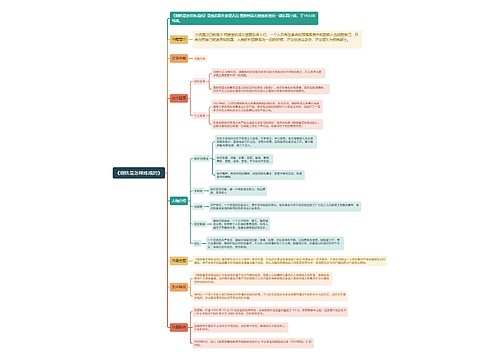

上市公司购并作为优化资源配置的最有效手段,长期以来一直是我国证券市场永恒的题材和关注的焦点,其化腐朽为神奇、改天换地的作用更为市场各方参与者所称道.我国一批上市公司曾依靠购并方式,脱胎换骨,焕发青春,并重新驶入了规范、稳健发展的快车道。可见,大力支持上市公司进行实质性资产重组,严厉打击虚假、恶意重组,这既是监管层多次重申的“市场能决定的就由市场来决定”的政策思路的有力体现,也是我国证券市场不断迈向成熟的重要标志。我们认为,从协议收购向要约收购发展正是推进上市公司实质性重组的必由途径。

1、减少资产重组监管中的不必要的行政干预

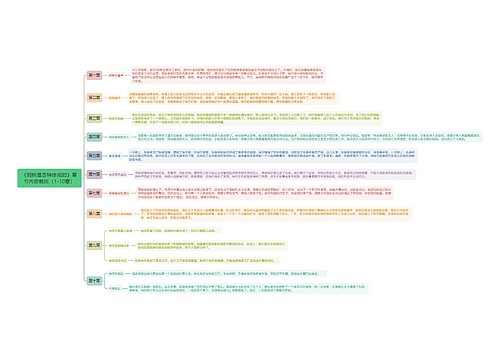

2000年6月,中国证监会就颁布了《关于规范上市公司重大购买或出售资产行为的通知》,规定上市公司购买或出售资产占上市公司总资产70%以上的,完成重组一年后,可以申请增发新股或配股。也就是说,对于那些有重大资产重组行为的上市公司而言,可以享有再融资的权利,以增强上市公司可持续发展的后劲。这一鼓励上市公司重大购买或出售资产行为的举措受到了市场的热烈响应。该规定出台后的4个月,已有18家上市公司进行重大资产置换,实质性重组数量大为增加,例如,爱使股份作为我国目前仅有的5家全流通股的上市公司之一,颇为引人关注。作为中国股市独特的“三无概念股”,引起收购人的最大兴趣就是收购人可以根据本企业的未来发展战略采取市场化行为,既以符合国际惯例的方式实现“买壳上市”,与国际规则靠拢,又可以避免政府非市场行为的介入,淡化行政干预色彩,强化市场因素的作用。所以,尽管从二级市场进行要约收购的成本比协议收购非流通股的成本要高,但自从1994年以来,围绕爱使股份的控制权之争就从未停歇过。2000年爱使股份举牌就是一种市场化的资产重组行为。

《通知》把过去资产重组审核制改为备案制,证监会不参与任何公司重组方案的设计和批准,并在现有法规条件下,加大重组企业信息披露的监管力度。这可以减少资产重组监管中的不必要的行政干预,消除行政审批制带来的弊端,健全上市公司监管体系,完善监管制度,不但有利于降低监管成本,促进监管资源的合理有效配置,提高监管活动的运作效率,而且有利于加强管理层对重组公司的监管,促进上市公司资产重组活动的规范化、制度化运作,提高资产重组的质量和效益。

2、要约收购可以加大资产重组的信息披露力度

要约收购可以加大资产重组的信息披露力度,促使信息披露更加充分,增加收购行为运作的透明度,以确保信息披露的真实性、准确性、完整性和及时性。《证券法》对收购人持股达到5%及以后每增减5%进行报告、公告的内容作了详细、具体的规定。其中,第80条规定项载明以下具体事项:“(1)持股人的名称、住所;(2)所持有的股票的名称、数量;(3)持股达到法定比例或者持股增减变化达到法定比例的日期。”在投资者持股达到上市公司已发行股份的30%,若继续增持股份的,须向该上市公司所有股东发出收购要约,并率先向国务院证券监督管理机构报送上市公司收购报告书。《证券法》第82条规定了收购报告书须载明的具体事项,包括:“(1)收购人的名称、住所;(2)收购人关于收购的决定;(3)被收购的上市公司名称;(4)收购的目的;(5)收购股份的详细名称和预定收购的股份数额;(6)收购的期限、收购的价格;(7)收购所需资金额及资金保证;(8)报送上市公司收购报告书时所持有被收购公司股份数占该公司已发行的股份总数的比例。”《证券法》中对于有关上市公司收购的公告内容所作的详细规定,其目的在于减少或消除收购人信息披露时的随意性,增加信息披露的力度和强度,促使投资者可以全面、详尽地了解购并事件的真相,以尽量避免收购各方当事人与其他投资者之间因信息分布的不完全、不对称而引发的“道德风险”和“逆向选择”等机会主义行为,从而有效维护广大中小投资者的合法权益。

3、一般情况下对企业全面要约收购不予豁免

4、尽量控制或消除协议收购方式产生的弊端

根据收购入收购的股份占该上市公司已发行股份的比例,上市公司收购可以分为部分收购和全面收购两种。部分收购是指试图通过收购一家公司少于100%的股份而获得对该公司控制权的行为。它是公司收购的一种,与全面收购相区别。从这个意义来讲,协议收购属于部分收购,要约收购则属于全面收购。在相当长的一段时间里,通过协议转让来收购国有股、法人股等非流通股可能是上市公司收购运作的基本形式之一,但应将其作为上市公司国有股、法人股的一种过渡性的流通方式。我们认为,《证券法》将股份的协议转让作为上市公司收购的一种形式是值得商榷的。其原因在于,股份收购与协议转让在法律上的操作程序完全不同,有关法律上的限制也无法统一。例如,股份收购应按照一定的报告和公告程序来进行,需保持市场运行秩序的相对稳定;而协议转让是收购当事者双方(即出让方和受让方)之间的事,一般对市场不会产生直接影响。

协议转让方式难以有效地保护广大中小股东的正当权益。由于我国上市公司股权结构的人为分割特征,协议转让作为一种简便、快捷和低成本的重组方式被普遍采用。但协议转让同要约收购的重大区别在于,协议转让很容易使小股东失去选择和参与的机会。在大股东对转让价格确定的情况下,即使价格很低,小股东也只能作为价格的接受者;即使价格很高,小股东也没有以相同价格出售股份的机会,这就无法真正体现证券市场的“三公”原则。我国的协议转让基本上是由收购当事人双方(出让方通常是带有较浓行政色彩的国有独资公司)协商确定价格,转让价格往往不是依靠市场机制自发形成的,造成协议价格本身同市场价格偏离较大,这在一定程度上损害了中小股东的合法权益。正是由于协议收购会产生诸多的弊端,因此应对协议收购方式进行适当的控制。这些控制措施主要包括:(1)对场外协议转让股份的控制;(2)对支付对价方式的控制;(3)对不同持股比例下的部分收购的控制;(4)全面收购义务豁免的控制。基于这点考虑,为此管理层将推进资产重组从协议收购向要约收购发展。

5、严惩虚假恶意重组

目前有些公司是借重组之名而行操纵市场的内幕交易之实,使得重组在我国新兴的、不成熟的证券市场上发生了严重变异。对于资产重组中的内幕交易、操纵市场以及通过资产重组方式来损害上市公司利益的行为,证监会将与稽查、公安、司法等部门密切配合和相互协作,严厉查处,以确保上市公司资产重组的健康发展。为此,管理层将出台规范重组行为的新规则,加强有关资产重组的信息披露制度建设。从目前的有关设想来看,重组公司可以申请最长不超过3个月的连续停牌,停牌一个月后要公布重组的进展情

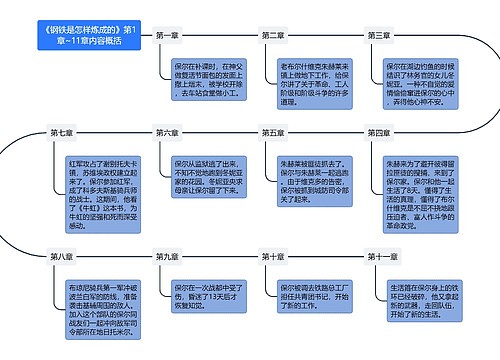

相关思维导图模板

树图思维导图提供 第1章 化工设计基本知识 在线思维导图免费制作,点击“编辑”按钮,可对 第1章 化工设计基本知识 进行在线思维导图编辑,本思维导图属于思维导图模板主题,文件编号是:70ec0519ed26419068a32a511862aadd

树图思维导图提供 抓住重点 在线思维导图免费制作,点击“编辑”按钮,可对 抓住重点 进行在线思维导图编辑,本思维导图属于思维导图模板主题,文件编号是:4c49e4799ddf94a339c56e46eb96a826

上海工商

上海工商