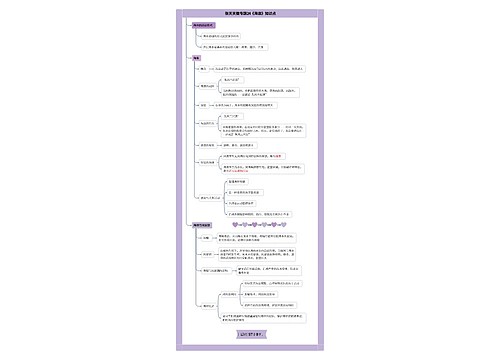

探析我国票据利率体系失衡的原因与有关设想思维导图

探析我国票据利率体系失衡的原因与有关设想

树图思维导图提供 探析我国票据利率体系失衡的原因与有关设想 在线思维导图免费制作,点击“编辑”按钮,可对 探析我国票据利率体系失衡的原因与有关设想 进行在线思维导图编辑,本思维导图属于思维导图模板主题,文件编号是:230252c8513a25aa5e1cc38c7c25eb73

思维导图大纲

探析我国票据利率体系失衡的原因与有关设想思维导图模板大纲

中信实业银行上海分行票据中心副主任 赵慈拉

摘 要:对我国目前票据利率体系失衡的原因进行了分析,现行过低的承兑费率完全不能覆盖正常的风险损失,对快速增长中的银行承兑业务形成了巨大隐患;现行贴现利率必须在再贴现利率之上的利率管制与市场机制形成了悖论关系。对此提出,提高银行承兑费率,实行下限管理;对贴现利率实行市场化,以此逐步提高商业银行利率定价与利率风险管理的水平。

关键词: 票据利率 票据市场 利率体系 承兑费率

一、票据功能与利率体系

票据利率体系由商业汇票的银行承兑费率、贴现利率、转贴现利率和再贴现利率所构成,通过前后序市场资金链的结合并相互影响。票据利率体系作为贷款利率定价机制中的重要组成部分,我国目前对银行承兑费率、贴现利率和再贴现利率实行央行定价管理,转贴现利率实行市场化。

银行承兑是票据业务一级市场的核心,出票人凭借承兑银行的信用让渡,使持票人接受出票人远期支付的承诺,银行在承担出票人可能发生的信用风险的同时,获取承兑风险收益。贴现是票据业务二级市场的核心,也是商业银行的流动性管理工具。银行以买入票据的方式向持票人融通资金,获取资金利息收入。当买入的票据为银行所承兑,则承担的信用风险甚小,只需承担资金成本和受市场利率变动而产生的利率风险。转贴现和再贴现构成了票据业务的三级市场。转贴现作为货币市场的一项金融工具,借助票据载体来实现商业银行之间融通资金,实现资金收益。已实现市场化的转贴现利率成为了货币市场利率的组成部分,并对贴现利率水平产生影响。再贴现亦被称为“贴现窗口”,是各国中央银行货币政策的操作工具,用以向商业银行提供流动性,商业银行凭借贴现→再贴现→贴现……的机制实现套利,中央银行则借助该渠道实现基础货币的投放,并通过再贴现利率的公示效应,引导经济社会对央行货币政策产生预期。九十年代初始,美联储在公开市场操作中已能充分有效调控货币政策中间目标的基础上,将再贴现的功能逐步转化为对出现支付危机的商业银行进行救助的途径,此时,美联储向商业银行提供再贴现的判断条件是仅为“必要”,而不能为“盈利”,以起到最后贷款人的作用,商业银行也因到贴现窗口借款被认为是经营状况不佳和筹资能力低下的标志而舍弃了再贴现。

二、我国目前票据利率体系失衡的状况

1. 过低的承兑费率对增长中的银行承兑业务形成巨大隐患

根据收益与风险相匹配的原则,票据利率体系中理应体现 承兑收益>贴现收益>转贴现收益,但实际状况却是贴现收益>转贴现收益>承兑收益。

承兑是一种信用产品,提供信用应是有价值的,这个价值就是通过承兑费率来体现。现行的银行承兑费率实行央行定价管理,按照结算手续费0.5‰的比例收取[1]。过于低廉的银行信用,激发了客户对该项业务的需求,而商业银行通过承兑可以吸收一定比例的保证金存款,也诱发了开展承兑业务的积极性。据央行统计,2004年末,银行承兑汇票未到期余额为1.48万亿元[2],占当年底金融机构短期贷款余额8.68万亿元的17%。在中小股份制银行中更呈现过高的比重,据五家上市银行披露的2004年度财务报告显示(见附表),银票承兑余额与短期贷款余额的比例都已达40%以上。

附表 五家上市银行2004年末银票承兑信息披露 单位:亿元人民币

行 别

银票承兑余额

短期贷款余额

银票承兑与短期贷款比例

深圳发展银行

669.63

640.94

104%

浦东发展银行

951.34

1,894.29

50%

招商银行

867.16

1,933.87

45%

民生银行

526.17

1,364.54

39%

华夏银行

575.55

1,070.15

54%

在银行承兑业务近年来大幅增长的同时,因出票人违约而使银行被迫垫款的不良率却大大超过0.5‰比例,并在新产生的不良资产中具有较普遍的倾向。要求把出票人的信用风险概率控制在二千分之一以下,这对于任何一个商业银行都是过于苛刻的标准,过低的承兑费率显然无法覆盖正常的风险损失,对正在快速增长中的银行承兑业务形成了巨大隐患。

银行对商业承兑汇票的贴现,其中蕴含了对付款人的承兑,信用风险大大甚于对银行承兑汇票的贴现,但在承兑费率忽略不计的利率体系中,现实商业承兑汇票的贴现利率也就和银行承兑汇票的贴现利率相差无几了,扭曲了两者的风险和收益关系。

2. 贴现利率必须在再贴现利率之上的规定与市场机制,形成了悖论关系

我国央行的再贴现业务始于1986年。1998年3月起再贴现利率成为中央银行一项独立的货币政策工具,服务于货币政策需要,贴现利率由商业银行在再贴现利率基础上加点执行。此后至2001年末期间,再贴现以其低于市场利率成为中央银行向商业银行提供基础货币的渠道,商业银行也在贴现与再贴现的循环中实现套利。随着2002年后回笼外汇成为投放人民币基础货币的主渠道以来,央行货币政策的调控方向已改为回笼为主,央行通过调高再贴现利率于市场利率之上,消除了商业银行贴现与再贴现中的套利机制,再贴现业务呈现大幅度萎缩,从2001年末余额655亿元下降至2005年6月末余额12.55亿元[3],由此可以理解为央行已把再贴现的功能逐步趋向于美联储模式,即当商业银行发生支付危机时给予救助的途径。

当再贴现功能发生转型之后,现行的贴现利率政策与市场机制产生了悖论关系,悖论之一,央行利率政策要求贴现利率定位于再贴现利率之上,但货币政策决定了贴现与再贴现的关联度已呈渐行渐远态势;市场机制引导其向市场利率靠拢,却又面临政策风险。今年3月份央行调低了准备金利率,包括转贴现利率在内的货币市场利率随之大幅走低,贴现利率究竟该向上走还是向下走,使商业银行处于两难的困境。

悖论之二,今年央行开放了企业短期融资券的发行,其利率实行市场化,由于短期融资券的属性类同于商业票据,其市场利率稳定在转贴现市场利率与再贴现利率之间。具有银行信用的银票贴现利率完全应该低于基于商业信用的企业短期融资券利率之下,但在贴现利率必须高于再贴现利率的政策约束下,却呈现出两者利率倒挂的不合理现象。

三、对调整我国现行票据利率体系的设想

1. 提高银行承兑费率,实行下限管理

银行承兑作为一项非资产类的表外业务,虽然无须占用资金,但却承担了票据业务链中的所有信用风险,故须耗费大量的风险资本,按照银监会颁发的《商业银行资本充足率管理办法》的规定,银行承兑的资产风险权重等同于贷款,因此,必须引入风险定价机制,使银行承兑的风险收益率能够覆盖违约风险率,即它的风险收益率应在按照我国现行金融财务制度所规定最低标准提取的一般拨备率(1%)之上。银行承兑费率可以在央行定价的基础上,对风险敞口的承兑费率实行不得低于1%的下限管理,对保证金项下的承兑仍按结算手续费0.5‰的比例收取。通过适当提高银行的风险溢价,增强银行化解不良资产的能力,抑制非理性的市场需求。

2. 贴现利率取消下限管理,实行市场化

目前贴现票据中90%以上为银行承兑汇票,信用风险甚小,因此在提高银行承兑费率的同时,对贴现利率取消下限管理实行市场化将是完全可行的。市场化后的贴现利率与风险溢价平衡后会趋低,但已实行市场化的转贴现利率和企业短期融资券利率,能够对贴现利率构成一条有效的利率区间走廊的约束,并能体现承兑收益>短期融资券利率收益>银票贴现收益>转贴现收益 的合理的价格级差关系,使票据利率与票据业务的风险状况相匹配,更好地覆盖风险预期。贴现利率实现市场化,会增加利率对贴现需求的弹性,但并不会扰乱贷款利率体系和扩张信用,因为贴现作为票据业务的二级市场,其本身并不产生信用,只是把承兑所产生的信用转化为M1罢了,并受到一级市场——承兑业务量所制约,所以最终将有助于提高商业银行利率定价与利率风险管理的水平。

四、建议将银行承兑汇票未贴现余额计入M2

银行承兑汇票由于具有很强的支付转让功能和流动性,每张银行承兑汇票的转让次数平均已达4次以上,同时银行承兑汇票作为融资工具,以其低成本的优势对短期贷款产生挤出效应,即银行承兑汇票的签发会相应减少对短期贷款的需求,在经济界高度关注银行业存贷差日渐扩大的同时,却忽略了银行承兑汇票对贷款的替代性和强相关性。银行承兑汇票以其准货币的作用和快速增长的规模已对央行货币政策和企业间接融资的结构产生了不可忽视的影响,虽然经贴现后的银行承兑汇票已体现为M1,但未经贴现的银行承兑汇票亦具有较强支付转让功能的准货币性,其活跃性类同于M2中的企业定期存款,可随时依据持票人的意愿经贴现后转化为M1。根据IMF2000年《货币与金融统计手册》中对“存款性公司发行的银行承兑汇票能够在有效的二级市场进行交易,则其可以归入广义货币。”的属性,笔者建议,央行应将已签发银行承兑汇票余额与已贴现余额之间的差额部分纳入广义货币M2统计,以更准确地反映银行承兑汇票快速增长背景下的货币流通量和流通速度。

参考文献

[1](美)劳埃德B.托马斯 著 《货币、银行与金融市场》机械工业出版社 1999年版

[2] 易定红 著 《美联储实施货币政策的经验及其借鉴意义》 中国人民大学出版社 2004年版

相关思维导图模板

树图思维导图提供 904名中国成年人第三磨牙相关知识、态度、行为和病史的横断面调查 在线思维导图免费制作,点击“编辑”按钮,可对 904名中国成年人第三磨牙相关知识、态度、行为和病史的横断面调查 进行在线思维导图编辑,本思维导图属于思维导图模板主题,文件编号是:10b9a8a2dd2fb4593f8130ef16c320fc

树图思维导图提供 9.战斗的基督教 在线思维导图免费制作,点击“编辑”按钮,可对 9.战斗的基督教 进行在线思维导图编辑,本思维导图属于思维导图模板主题,文件编号是:33d168acd0cd9f767f809c7a5df86e3a

上海工商

上海工商