谈股指期货交易的风险防范思维导图

[论文摘要]股指期货的交易风险不容忽视,我国政府应建立完善的法律体系和严格的交易风险防范机制以及健全市场监管机制,提高市场监管水平。以防范股指期货的交易风险。

树图思维导图提供 谈股指期货交易的风险防范 在线思维导图免费制作,点击“编辑”按钮,可对 谈股指期货交易的风险防范 进行在线思维导图编辑,本思维导图属于思维导图模板主题,文件编号是:cb282747512eb71850e654cb7f004cf9

思维导图大纲

谈股指期货交易的风险防范思维导图模板大纲

根据目前股票市场和期货市场实际的规模、需求量和法律法规环境,我国已经具备了发展指数期货交易的条件。根据其他国家开展指数期货交易的经验和教训来看,指数期货的风险防范问题是开展指数期货交易重中之重的问题,所以在交易过程中,要建立完善的法律体系、严格的风险防范措施和健全的市场监管机制。

一、股指期货交易一般性风险

由于股票指数期货市场运作的不确定性,不但对期货市场产生风险,而且对现货市场产生风险,甚至将给市场宏观主体和微观主体以及整个社会、经济环境造成危害。

(一)股指期货交易风险的类型

按照巴塞尔委员会于1994 年7月27日发表的《衍生产品风险管理指南》,可将股票指数期货交易风险作如下分类。(1)市场风险。市场风险又称价格风险,股指期货价格风险包括投机者对期货价格的预测失误风险和套期保值风险。套期保值风险是指当股票指数期货交易的标的物股票价格指数发生逆向变动,即股票期货市场指数变动不完全与股票现货市场指数变动成比例,使套期保值的对冲交易发生变化或破裂所造成的风险。造成股票指数期货市场无法发挥应有的套期保值功能。

套期保值中主要的风险为基差风险,由于现货价格与期货价格之间的收敛性是不确定的,尤其是在期货到期之前进行对冲,期货价格常常会过度偏离现货价格,基差风险就可能增大。(2)信用风险。信用风险又称违约风险,当交易的对方不愿意或不能够完成契约责任时,信用风险就会出现。对手违约又可分为敌意违约和被迫违约两类。前者为有能力履约但故意不履约,后者为的确没有能力履约(如破产等原因)而不能履约。对于股指期货交易而言,信用风险发生的概率极小,原因是在进行股指期货交易时,交易所有一套独特的交易体系,如设立一系列的保证金制度,最低资金要求,逐日盯市结算措施及强行平仓制度等,使整个市场的信用风险下降。但这种由结算公司充当所有投资者的交易对手,并承担履约责任,一旦结算公司出现风险暴露,由于其风险过度集中,则将危及到整个体系的安全。

(3)流动性风险。流动性风险包括两类风险,一种是市场流动性风险,另一类是资金流动性风险。市场流动性风险是指市场交易量不足或无法获得市场价格,导致投资者无法及时平仓的风险。资金流动性风险是指因市场投资者流动资金不足而导致合约到期时无法履行合约支付义务或无法按合约要求追加保证金的风险。在股指期货市场上资金流动性风险通常是投机者操纵市场的重要手段。如果多、空方主力严重违规,将会使无数空头或多头面临爆仓的危险,人为造成资金流动性风险。如我国“327 国在期货事件”由于空方主力严重违规、使多方面临爆仓的绝境,便是人为制造流动风险的实例。(4)操作风险。操作风险是由于人为因素和风险管理控制方面的失误而产生亏损的风险。其本质属于管理问题。引起操作风险的主要原因,有人为的错误、电脑系统的故障、操作程序错误、系统失灵或内部控制失效等等。如巴林银行倒闭案,就是典型的内控机制系统造成的。(5)法律风险。法律风险是交易合约及其内容与相关法律制度发生冲突致使合约无法正常履行或无法获取所期待的经济收益所造成的风险。当然,也包括相关法规制定不及时、不完整,当市场发生剧烈波动时被迫采取临时措施而造成的风险。例如,我国在“ 327 国债期货事件”及许多商品期货市场上都曾采取过的协议平仓,便是实例。

二、股指期货交易的特殊风险

股指期货作为金融衍生品种,除了一般性风险外,还由于标的物自身的特点和合约设计过程中的特殊性,而具有一些特定的风险:(1)基差风险。基差风险是股指期货相对于其他金融衍生产品(期权、掉期等)的特殊风险。从本质上看,基差反映着货币的时间价值,一般应维持一定区间内的正值(即远期价格大于即期价格),如美国标准普尔500种股票价格指数期货(S&P500)的基差,在一般情况下为2到3点。但在巨大的市场波动中,也有可能出现基差倒挂甚至长时间倒挂的异常现象。基差的异常变动,表明股指期货交易中的价格信息已完全扭曲,这将产生巨大的交易性风险。(2)合约品种差异造成的风险。合约品种差异造成的风险,是指类似的合约品种,如日经225种股指期货和东京证券股指期货,在相同因素的影响下,价格变动不同。表现为两种情况:一是价格变动的方向相反。二是价格变动的幅度不同。类似合约品种的价格,在相同因素作用下变动幅度上的差异,也构成了合约品种差异的风险。(3)标的物风险。股指期货交易中,标的物设计的特殊性,是其特定风险无法完全锁定的原因。从套期保值的技术角度来看,商品期货、利率期货和外汇期货的套期保值者,都可以在一定期限内,通过建立现货与期货合约数量上的一致性、交易方向上的相反性来彻底锁定风险。

而股指期货由于标的物的特殊性,使现货和期货合约数量上的一致仅具有理论上的意义,而不具有现实操作性。因为,股票指数设计中的综合性,以及设计中权重因素的考虑,使得在股票现货组合中,当股票品种和权数完全与指数一致时,才能真正做到完全锁定风险,而这在实际操作中的可行性几乎是零。因此,股指期货标的物的特殊性,使完全意义上的期货与现货间的套期保值成为不可能,因而风险将一直存在。(4)交割制度风险。股指期货采用现金交割的方式完成清算。相对于其他结合实物交割进行清算的金融衍生产品而言,存在更大的交割制度风险。如在利率期货交易中,符合规格的债券现货,无论如何也可以满足一部分交割要求。股指期货则只能是百分之百的现金交割,而不可能以对应股票完成清算。

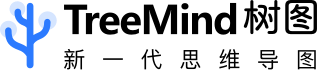

三、股指期货交易的风险防范

(一)建立完善的法规体系

(二)建立严格的交易风险防范机制

为了增强市场的抗风险能力,一方面要总结国内期货市场风险监管的经验,另一方面要借鉴国外指数期货市场的管理制度,并在此基础上做好以下工作:(1)科学定位指数期货标的物。指数期货标的物要包含大量具有较大市值的股票,保证市场不易被操纵。(2)确定合理的保证金水平。由于我国股价波动限制在10%,所以,指数期货的保证金应在15%以上。(3)规定适度的涨停板幅度。由于我国股票市场不很成熟,保证金的追加速度受到金融服务效率的制约,所以要规定适度的涨跌停板。(4)在市场价格风险加大时,每日结算两次,同时要求保证金在一小时内到位。因此,建立高效率的结算制度,是股指期货风险控制的基本要求。

(5)建立特殊情况下的强行平仓制度。当指数期货市场连续单方无报价时,可采取商品期货的处理方法,按规定的步骤强行平仓,释放市场风险。(6)建立风险控制的巡回断路系统。风险控制的巡回断路系统是为了协调股票市场和指数期货市场的价格变动,并对指数期货的价格进行限制的措施,以减少股市和期市之间的系统风险。(7)严格的风险准备金制度。目前国内期货市场的风险准备金非常有限,要推出指数期货,就必须增强市场抵御突发性风险的能力,因此应该提高风险准备金提取比例。(8)实行更加严格的限仓制度,防止市场操纵行为。(9)建立风险预警系统。在参考国外风险预警的基础上,建立国内指数期货交易的风险预警系统,以便能够在事前预测和控制指数期货风险。

(三)建立健全的市场监管机制

目前我国期货市场监管工作当中缺乏行业自律管理这个环节,导致市场风险监控方面出现盲区,增加了政府监管和交易所监管的难度。指数期货对风险控制的要求更高,所以必须尽快建立自律性期货行业的内部沟通,运用行业力量降低指数期货市场的风险。并且建立跨部门、跨市场的联合监督机构是非常必要的,它有利于股票市场和指数期货市场监管信息共享,有利于风险控制决策、措施及步骤的一致。最后,要改进监管方式,提高监管水平。我国期货市场一直是以行政监管为主,但法律监管具有力度大、管理规范、对市场的冲击力较小等优点,因此成为指数期货风险监管的主要方式。

参考文献

[1]陈洁《我国证券市场风险问题研究》[J],载《合作经济与科技》,2007(第316期)

[2]王宝森《股指期货的风险管理》[J],载《经济论坛》, 2004(第6期)

[3]章劼.《股票指数期货风险控制研究》[J],载《河南金融管理干部学院学报》2004年第1期(总第115期)

[4]张娜等《股票指数期货的风险解读及其制度安排》[J], 载《江西农业大学学报(社会科学版)》2005年第4期 转贴于 中国论文下载中心 http://www.studa.net

上海工商

上海工商