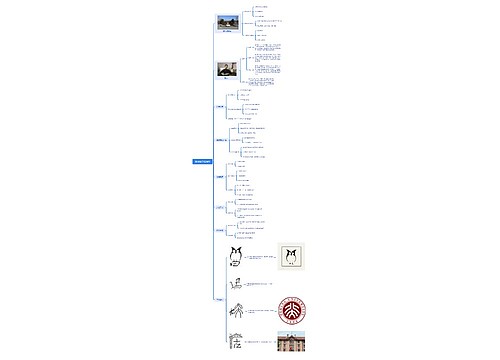

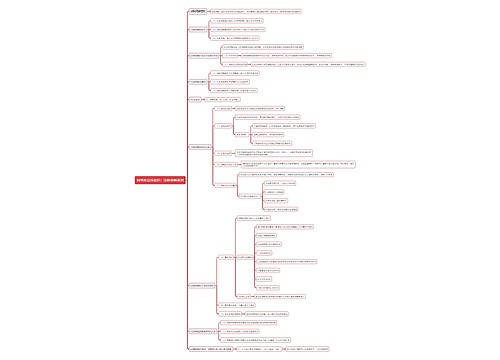

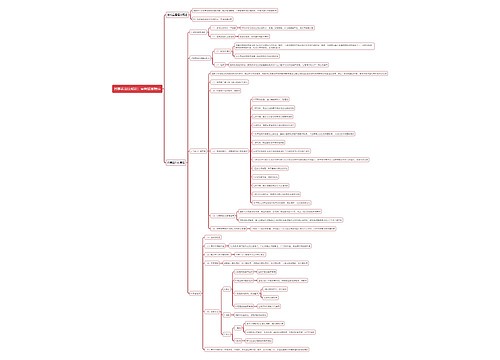

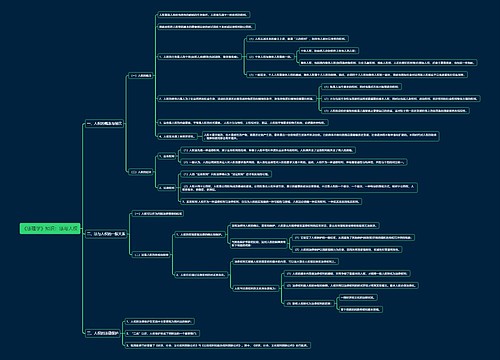

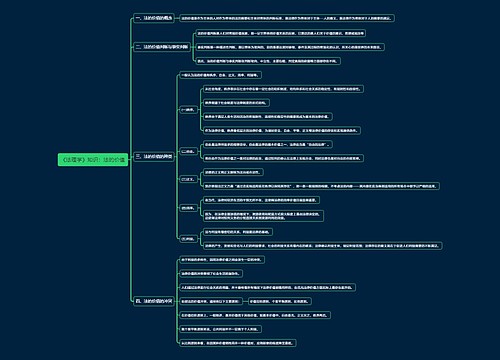

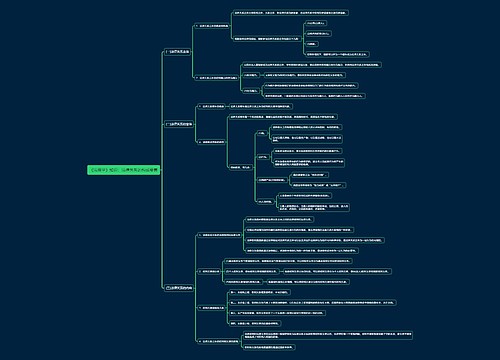

企业并购的法律方式有哪些思维导图

企业并购可以是两家实力强大的企业强强联合,可以是两家弱小企业联合,也可以是一家实力强劲的企业并购一家经营状况不好的企业。企业并购是为了实现最大盈利和更好实现企业价值。那么企业并购的法律方式有哪些?下面树图网小编为大家介绍下相关内容。

树图思维导图提供 企业并购的法律方式有哪些 在线思维导图免费制作,点击“编辑”按钮,可对 企业并购的法律方式有哪些 进行在线思维导图编辑,本思维导图属于思维导图模板主题,文件编号是:1251810f70409ab855745350ea9a2adc

思维导图大纲

企业并购的法律方式有哪些思维导图模板大纲

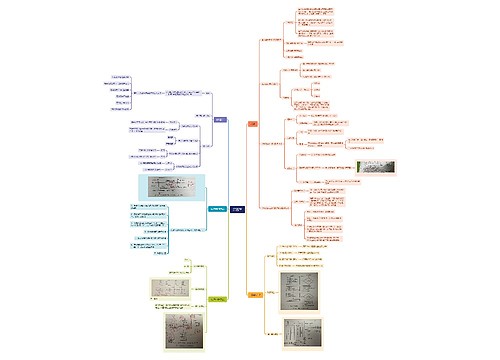

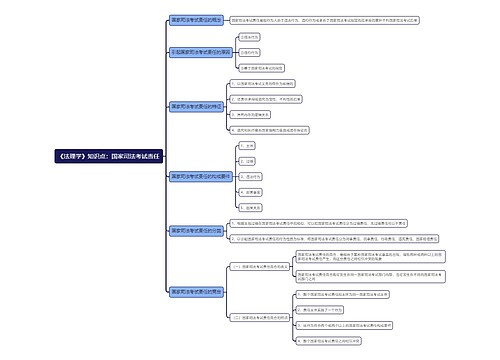

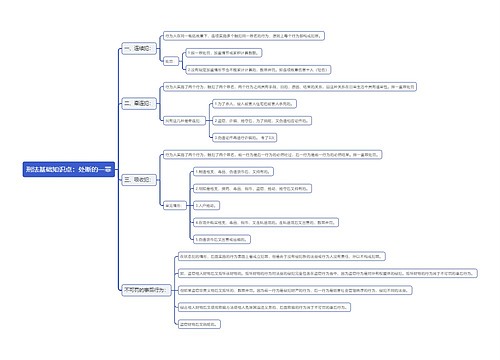

一、企业并购的法律方式有哪些

1、整体收购目标公司

整体收购目标公司的具体做法与后果是收购方吞并目标公司的全部,在并购行为完结时,目标公司不复单独存在而成为兼并方的一部分。兼并方在接受目标公司时,同时也将目标公司的全部包括资产(有形与无形)、债权债务、职工人员等都接收过来,然后按照自己的经营管理方式进行管理经营。

在这种形式下,并购方特别需要关注目标公司的负债情况,包括未列债务与或有债务,并就有关债务承担做出明确而具体的安排。因为目标公司一旦移交给并购方,这些债务就会成为并购方的债务,由收购方承担。如若事先不清,事后被证明是有一大笔债务要由兼并方承担,那兼并方就会背上沉重的包袱,甚至得不偿失。

2、收购目标公司资产

收购目标公司资产指只获取目标公司的一部分或全部资产。资产除有形资产即不动产、现金、机械设备、原材料、生产成品等外,一般也包括无形资产例如商誉、专利、许可、商号、商标、知识产权、商业秘密、机密信息、加工工艺、技术、诀窍等,以及向政府取得的企业经营所需的一切许可、批准、同意、授权等。

经由收购目标公司资产形式收购后,目标公司可以继续续存下去,经营下去,也可以在其认为缺少必要的资产并了结了企业的债权债务而不必或不能继续经营下去时,即刻解散。无论目标公司是继续存续还是随后解散,都对收购方无任何影响,除非收购目标公司资产是以承担目标公司的部分或全部债务为代价。

在这种形式下,收购方不必担心目标公司的债权债务会对收购方带来什么影响,因为依这种形式并购方取得的只是目标公司的一些物,物本身只不会承担什么债权债务的。但是并购方需注意所收购的物是否存在有抵押或出售限制等事情,如有,就需由目标公司先将抵押或出售限制的问题解决了,再进行并购事宜。

3、收购目标公司的股权

收购目标公司的股权股票或股份是现今发生最多的一种公司并购形式。在这种形式下,收购方经由协议或强行收购的方式发出收购要约,取得目标公司一定数量的股票或股份。目标公司照常存续下去,债权债务也不易手,但其股东人员、持股比例却发生了变化,目标公司的控制权发生了变化和转移,因之而起的则是经营目标、经营管理人员、经营方式、经营作风等均可能发生变化。

为了公司的盈利,作为公司的经营者应该制定正确的战略实现公司的最大盈利和价值,这可以让公司不断壮大还可以有足够的经济能力并购其他有价值的公司。

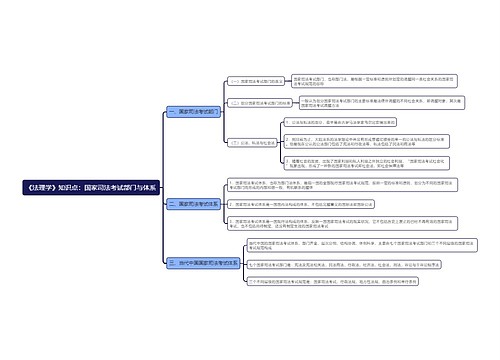

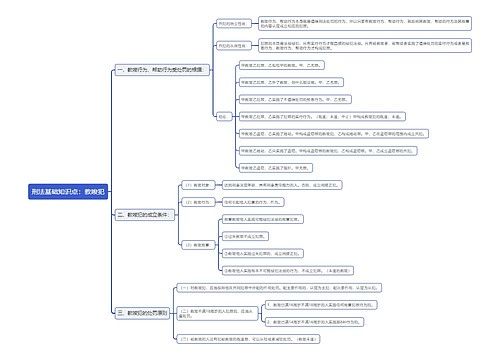

二、企业并购的实质是什么

并购的实质是在企业控制权运动过程中,各权利主体依据企业产权作出的制度安排而进行的一种权利让渡行为。并购活动是在一定的财产权利制度和企业制度条件下进行的,在并购过程中,某一或某一部分权利主体通过出让所拥有的对企业的控制权而获得相应的受益,另一个部分权利主体则通过付出一定代价而获取这部分控制权。企业并购的过程实质上是企业权利主体不断变换的过程。

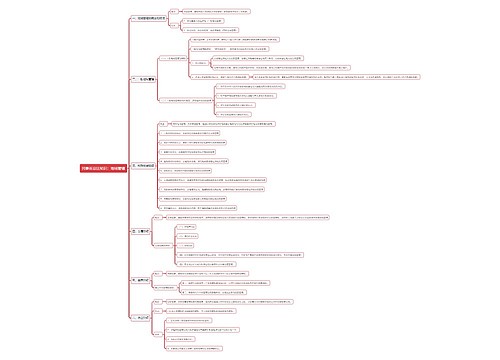

三、怎么避免企业并购法律风险

(一) 并购前做好尽职调查

尽职调查一般聘请具有专业经验的第三方独立进行, 在调查中发挥他们的财务和管理等方面的专业知识形成独立的结论报告, 用以分析和评价并购的优劣, 为管理层的决策提供依据, 独立调查不仅是对目标企业的历史状况进行审查, 也会对目标企业的发展前景作出合理预判, 能够尽可能地避免并购双方因信息不对称而造成估值误差, 是企业溢价风险管理的重要措施。

(二) 改善支付方式

我国企业并购发展速度很快, 但是仍然面临着支付方式单一、估值方法落后等严重问题, 在我国企业并购中, 现金支付方式仍然占据了大多数, 而在美国的企业并购中, 股票支付或股票+现金的支付方式占据了主流地位。企业以股份支付方式进行并购可以减轻企业的财务压力, 分摊企业并购的财务风险, 目标企业也能享受到公司股份溢价所带来的利益, 而以股份+现金的方式进行并购, 可以在一定程度上缓解并购方的财务压力, 又能最大可能地保持企业股权结构。

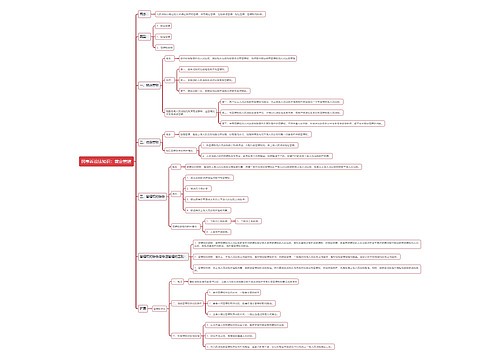

(三)公司并购的一般程序

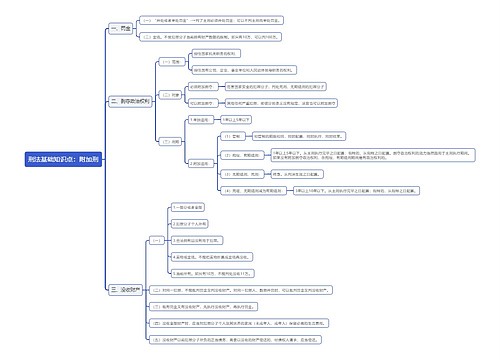

第一阶段:前期准备阶段

在此阶段,应初步勾画出拟并购的目标企业的轮廓,所属行业、资产规模、生产能力、技术水平、市场占有率等。据此进行目标企业的市场搜索,捕捉并购对象,并可对可供选择的目标企业进行初步比较。

第二阶段:方案设计阶段

在此阶段,根据评价结果、限定条件(最高支付陈本、支付方式)及目标企业意图,对各种资料进行深入分析,统筹考虑,设计出书中并购方案,包括并购范围(资产、债务、契约、客户)、并购程序、支付成本、支付方式、融资方式、税务安排、会计处理等。

第三阶段:谈判签约阶段

通过分析、甄选、修改并购方案,最后确定具体可行的并购方案。并购方案确定后并以此为核心内容制成收购建议书或意见书,作为与对方谈判的基础,若并购方案设 计将买卖双方利益拉得很近,则双方可能进入谈判签约阶段,反之,若并购方案设计远离对方要求,则会被拒绝,并购活动回到起点。

第四阶段:接管与整合阶段

双方签约后,进行接管并在业务、人员、技术等方面对目标企业进行整合。并购后的整合是并购程序的最后环节,也是决定并购是否成功的重要环节。

上海工商

上海工商