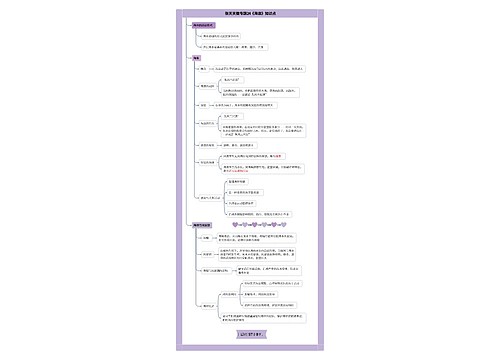

外资企业所得税的纳税筹划案例 思维导图

一、避免成为居民纳税人的纳税筹划

树图思维导图提供 外资企业所得税的纳税筹划案例 在线思维导图免费制作,点击“编辑”按钮,可对 外资企业所得税的纳税筹划案例 进行在线思维导图编辑,本思维导图属于思维导图模板主题,文件编号是:c0f2705d437d03f7e689839de3d8a621

思维导图大纲

外资企业所得税的纳税筹划案例 思维导图模板大纲

按现行税法的规定,外商投资企业和外国企业所得的纳税人可以分为两大类:一是外商投资企业,即按照中国法律成立的企业法人。包括中外合资经营企业、中外合作经营企业和外商独资企业。二是外国企业,即非中国企业法人的外国公司、企业和其他经济组织。包括在中国境内设立机构、场所,从事生产经营和虽然未设立机构场所,而有来源于中国境内所得的外国公司、企业和其他经济组织以及没有组成企业法人的合作企业的外国合作者。

总的来说,外商投资企业或外国企业在我国不是居民纳税人,便是非居民纳税人。

居民纳税人,在我国负无限纳税义务,既要将来源于中国境内的所得申报纳税,又要将来源于国外的收入和所得申报纳税;非居民纳税人,在我国承担有限纳税义务,只就来源于中国境内的所得申报纳税。判定居民纳税人的标准,主要是看总部所在地,总决策机构所在地在大陆,即为税收上的居民纳税人。

纳税筹划重点做法:

(1)尽可能以非居民纳税人身份出现,承担有限的纳税义务,从而合法地将国外的收入不申报纳税;将总机构设在避税地或税负低的地方。

(2)尽可能斩断某些收入与总机构的联系,以避免重复课税。

二、源泉扣缴预缴税的避税筹划

我国现行税法规定:外商投资企业的税率有两种,一是外商投资企业的所得和外国企业在中国境内设置的从事生产、经营的机构、场所的所得,按30%缴纳所得税,地方所得税按3%缴纳,合并税率为33%.二是源泉扣缴预提税税率为10%.

源泉扣缴是指外国企业在中国境内没有设立机构、场所;或者虽设有机构、场所,但与该机构场所没有实际联系而从中国取得的应税所得,其应纳所得税由支付人代扣代缴。这样所得税又称为预提税。预提税按收入总额依10%比例税率计算缴纳。

纳税筹划做法:

(一)将一般所得应纳所得税的项目转变为交纳预提税,其做法是:没在大陆设立机构,对在大陆设立机构、场所的,避免将股息、红利、利息、租金、特许权使用费与其机构、场所发生联系。

(二)将股息、红利、利息、租金、特许权使用费隐藏于转让设备的价款之中,利用设备转让的机会,一方面,提高设备转让价格,另一方面,少要或者不要上述属于税法列举的预提税项目的收入,这样就可以少缴甚至不缴预提所得税。

三、再投资退税筹划案例

税法规定,外商投资企业的外国投资者,将从企业取得的利润直接再投资于该企业,增加注册资本,或者作为资本投资开办其他外商投资企业,经营期不少于五年的,经投资者申请,税务机关批准,退还其再投资部分已缴纳所得税的40%税款,再投资不满五年撤出的,应当缴回已退的税款。

外国投资者在中国境内直接再投资举办、扩建产品出口企业或者先进技术企业,以及外国投资者将从海南经济特区内的企业获得的利润直接再投资海南经济特区内的基础设施建设项目和农业开发企业,经营期不少于5年的,可以依照国务院的有关规定,全部退还其再投资部分已缴纳的企业所得税税款。

例如:某中外合资企业,2003年3月外方将2002年的投资所得150万元,再投资于该企业,预计经营期为15年,适用税率为30%,地方税率为3%

可退税额=150÷(1-30%+3%)×30%×40%=26.86万元

纳税筹划方法:

(1)在设立外资企业时争取被认定为产品出口企业或先进技术企业,取得利润再投资于本企业时,到有关部门办理扩建的企业为产品出口企业或技术先进企业的证明后,可以按“再投资举办、扩建产品出口企业或技术先进企业”,享受100%退税的优惠政策,这样其可退所得税税额如下:

可退税额=150÷(1-30%+3%)×30%=67.16(万元)

(2)取得利润用于投资其他企业时,向有关部门申请,确认新办企业为产品出口企业或技术先进企业,可以按“外国投资者在中国境内直接再投资举办、扩建产品出口企业或者先进技术企业”,享受100%退税的优惠政策,其可退所得税税额同上。

需要注意的问题是:再投资退税后,税务机关要进行再投资退税的管理,如果发现再投资不满5年撤出的,税务机关要追缴已退税款;如果发现再投资后3年内未能达到产品出口企业标准的,考核不合格被撤销先进技术企业称号的,税务机关应追缴已退税款的60%.

四、所得来源地认定的纳税筹划

国际上都有所得来源地优先征税的惯例。对所得来源地的纳税筹划做法是:在所得来源认定上避免被税负较高地区认定此项所得来源于该地区。由于同一所得在税负较低地区实现或被认定,税负相对就较轻。为了做好纳税筹划,我们必须先弄清所得来源地的认定政策规定,然后再做进一步的筹划。

我国现行外资企业税法,对所得来源地的认定的规定:

(一)营业利润来源地的认定

营业利润来源地的认定,以设有生产、经营的机构场所为标准。分为两方面:一是外商投资企业和外国企业在中国境内设立机构场所从事生产经营的所得。二是发生在中国境内外的,与外商投资企业和外国企业在中国有实际联系的股息、红利、利息、租金、特许权使用费和其他所得。

相关思维导图模板

树图思维导图提供 904名中国成年人第三磨牙相关知识、态度、行为和病史的横断面调查 在线思维导图免费制作,点击“编辑”按钮,可对 904名中国成年人第三磨牙相关知识、态度、行为和病史的横断面调查 进行在线思维导图编辑,本思维导图属于思维导图模板主题,文件编号是:10b9a8a2dd2fb4593f8130ef16c320fc

树图思维导图提供 9.战斗的基督教 在线思维导图免费制作,点击“编辑”按钮,可对 9.战斗的基督教 进行在线思维导图编辑,本思维导图属于思维导图模板主题,文件编号是:33d168acd0cd9f767f809c7a5df86e3a

上海工商

上海工商