营业税筹划应遵循的规则思维导图

核心内容:进行关于营业税的筹划,那么在进行是需要营业税筹划遵循一定的规则,在这个规则的原则上是满足哪些必然的条例呢?下文树图网小编与您一起进行分析,希望对你有所帮助。

树图思维导图提供 营业税筹划应遵循的规则 在线思维导图免费制作,点击“编辑”按钮,可对 营业税筹划应遵循的规则 进行在线思维导图编辑,本思维导图属于思维导图模板主题,文件编号是:04e06049c9ea53b9db7580632605b1b6

思维导图大纲

营业税筹划应遵循的规则思维导图模板大纲

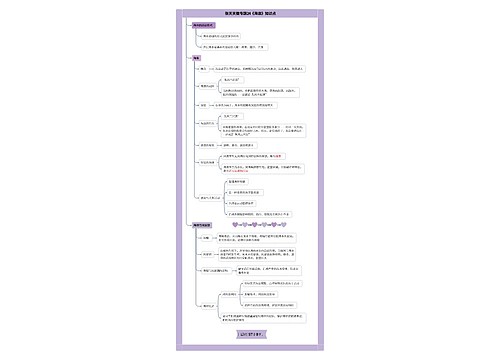

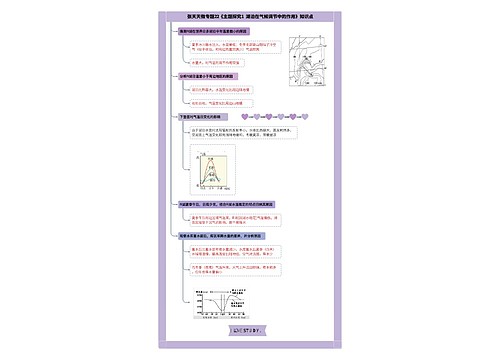

营业税的纳税筹划,要从纳税人、计税依据及税率三个方向来考虑。由于营业税的税率是按行业设置的,不同的行业适用税率不同,只要行业确定,税率的筹划空间并不大。而纳税人和营业额的筹划成为营业税纳税筹划的重点内容。

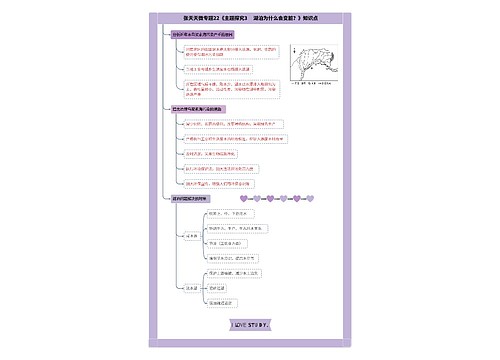

《中华人民共和国消费税暂行条例》规定,只有发生在中华人民共和国境内的应税行为,才属于营业税的征税范围,而发生在中华人民共和国境外的应税行为就不属于营业税的税收管辖范围,也就不构成营业税纳税义务人。因此,纳税人完全可以通过各种灵活办法,将其行为转移到境外,从而避免成为纳税人。

通常情况下,一项劳务的提供,一般由两个环节构成,即劳务的提供环节和劳务的使用环节。

所谓“应税劳务发生在境内”,是指应税劳务的使用环节和使用地在境内,而不论该项应税劳务的提供环节发生地是否在境内。由此可以确定,境内纳税人在境内提供劳务,其行为属于营业税的管辖权范围;境外单位和个人提供应税劳务在境内使用的,其行为属于营业税的管辖权范围;而境内纳税人提供劳务在境外使用的,其行为不属于营业税的管辖权范围。

如国内某施工单位到俄罗斯提供建安劳务取得的建安收入不征营业税,原因是应税劳务发生在境外,尽管他们是国内的施工单位,但所发生的行为不属于营业税的管辖权范围,因而避免了国内营业税的缴纳。

凡是将旅客或货物由境内载运出境的,属于营业税的管辖权范围;凡是将旅客或货物由境外载运境内的,就不属于营业税管辖权范围。

如国内某航空公司客机从日本载运旅客入境,取得的收入不征营业税,因是“在境外载运旅客”。反之,日本某航空公司飞机从中国境内载运出口货物出境,取得的收入应当在中国境内征税,虽然该公司属境外机构,但它属于“在境内载运货物出境”。

根据此原则,运输企业将客货从我国境外运往我国境内,或者将客货从境外的一个地方运往境外的另一个地方,这两种运输业务因起运地不在我国境内,所以不缴纳营业税。运输企业可以充分地利用这条规定,开展起运地在境外的业务,尤其是在与我国有税收互惠协定的国家进行客货运输业务,以达到节税的目的。

纳税筹划的目标是在法律许可的范围内实现税后利益最大化。这种定位,既克服了节税目标的狭隘性和不确切性,又排除了偷税与漏税问题。

实现税后利益最大化这一目标,从范围上讲包含节税,但又不限于节税;同时,节税必须以税后利益最大化为前提,离开税后利益最大化的节税不能作为纳税筹划的目标。

这里需要将纳税筹划的目标划分为最终目标和具体目标两个层次。最终目标是纳税筹划的根本目标或最终目的,具体目标是实现最终目标的直接路径目标;具体目标必须以最终目标为前提,最终目标只有通过对各种具体目标的选择才能得以实现。

因此,现代化公司在进行营业税纳税筹划必须遵循下列原则:

原则一:选择低税负点。

低税负点又可分为税基最小化、适用税率最低化、减税最大化等具体内容,在法律许可的范围内选择低税负点,可以减少税款支付,增加税后利益。但是,对这种低税负点的选择必须以税后利益最大化的最终目标为前提,否则,低税负点就不能成为税收筹划的具体目标。

选择低税负点能否实现税后利益最大化,要受纳税义务既定条件的约束。在既定纳税义务的条件下,除非有零税负点可供选择以外,选择低税负点可以直接增加税后利益,实现税后利益最大化的最终目标。

零税负点又包括纳税义务的免除和避免成为纳税人,合法选择零税负点避免纳税,可以增加税后利益。

原则三:选择递延纳税。

递延纳税包括递延税基和申请延缓纳税两个方面,在法律许可的范围内递延纳税可以取得资金的时间价值,增加税后利益递延纳税也应当以税后利益最大化为最终目标,它只不过没有纳税义务既定性约束条件,但存在机会成本的选择问题。

例如,在减免税期间,因递延纳税而减少了应当享受的减免税的利益,并且减少的减免税利益大于递延纳税的利益,就应当放弃递延纳税的具体目标,选择减免税目标。

原则四:选择次优税负点。

当选择以上低税负点、零税负点以及递延纳税的节税目标不能实现税后利益最大化的最终目标时,应当选择次优税负点作为纳税筹划的具体目标,包括纳税多或者纳税非最少、但税后利益最多的纳税方案。

原则五:避免因违法而受到损失。

根据纳税筹划最终目标的要求,在筹划时不仅不能选择偷税,而且只有随时注意避免税收违法行为的发生,减少不必要的损失,才能实现税后利益最大化的最终目标。

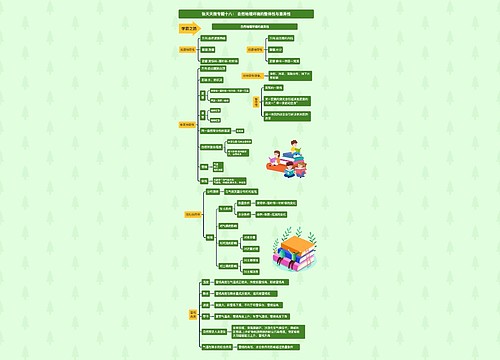

现代化公司要做好营业税纳税筹划工作,除遵循上述五原则外,还需要抓住下面所讲的三个结合:

第一结合原则:业务流程与税收政策的结合。

这里所指的业务流程是企业发生某项业务的全过程,如企业发生某项投资行为、增加某种产品等。在发生业务的全过程中,纳税人必须要了解自身从事的业务从始自终涉及哪些税种?与之相适应的税收政策、法律和法规是怎样规定的?税率各是多少?采取何种征收方式?业务发生的每个环节都有哪些税收优惠政策?业务发生的每个环节可能存在哪些税收法律或法规上的漏洞?在了解上述情况后,纳税人就要考虑如何准确、有效地利用这些因素来开展纳税筹划,以达到预期目的。

第二结合原则:税收政策与筹划方法的结合。

纳税人在准确掌握与自身经营相关的现行税收法律、法规的基础上,需要利用一些恰当的税收筹划方法对现行税收政策进行分析,从而找到与经营行为相适应的纳税筹划的突破口。

纳税筹划的主要目的是减轻企业税收成本,降低税收负担。要达到此目的,只有税收政策和筹划方法还不够。因为企业的所有经营业务和过程最终要在会计科目中加以体现,因而,纳税人还要利用好会计处理方法,把纳税筹划的内容恰当地体现在会计处理上,才能最终实现降低税收负担的目的。

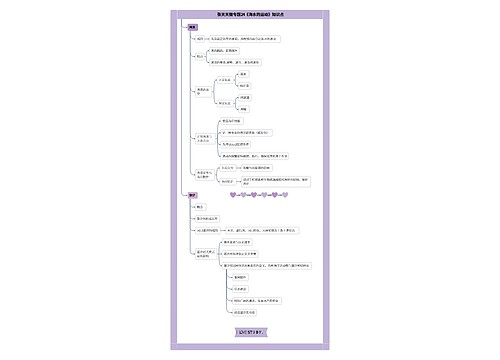

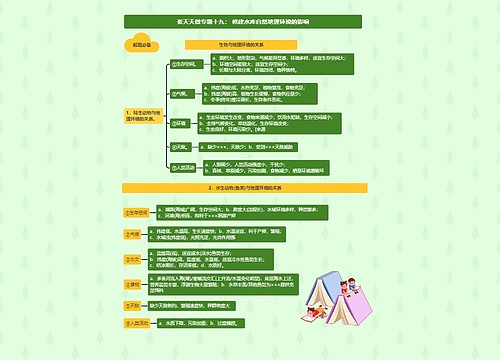

[案例]

某企业生产销售纯净水,在销售时一并收取水桶的押金,这就是上面所述的业务流程。

根据我国现行税法规定,收取包装物押金,逾期超过一年未退还的,全额征收增值税,这就是上面所述的税收政策,有了业务流程和税收政策,纳税人就需要进行纳税筹划,因而涉及到第二个结合点。

[筹划思路]

纳税筹划的分析过程是这样的:正常销售纯净水,纳税是合情合理的,但如果包装物押金全额征收17%的增值税,就显得合法不合理。因为包装物押金迟早要退回给购货单位,销售单位并没有实现这部分的销售收入,只是周转使用而已。

税收法律法规作出这样的规定,是为了防止企业在包装物实现销售收入时仍逃避纳税义务。

销售方怎样才能不就包装物押金缴纳增值税?

这就需要将税收政策与纳税筹划方法有效地加以结合。

结合这个具体的案例,找到的纳税筹划突破口就是“一年”这个期限。如果押金能在一年以内进行操作,办理相关手续,也就不存在纳税的问题了。这里找到的“突破口”就是纳税筹划方法。因此,第二个结合点是做好税收筹划整个工作最关键的环节。

[筹划分析]

在具体操作中,企业需要恰当地运用会计处理方法,这就是第三个结合点需要解决的问题。在本案例中,一年之内会计处理是这样的:销售方将一年之内所收到的水桶押金在年末退还给消费者,第二年再更新收取押金,最终达到押金期限总是不超过一年,从而使包装物押金不必缴纳增值税。

具体的会计分录如下:

(1)年初销售纯净水时对水桶的包装物处理:

借:现金或应收账款

贷:销售收入——包装物押金

相关思维导图模板

树图思维导图提供 904名中国成年人第三磨牙相关知识、态度、行为和病史的横断面调查 在线思维导图免费制作,点击“编辑”按钮,可对 904名中国成年人第三磨牙相关知识、态度、行为和病史的横断面调查 进行在线思维导图编辑,本思维导图属于思维导图模板主题,文件编号是:10b9a8a2dd2fb4593f8130ef16c320fc

树图思维导图提供 9.战斗的基督教 在线思维导图免费制作,点击“编辑”按钮,可对 9.战斗的基督教 进行在线思维导图编辑,本思维导图属于思维导图模板主题,文件编号是:33d168acd0cd9f767f809c7a5df86e3a

上海工商

上海工商