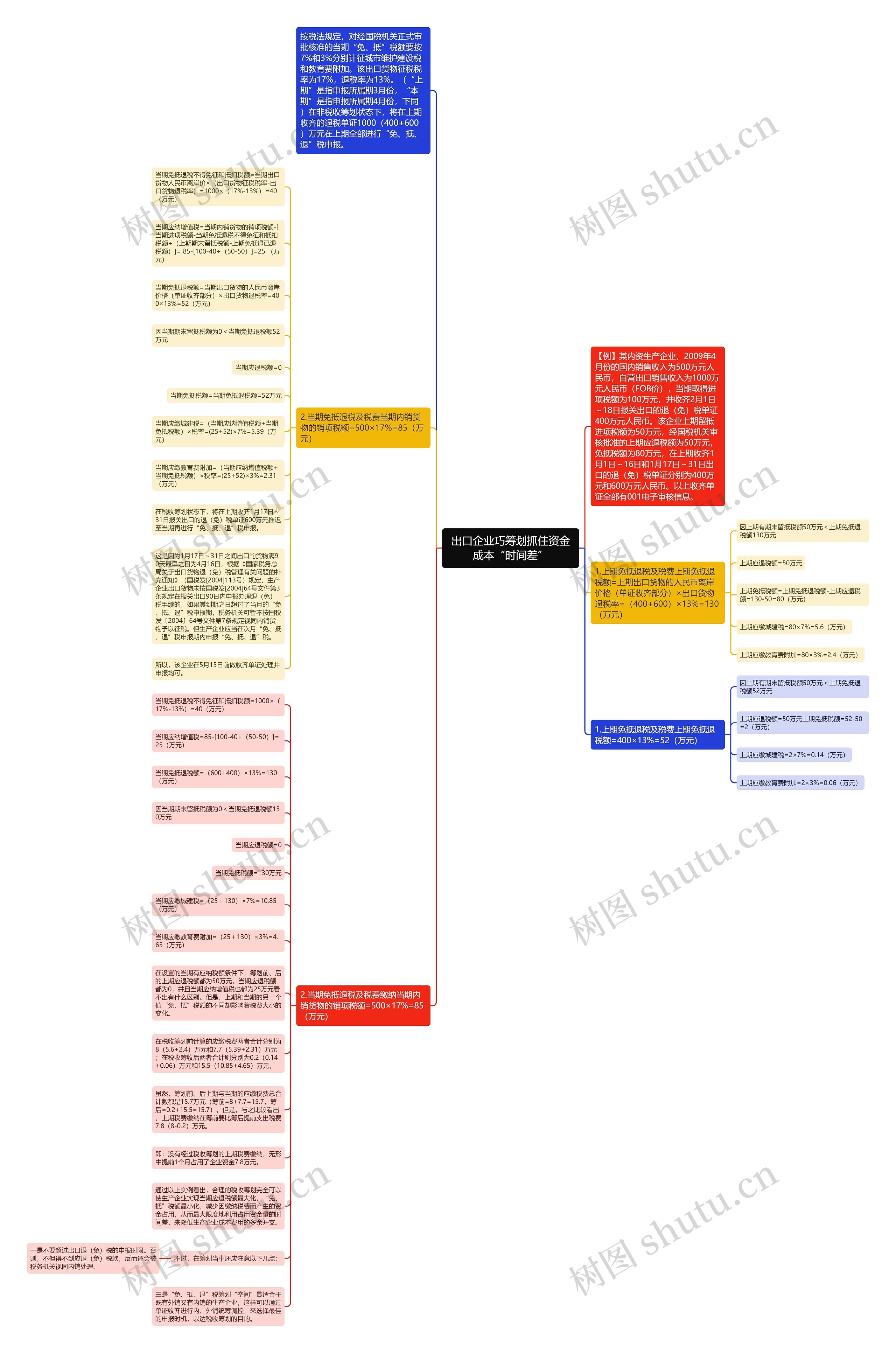

出口企业巧筹划抓住资金成本“时间差”思维导图

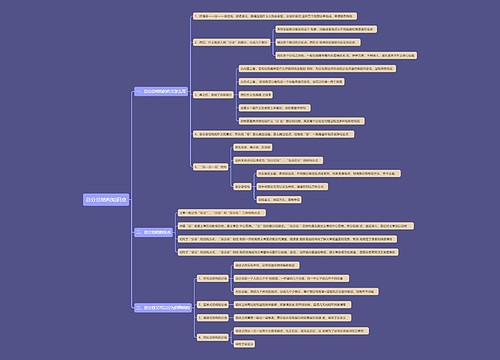

谈起生产型出口企业(以下简称生产企业)“免、抵、退”税的税收筹划,许多人认为它带有政策局限性,可以利用的优化“空间”不多。但是,实际业务操作中,有心人不难发现在“免、抵、退”税规定的申报期内,通过调整出口退(免)税单证的收齐时限,可以影响当期应纳税额、应退税额以及“免、抵”税额的大小,决定当期应缴城市维护建设税和教育费附加(以下简称税费)的增减变化,并进而利用资金上缴的时间差,最大限度地降低企业利用资金的成本。

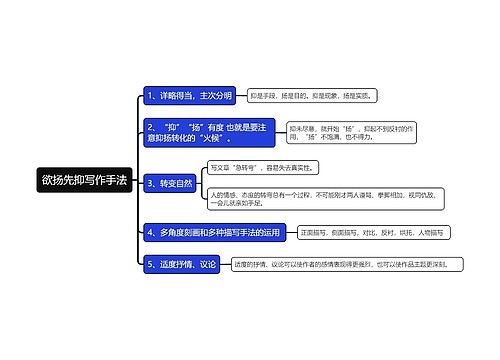

树图思维导图提供 出口企业巧筹划抓住资金成本“时间差” 在线思维导图免费制作,点击“编辑”按钮,可对 出口企业巧筹划抓住资金成本“时间差” 进行在线思维导图编辑,本思维导图属于思维导图模板主题,文件编号是:64388ceb8d0761716422c9787f1f0b13

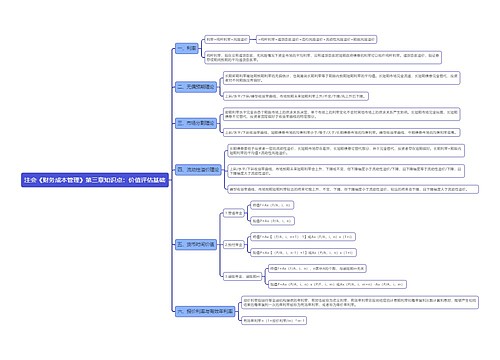

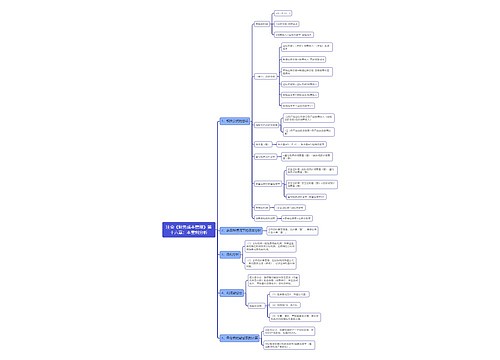

思维导图大纲

出口企业巧筹划抓住资金成本“时间差”思维导图模板大纲

【例】某内资生产企业,2009年4月份的国内销售收入为500万元人民币,自营出口销售收入为1000万元人民币(FOB价),当期取得进项税额为100万元,并收齐2月1日~18日报关出口的退(免)税单证400万元人民币。该企业上期留抵进项税额为50万元,经国税机关审核批准的上期应退税额为50万元,免抵税额为80万元,在上期收齐1月1日~16日和1月17日~31日出口的退(免)税单证分别为400万元和600万元人民币。以上收齐单证全部有001电子审核信息。

按税法规定,对经国税机关正式审批核准的当期“免、抵”税额要按7%和3%分别计征城市维护建设税和教育费附加。该出口货物征税税率为17%,退税率为13%。(“上期”是指申报所属期3月份,“本期”是指申报所属期4月份,下同)在非税收筹划状态下,将在上期收齐的退税单证1000(400+600)万元在上期全部进行“免、抵、退”税申报。

1.上期免抵退税及税费上期免抵退税额=上期出口货物的人民币离岸价格(单证收齐部分)×出口货物退税率=(400+600)×13%=130(万元)

因上期有期末留抵税额50万元<上期免抵退税额130万元

上期应退税额=50万元

上期免抵税额=上期免抵退税额-上期应退税额=130-50=80(万元)

上期应缴城建税=80×7%=5.6(万元)

上期应缴教育费附加=80×3%=2.4(万元)

2.当期免抵退税及税费当期内销货物的销项税额=500×17%=85(万元)

当期免抵退税不得免征和抵扣税额=当期出口货物人民币离岸价×(出口货物征税税率-出口货物退税率)=1000×(17%-13%)=40(万元)

当期应纳增值税=当期内销货物的销项税额-[当期进项税额-当期免抵退税不得免征和抵扣税额+(上期期末留抵税额-上期免抵退已退税额)]= 85-[100-40+(50-50)]=25 (万元)

当期免抵退税额=当期出口货物的人民币离岸价格(单证收齐部分)×出口货物退税率=400×13%=52(万元)

因当期期末留抵税额为0<当期免抵退税额52万元

当期应退税额=0

当期免抵税额=当期免抵退税额=52万元

当期应缴城建税=(当期应纳增值税额+当期免抵税额)×税率=(25+52)×7%=5.39(万元)

当期应缴教育费附加=(当期应纳增值税额+当期免抵税额)×税率=(25+52)×3%=2.31(万元)

在税收筹划状态下,将在上期收齐1月17日~31日报关出口的退(免)税单证600万元推迟至当期再进行“免、抵、退”税申报。

这是因为1月17日~31日之间出口的货物满90天最早之日为4月16日,根据《国家税务总局关于出口货物退(免)税管理有关问题的补充通知》(国税发[2004]113号)规定,生产企业出口货物未按国税发[2004]64号文件第3条规定在报关出口90日内申报办理退(免)税手续的,如果其到期之日超过了当月的“免、抵、退”税申报期,税务机关可暂不按国税发〔2004〕64号文件第7条规定视同内销货物予以征税。但生产企业应当在次月“免、抵、退”税申报期内申报“免、抵、退”税。

所以,该企业在5月15日前做收齐单证处理并申报均可。

1.上期免抵退税及税费上期免抵退税额=400×13%=52(万元)

因上期有期末留抵税额50万元<上期免抵退税额52万元

上期应退税额=50万元上期免抵税额=52-50=2(万元)

上期应缴城建税=2×7%=0.14(万元)

上期应缴教育费附加=2×3%=0.06(万元)

2.当期免抵退税及税费缴纳当期内销货物的销项税额=500×17%=85(万元)

当期免抵退税不得免征和抵扣税额=1000×(17%-13%)=40(万元)

当期应纳增值税=85-[100-40+(50-50)]=25(万元)

当期免抵退税额=(600+400)×13%=130(万元)

因当期期末留抵税额为0<当期免抵退税额130万元

当期应退税额=0

当期免抵税额=130万元

当期应缴城建税=(25+130)×7%=10.85(万元)

当期应缴教育费附加=(25+130)×3%=4.65(万元)

在设置的当期有应纳税额条件下,筹划前、后的上期应退税额都为50万元,当期应退税额都为0,并且当期应纳增值税也都为25万元看不出有什么区别。但是,上期和当期的另一个值“免、抵”税额的不同却影响着税费大小的变化。

在税收筹划前计算的应缴税费两者合计分别为8(5.6+2.4)万元和7.7(5.39+2.31)万元;在税收筹收后两者合计则分别为0.2(0.14+0.06)万元和15.5(10.85+4.65)万元。

虽然,筹划前、后上期与当期的应缴税费总合计数都是15.7万元(筹前=8+7.7=15.7,筹后=0.2+15.5=15.7)。但是,与之比较看出,上期税费缴纳在筹前要比筹后提前支出税费7.8(8-0.2)万元。

即:没有经过税收筹划的上期税费缴纳,无形中提前1个月占用了企业资金7.8万元。

通过以上实例看出,合理的税收筹划完全可以使生产企业实现当期应退税额最大化,“免、抵”税额最小化,减少因缴纳税费而产生的资金占用,从而最大限度地利用占用资金量的时间差,来降低生产企业成本费用的多余开支。

不过,在筹划当中还应注意以下几点:

一是不要超过出口退(免)税的申报时限。否则,不但得不到应退(免)税款,反而还会被税务机关视同内销处理。

三是“免、抵、退”税筹划“空间”最适合于既有外销又有内销的生产企业,这样可以通过单证收齐进行内、外销统筹调控,来选择最佳的申报时机,以达税收筹划的目的。

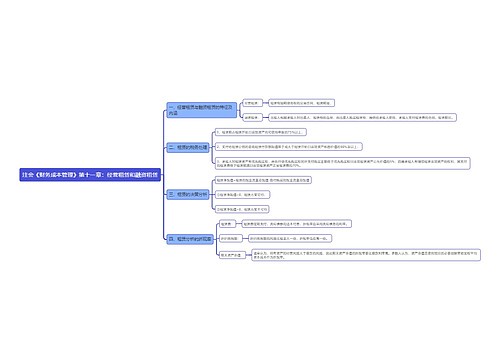

相关思维导图模板

树图思维导图提供 抓住重点 在线思维导图免费制作,点击“编辑”按钮,可对 抓住重点 进行在线思维导图编辑,本思维导图属于思维导图模板主题,文件编号是:4c49e4799ddf94a339c56e46eb96a826

树图思维导图提供 骨料和海外双极驱动,一体化布局领跑行业 在线思维导图免费制作,点击“编辑”按钮,可对 骨料和海外双极驱动,一体化布局领跑行业 进行在线思维导图编辑,本思维导图属于思维导图模板主题,文件编号是:3b02aa55260be20b1cc2be8dc21730b9

上海工商

上海工商