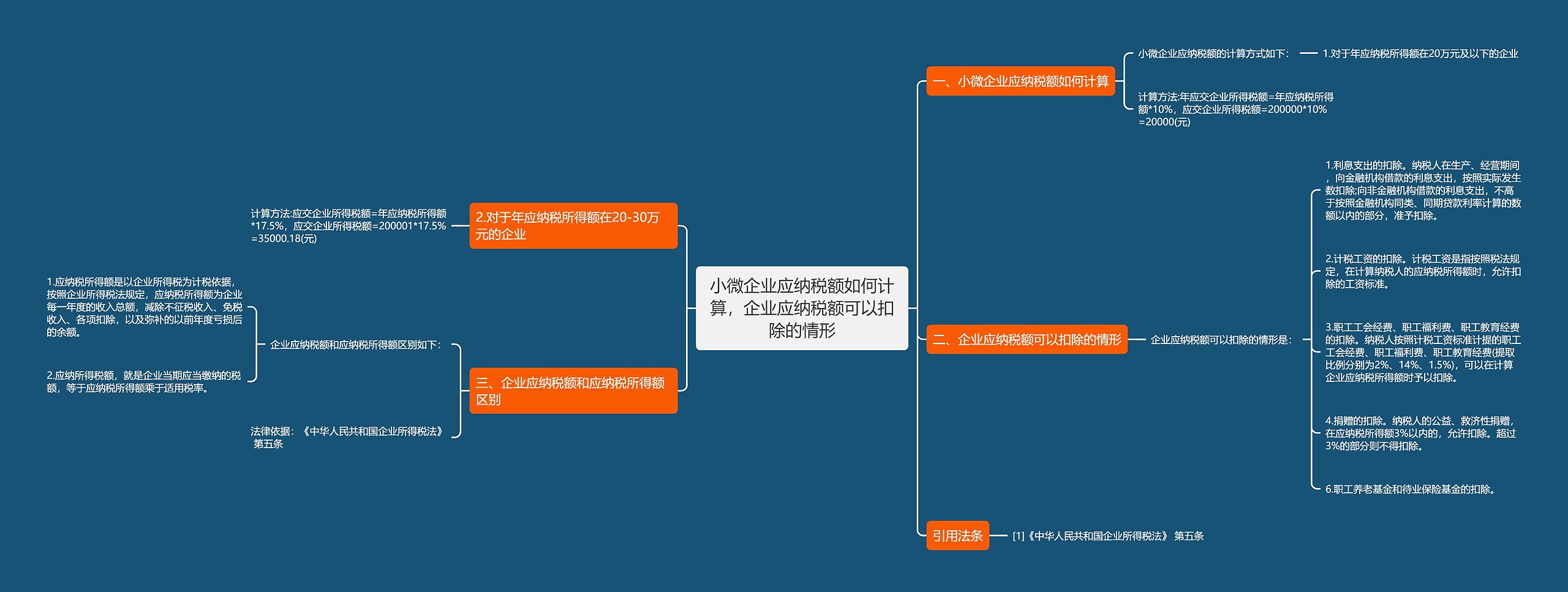

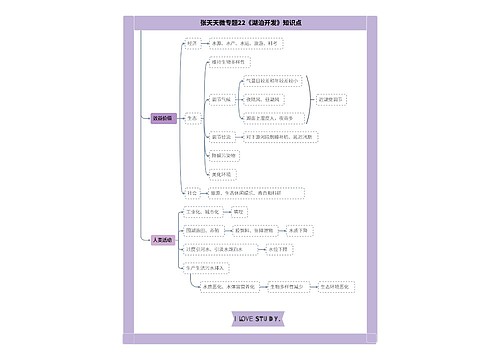

小微企业应纳税额如何计算,企业应纳税额可以扣除的情形思维导图

小微企业应纳税额计算方式是所得额在二十万及以下的计算为年应交企业所得税额等于年应纳税所得额乘以10%。企业应纳税额可以扣除的情形是从利息支出中扣除、计税工资的扣除、捐赠的扣除和其他规定需要扣除的。

树图思维导图提供 小微企业应纳税额如何计算,企业应纳税额可以扣除的情形 在线思维导图免费制作,点击“编辑”按钮,可对 小微企业应纳税额如何计算,企业应纳税额可以扣除的情形 进行在线思维导图编辑,本思维导图属于思维导图模板主题,文件编号是:19fafc7fdd2e1820c007d3f0a3d27847

思维导图大纲

小微企业应纳税额如何计算,企业应纳税额可以扣除的情形思维导图模板大纲

一、小微企业应纳税额如何计算

小微企业应纳税额的计算方式如下:

1.对于年应纳税所得额在20万元及以下的企业

计算方法:年应交企业所得税额=年应纳税所得额*10%,应交企业所得税额=200000*10%=20000(元)

2.对于年应纳税所得额在20-30万元的企业

计算方法:应交企业所得税额=年应纳税所得额*17.5%,应交企业所得税额=200001*17.5%=35000.18(元)

二、企业应纳税额可以扣除的情形

企业应纳税额可以扣除的情形是:

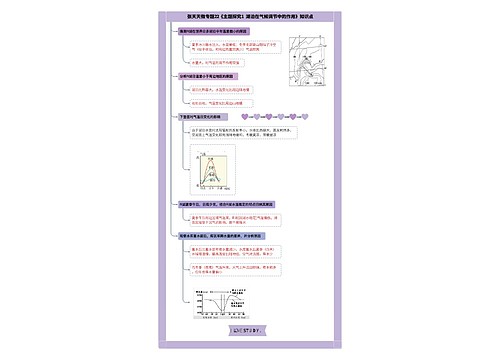

1.利息支出的扣除。纳税人在生产、经营期间,向金融机构借款的利息支出,按照实际发生数扣除;向非金融机构借款的利息支出,不高于按照金融机构同类、同期贷款利率计算的数额以内的部分,准予扣除。

2.计税工资的扣除。计税工资是指按照税法规定,在计算纳税人的应纳税所得额时,允许扣除的工资标准。

3.职工工会经费、职工福利费、职工教育经费的扣除。纳税人按照计税工资标准计提的职工工会经费、职工福利费、职工教育经费(提取比例分别为2%、14%、1.5%),可以在计算企业应纳税所得额时予以扣除。

4.捐赠的扣除。纳税人的公益、救济性捐赠,在应纳税所得额3%以内的,允许扣除。超过3%的部分则不得扣除。

6.职工养老基金和待业保险基金的扣除。

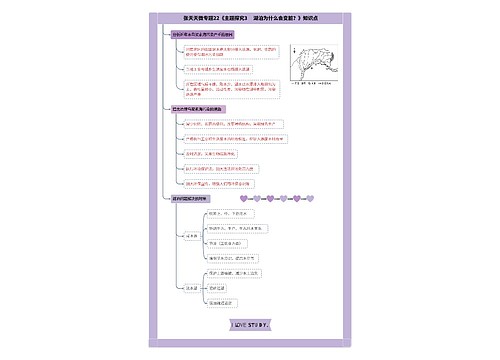

三、企业应纳税额和应纳税所得额区别

企业应纳税额和应纳税所得额区别如下:

1.应纳税所得额是以企业所得税为计税依据,按照企业所得税法规定,应纳税所得额为企业每一年度的收入总额,减除不征税收入、免税收入、各项扣除,以及弥补的以前年度亏损后的余额。

2.应纳所得税额,就是企业当期应当缴纳的税额,等于应纳税所得额乘于适用税率。

法律依据:《中华人民共和国企业所得税法》 第五条

引用法条

[1]《中华人民共和国企业所得税法》 第五条

相关思维导图模板

树图思维导图提供 904名中国成年人第三磨牙相关知识、态度、行为和病史的横断面调查 在线思维导图免费制作,点击“编辑”按钮,可对 904名中国成年人第三磨牙相关知识、态度、行为和病史的横断面调查 进行在线思维导图编辑,本思维导图属于思维导图模板主题,文件编号是:10b9a8a2dd2fb4593f8130ef16c320fc

树图思维导图提供 9.战斗的基督教 在线思维导图免费制作,点击“编辑”按钮,可对 9.战斗的基督教 进行在线思维导图编辑,本思维导图属于思维导图模板主题,文件编号是:33d168acd0cd9f767f809c7a5df86e3a

上海工商

上海工商