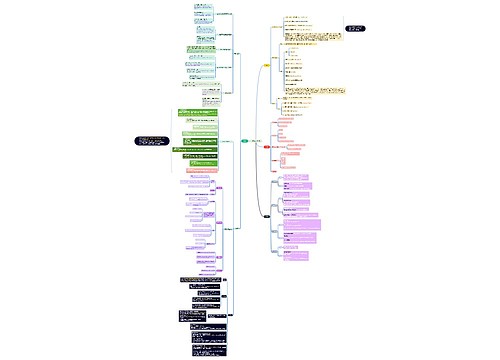

所得税汇算清缴申报表怎么填思维导图

不管是个人还是企业,都是需要依法纳税的,这一点大家都知道,对于企业来说,应当按照法律规定,及时提交所得税汇算清缴申报表,缴纳相应的税费,因此作为企业的财务人员要了解好申报表的内容和填报方式,以免在做汇算清缴的时候遇到麻烦,那么所得税汇算清缴申报表怎么填?下面树图网小编为大家详细介绍一下,希望对大家有所帮助。

树图思维导图提供 所得税汇算清缴申报表怎么填 在线思维导图免费制作,点击“编辑”按钮,可对 所得税汇算清缴申报表怎么填 进行在线思维导图编辑,本思维导图属于思维导图模板主题,文件编号是:d34623117624de6b4ae46aa0a7d01f43

思维导图大纲

所得税汇算清缴申报表怎么填思维导图模板大纲

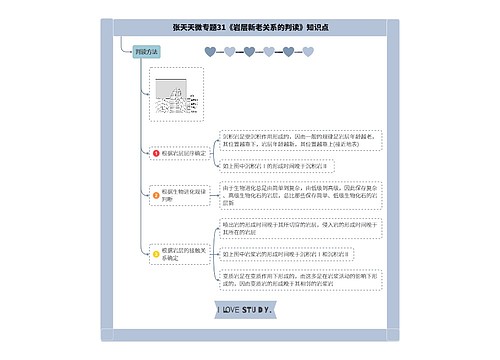

一、所得税汇算清缴申报表怎么填

第一:在年度汇算清缴申报时,在附表一“收入明细表”第十三行“视同销售收入”填列金额100万元。在年度汇算清缴申报时,在附表二“成本费用明细表”第十二行“视同销售成本”填列金额80万元。

第二:在年度汇算清缴申报时,在附表三“纳税调整项目明细表”第2行“视同销售收入”第3列“调增金额”填写100万元,同时在第21行“视同销售成本”第4列“调减金额”填写80万元,此项视同销售业务,调增应纳税所得额20万元。

第三:企业将外购的资产,用于业务招待、业务宣传、捐赠,按上述项目填报,视同销售收入和成本相同,视同销售业务没有调增或调减所得额。

企业将自产产品用于业务招待、业务宣传、捐赠,除填报上述项目外,还应作以下税务处理及项目填报:

1、企业将自产产品用于业务招待的所得税汇算清缴申报方法。

业务招待费是指企业为经营业务的需要而支付的应酬费用,如餐饮、正常的娱乐活动等产生的费用支出。企业视同销售的业务招待费117万元×60%,和当年销售收入5%部分,按照孰低原则确定准予税前扣除的业务招待费支出,填入附表三第26行第2列。再将企业实际发生的业务招待费数额大于准予税前扣除的业务招待费支出的数额,填入附表三第26行第3列。

如果企业此笔视同销售的款项117万元×60%,没有超过企业营业收入5%的扣除限额,纳税调增时,填报附表三“纳税调整项目明细表”第26行“业务招待费”第二列“税收金额”填70、2万元,第3列“调增金额”46、8万元。

2、企业将自产产品用于业务宣传所得税汇算清缴申报方法。

业务宣传费是企业开展业务宣传活动所支付的费用,如企业发放的印有企业标志的礼品、纪念品等。企业将产品用于业务宣传所得税汇算应确认费用为117万元,而会计计入当期损益的金额为97万元,税务与会计处理产生差异20万元。如果广告费、业务宣传费年度发生总额不超过年度营业收入15%的税前扣除限额,应作纳税调减20万元的税务处理。纳税调减时,填报附表三“纳税调整项目明细表”第27行“其他”第4列“调减金额”20万元。

3、企业将自产产品用于捐赠所得税汇算清缴申报方法。

捐赠是指没有索求的把有价值的东西给予别人。企业不会因为捐赠增加现金流量,也不会增加企业的利润。

企业将产品用于捐赠的支出额,所得税汇算时,应确认支出为117万元;而会计计入当期损益的金额为97万元,税收与会计处理产生差异20万元。

如果企业的捐赠通过符合条件的公益性社会团体进行并取得合法收据,此公益性捐赠117万元的申报方法是:如果不超过年度利润总额12%,应作纳税调减20万元的税务处理,纳税调减时,填报附表三“纳税调整项目明细表”第40行“其他”第4列“调减金额”20万元;此公益性捐赠117万元,如果超过年度利润总额12%,超过部分填报附表三“纳税调整项目明细表”第28行“其他”第3列“调增金额”.

如果企业的此项捐赠不符合公益性捐赠税前扣除条件,发生的捐赠支出不得从税前扣除。会计计入当期损益的金额为97万元,税收与会计处理产生差异,因此应作纳税调增97万元。纳税调增时,填报附表三“纳税调整项目明细表”第28行“捐赠支出”第3列“调增金额”97万元。

二、所得税汇算清缴需要注意的事项

1、当年的收入,成本有没有漏报;

2、该调增要调增(招待费、广告费、工资、折旧、营业外支出等);

3、特别注意招待费的百分之60和收入的千分之五哪个低那个可以扣除;

4、弥补以前年度亏损;

5、固定资产的折旧问题。

所得税汇算清缴,其实就是上年度所得税清算的一个过程。每年5月31日前需向税务机关提交。有一个专门汇算表格,根据会计准则和税务规定,把该调整增加的增加,该减少的减少。

企业所得税的征收对象是指企业的生产经营所得、其他所得和清算所得。

三、哪些企业要进行企业所得税汇算清缴

(1)企业所得税实行“查账征收”方式纳税:

企业分月或者分季预缴企业所得税时,应当按照月度或者季度的实际利润额预缴,年度终了汇算清缴。

(2)企业所得税实行“核定应税所得率”方式纳税:

纳税人应依照确定的应税所得率计算纳税期间实际应缴纳的税额,进行预缴,年度终了汇算清缴。

(3)企业所得税实行“核定应纳所得税额”方式纳税:

应纳所得税额尚未确定之前,可暂按上年度应纳所得税额的1/12或1/4预缴;在应纳所得税额确定以后,减除当年已预缴的所得税额,余额按剩余月份或季度均分,以此确定以后各月或各季的应纳税额;纳税人年度终了后,申报额超过核定经营额或应纳税额的,按申报额缴纳税款;申报额低于核定经营额或应纳税额的,按核定经营额或应纳税额缴纳税款。 实行“核定应纳所得税额”方式纳税的企业,不需要进行企业所得税汇算清缴。

上海工商

上海工商