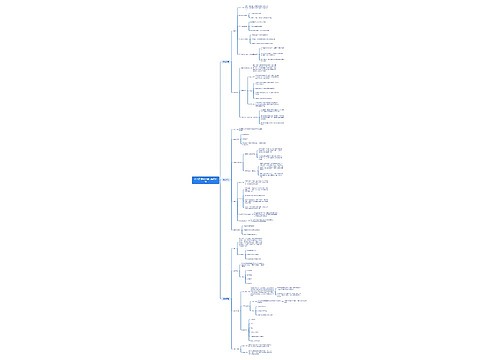

非存款类放贷组织存在哪些问题思维导图

央行正在牵头起草《非存款类放贷组织条例》。非存款类放贷组织缺乏法律法规制约,他们会出现什么问题?非存款类放贷组织会出现贷款投向不合理,大额化倾向突出,内部风险控制不到位,违规经营现象严重等。树图网为您一一介绍。

树图思维导图提供 非存款类放贷组织存在哪些问题 在线思维导图免费制作,点击“编辑”按钮,可对 非存款类放贷组织存在哪些问题 进行在线思维导图编辑,本思维导图属于思维导图模板主题,文件编号是:744b6e540be5a8d9662b1b2b632066f8

思维导图大纲

非存款类放贷组织存在哪些问题思维导图模板大纲

小额贷款公司为代表的非存款类放贷组织数量日益庞大,而这些具备融资功能但不能吸收公众存款的放贷组织已经成为民间金融的主力。而我国对其经营发展缺乏相关法规引导、规制,各地方政府的监管又难以深入、全面。因此非存款类放贷组织可能导致的社会风险。

非存款类放贷组织主要存在以下几类问题:

一是贷款投向不合理,大额化倾向突出。小额贷款公司、农民资金互助社、财富管理公司、投资咨询公司等非存款类放贷组织为降低贷款成本,大多趋向发放单笔大额贷款,部分资金投向国家限制、禁止的行业或钢贸、光伏、房地产等高风险行业,不仅偏离了支持小微、“三农”的经营宗旨,也不符合“小额”、“分散”的风控理念。

二是内部风险控制不到位。如一些小额贷款公司内部治理机制不健全,贷款发放仅由负责人一人审批。部分农民资金互助合作社合规操作意识淡薄,巨额资金通过社内理事长或会计人员等个人银行账户操作,风险隐患较大。

三是违规经营现象严重。部分农民资金互助合作社并未恪守社员制,而是公开招揽、吸收公众存款。部分担保公司、财富管理公司、投资咨询公司违法高息吸收公众存款后高利放贷。部分小额贷款公司存在股东关联贷款、冒名贷款、浮利分费等问题,其中尤以违规收取手续费、变相提高贷款实际利率的现象最为严重,如除收取贷款利息之外,还按月以基准利率的3-4倍收取“管理费与手续费”等费用。

四是劣币驱除良币,加速正规金融机构退出。部分非存款类放贷组织,以远高于农商行、农信社的利率违规向社会公众吸收存款,导致遵守国家存款利率上限管理政策的正规金融机构吸收个人存款难度加大,部分农村地区甚至出现了正规金融机构加速退出、非正规金融组织高利贷现象加剧的迹象。

五是恶化金融生态环境,加大正规金融机构风险。以2014年3月射阳农村商业银行挤兑事件为例,射阳当地非存款类放贷组织普遍缺乏专业性监管,担保公司、投资咨询公司、财富管理公司、农民资金互助社等机构逾越了不得吸收公众存款的红线,经营手法上多以高利诱惑,变相吸收公众存款,涉及非法集资、金融诈骗,恶化了金融生态环境。由于缺乏监管、违规经营,当地相继爆发了多起风险事件,老百姓的“存款”、“理财金”损失后得不到偿付,对金融机构失去了信心,导致“银行将要倒闭”的谣言以讹传讹、快速扩散,最终引发挤兑事件。

六是互联网金融模式降低监管有效性,产生新风险。随着互联网金融的兴起,出现了利用网络突破地域限制发放贷款的小额贷款公司、为P2P网络借贷平台担保变相突破杠杆率限制的小额贷款公司与担保公司、以P2P网络借贷平台融入资金的非存款类放贷组织。这些互联网金融模式不仅对现有监管的有效性提出了挑战,同时可能产生新的风险。如利用网络跨地区发放贷款,将导致小额贷款公司的业务发生地和机构所在地监管机构均无法有效监管,贷前审查和贷后管理也面临困难;P2P网络借贷平台本身发生风险,为其担保增信的小额贷款公司、担保公司将面临巨大偿债压力。

出现上述各种风险的主要原因,是由于目前非存款类放贷组织行业的发展缺乏规范和引导,机构属性、准入与退出、业务经营规则、监督管理机制、消费者保护等内容都有待明确。

相关思维导图模板

树图思维导图提供 第六章 群体传播与组织传播_副本 在线思维导图免费制作,点击“编辑”按钮,可对 第六章 群体传播与组织传播_副本 进行在线思维导图编辑,本思维导图属于思维导图模板主题,文件编号是:1672f555831e7d9a3bb2cf2fb792cb49

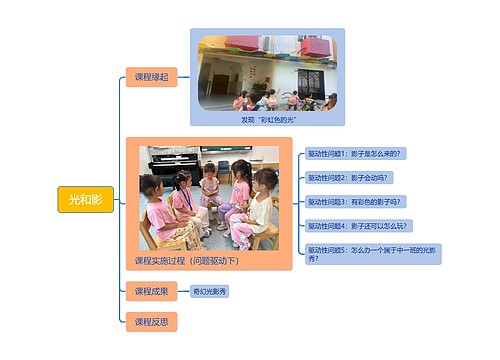

树图思维导图提供 光和影 在线思维导图免费制作,点击“编辑”按钮,可对 光和影 进行在线思维导图编辑,本思维导图属于思维导图模板主题,文件编号是:2f4c9606f70a3f8d98ec4d65695dc3d1

上海工商

上海工商