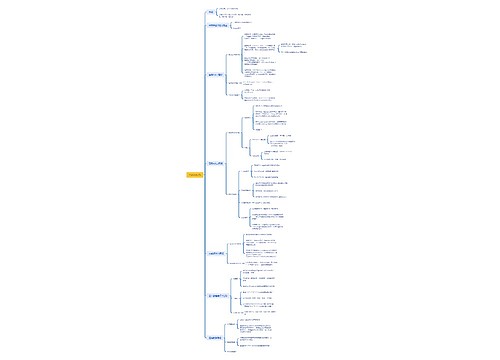

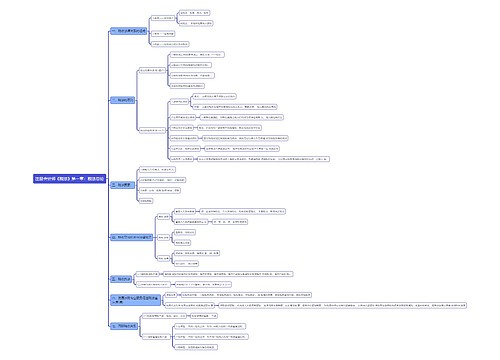

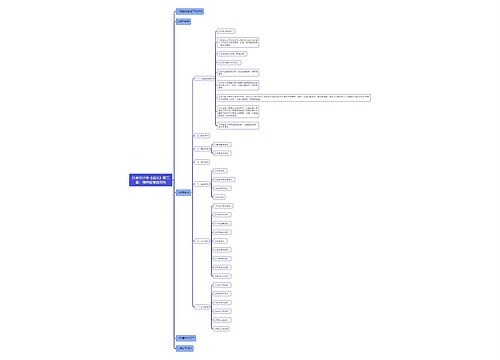

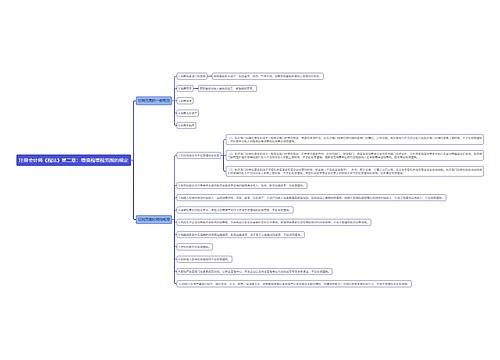

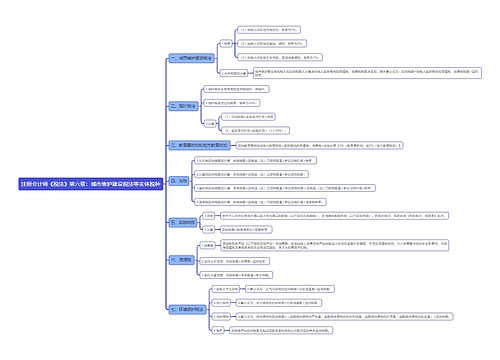

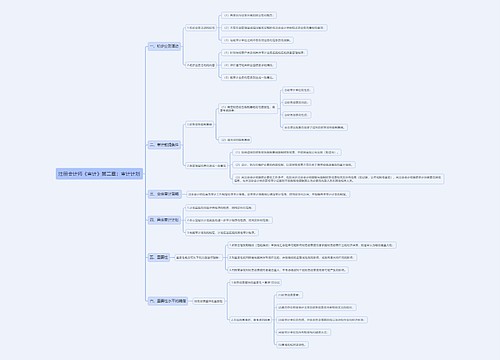

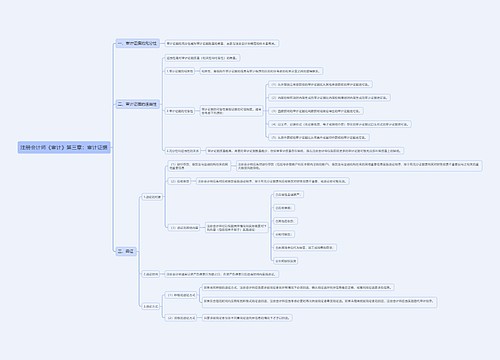

深圳市国家税务局关于明确生产企业2001年度出口货物“免、抵、退”税申报、审批办法的通知 思维导图

发布部门: 深圳市国家税务局发布文号: 深国税函[2002]14号

树图思维导图提供 深圳市国家税务局关于明确生产企业2001年度出口货物“免、抵、退”税申报、审批办法的通知 在线思维导图免费制作,点击“编辑”按钮,可对 深圳市国家税务局关于明确生产企业2001年度出口货物“免、抵、退”税申报、审批办法的通知 进行在线思维导图编辑,本思维导图属于思维导图模板主题,文件编号是:262296dfcd1cb740e50ac60e5138d9a3

思维导图大纲

深圳市国家税务局关于明确生产企业2001年度出口货物“免、抵、退”税申报、审批办法的通知 思维导图模板大纲

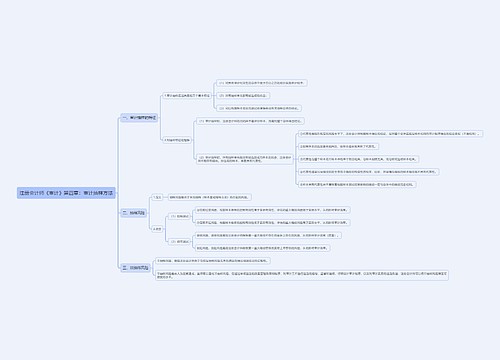

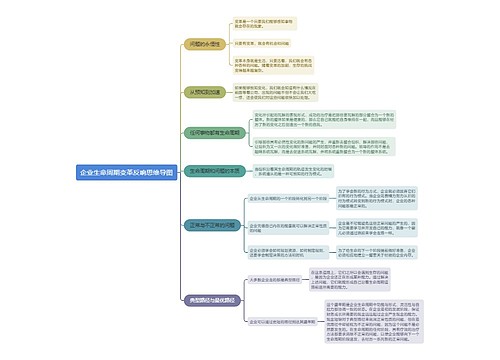

各“免、抵、退”税生产企业:为了切实提高“免、抵、退”税管理效率,深圳市国家税务局决定对实行“免、抵、退”税管理的生产企业2001年1月1日以后的出口货物进行计算机管理。为此,我局对于2001年度的”免、抵、退“税申报,审批工作期明确了三个原则:一是所有实行“免、抵、退”税管理的生产企业的出口货物,必须通过“免、抵、退”税计算机管理系统进行申报;二是各区、分局和进出口分局必须通过“免、抵、退”税计算机管理系统进行审核、审批,凡出口货物电子信息(出口报产单和收汇核销单)对碰不上的,一律不予办理;三是“免、抵、退”税业务中所涉及的进项发票,按照规定纳入“金税工程”进行认证和比对的,必须全部通过认证与比对,否则有关进项不能参与“免、抵、退”税的计算。现就有关事项通知如下,请各相关企业认真遵照执行:一、2001年度“免、抵、退”税的申报、审批流程仍按我局现行有关规定继续执行,其中与本通知相冲突的,以本通知为准。

二、关于生产企业2001年度“免、抵、退”税汇总申报有关问题的处理意见。(一)执行“免、抵、退”税政策的企业应在2002年2月10日前,将本企业2001年度出口货物单证齐全部分,进行第一次“免、抵、退”税计算机汇总申报;在2002年3月31日前(即2001年度出口退税清算结束前),将第一次申报时尚未齐全单证部分和第一次申报未能通过电子信息对碰的部分和单证不齐的部分,应办理“清算单证不齐备案”;在2002年6月30日前,将已补充的“清算单证不齐备案”部分进行第三次“免、抵、退”税计算机汇总申报。(二)在3月31日前进行的第二次申报结合2001年全年清算一起进行,各生产企业应结合第一次、第二次申报和预计必须办理“单证不齐备案”部分的发问,进行“免、抵、退”税清算自查。具体清算自查要求告待国家税务总局有关文件下发后,我局再行明确。(三)如果在2月10日前无法做第一次申报,可将第一次与第二次申报部分合并在3月31日前申报。第一次申报时,出口销售额占全部销售额的比例以这次申报的销售额为计算依据。“地产地销”比例按全年的实际比例与核定比例孰低的原则确定。第一次申报如有留抵税额,要结转到第二次申报,第二次申报的销售额比例以清算确定的年度销售额比例为准。在进行第二、三次申报时,相应的免税进口料件和进项税额不必转出。(四)在操作“免、抵、退”税软件时,对“所属期”的选择:把软件中第一季度“免、抵、退”税汇总申报栏目作为第一次“免、抵、退”税汇总申报。第二次、第三次申报依此类推。

三、实行“免、抵、退”税的企业,增值税和“免、抵、退”税的清算分别按照现行的增值税的清算管理办法和“免、抵、退”税的清算管理办法来进行,在对企业“免、抵、退”税清算审批结束后次月,按主管退税部门审批数调整当月纳税申报。

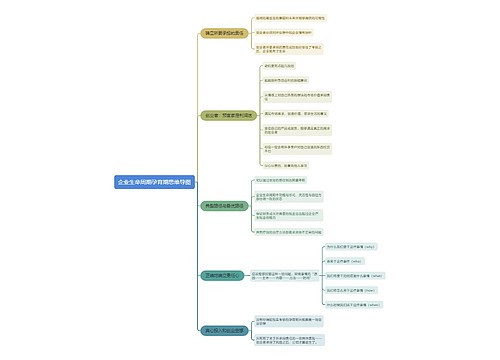

四、生产企业在进行计算机申报的同时,仍应报送现行“免、抵、退”税政策规定的各项纸质单证(可不再提供“预申报表”)。2001年度已申报和审批的部分,也要重新通过“免、抵、退”税软件做汇总申报,但在计算“免、抵、退”税额时要扣除已调库的“免、抵、退”税额与退税额。按照计算机管理系统的要求,企业申报时要打印两份汇总申报表上报各分局、区局。

五、各生产企业应严格加强管理,防止和杜绝骗税、偷漏税等违法问题的发生。我局对企业的经营行为和增值税专用发票等单证将继续进行认真核实,对有疑点的企业,将加大监管和调查力度。

六、关于出口报关单和外汇核销单电子信息对碰不上的有关处理意见。(一)对电子信息对碰不上的出口报关单和外汇核销单,在2002年3月31日前由我局各分局、区局报送资料到进出口税收分局,由进出口税收分局负责向有关海关和外汇管理局核定。海关和外汇管理局的回复结果由进出口税收分局区分后传递给各区、分局。(二)在第一次、第二次申报中对碰不上的部分,应办理“清算单证不齐备案”,可参与第三次申报,如果仍对碰不上且未有回函,按国家现行退税政策,将按规定征税。(三)纸质单证无法在2002年3月31日前提供且未办理“清算单证不齐备案”部分,从2002年4月1日开始,即使有对应的电子信息,也不再受理企业“免、抵、退”税申报,并严格执行国家税务总局国税函[1997]538号文和国税函[1998]36号文的有关规定:生产企业出口销售收入实现后,必须在税务机关规定的期限内提供各种法守的退(免)税凭证,否则应就上述收入向税务机关申报纳税。(四)纸质单证办理了“清算单证不齐备案”,但在2002年6月30日前仍无法提供的,从2002年7月1日开始,即使有对应的电子信息,也不再受理企业“免、抵、退”税申报,并按规定征税。

七、出口收汇核销单的问题(一)在同年度内,一张核销单对应多张出口报送单的,应在全部报送单集齐后一并申报,不得使用核销单复印件分开申报,如果其中部分报关单电子信息对碰不上,应将对应的核销单和全部报关单一起进行拆单,下一次再重新申报;(二)一张核销单对应跨年度出口报关单的,核销单原件应在2001年度申报中和对应的2001年出口报关单一起报送,主管区、分局应在企业提供的核销单复印件上注明余额,企业凭此复印件在2002年度申报中和对应的2002年出口报关单一起申报。复印件要按1:1的比例复印,并加盖企业财务专用章和相关分局的人员的签字和分局公章;(三)部分企业“进料加工”业务,外汇管理局实行“以收抵支”的差额核销管理,因此部分核销单上反映的核销金额是差额部分,会出现与出口报关单上的全额出口额不一致,相关企业应向我局“免、抵、退”税审核提供外汇管理局的有关批件进行核实。

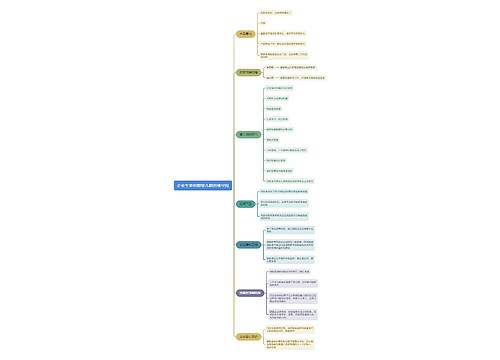

八、2001年度“免税出口料件组成计税价格”不再通过计算机管理系统计算生成,而由生产企业人工核算具体数据,再把有关数据直接导入计算机管理系统中参与“免、抵、退”税计算。该数据由主管的各区、分局负责核定,为此,企业必须提供“海关新贸加工核销表”、“进口料件进口报关单”“进料加工手册”(如果原件已由海关收回,也必须提供手册复印件)、“进料加工合同”等相关资料。“免税进口料件组成计税价格”的具体计算方法为:在2001年度已执行结束的“进口加工”合同按海关核销以后的数据计算;2001年结转2002年的跨年度的“进口加工”合同仍暂按各区、分局原来的核算方法计算。

九、按国务院国发[2000]35号文件的精神,2001年度“转厂贸易”业务收做免税处理,相应的免税进口料件和国产料件的进项税额要转出进成本,不能参与“免、抵、退”税计算。“转厂贸易”销售收入的确定,我局已明确以企业实际结算价格为准,即反映在企业销售帐上的实际销售收入,同时,企业也须提供对应的“转厂出口报关单”,以供核实。

十、按国家现行出口退税政策规定,企业在取得进出口经营权30日内(原为增值税小规模纳税人的出口企业在认定为一般纳税人30日内),应办理出口巡税登记,目前仍有部分让产企业未严格按此执行,我局将在2002年3月31日前对所有应执行“免、抵、退”税的生产企业做一次清查,对应办而未办“免、抵、退”税登记的企业,将按有关规定予以处罚。对于目前暂无出口业务的秤企业,可暂不纳入“免、抵、退”税计算机申报系统进行管理,但要办理“免、抵、退”税登记证。

十一、请各相关企业就“免、抵、退”税计算机管理系统申报端的安装、培训等有关事宜与主管区(分)局进行联系,以便工作的开展。

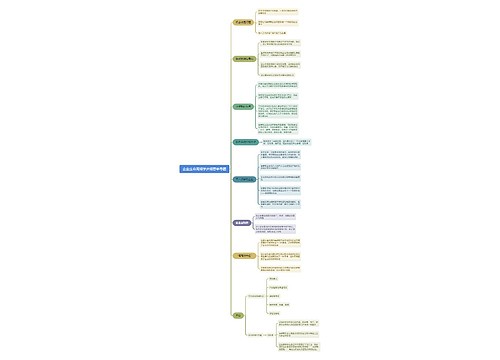

上海工商

上海工商