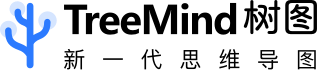

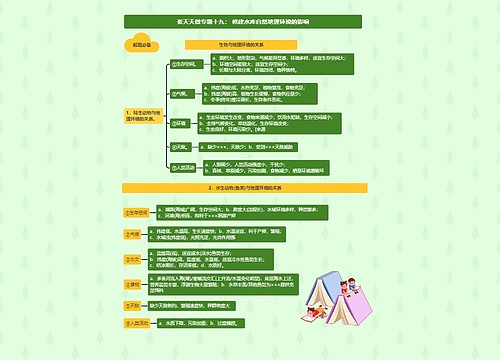

特定企业(交易行为)的增值税政策思维导图

特定企业(交易行为)的增值税政策

树图思维导图提供 特定企业(交易行为)的增值税政策 在线思维导图免费制作,点击“编辑”按钮,可对 特定企业(交易行为)的增值税政策 进行在线思维导图编辑,本思维导图属于思维导图模板主题,文件编号是:4221efe4a03d470c8ce860f36dba376f

思维导图大纲

特定企业(交易行为)的增值税政策思维导图模板大纲

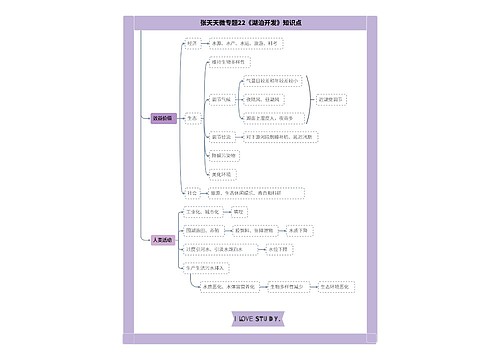

纳税人跨县(市、区)提供建筑服务

适用一般计税方法

建筑服务发生地主管税务机关预缴税款

(全部价款+价外费用-分包款)/(1+9%)*2%

向机构所在地主管税务机关申报纳税

(全部价款+价外费用)/(1+9%)*9%-进项税额-预缴税款

选择适用简易计税方法

建筑服务发生地主管税务机关预缴税款

(全部价款+价外费用-分包款)/(1+3%)*3%

向机构所在地主管税务机关申报纳税

(全部价款+价外费用-分包款)/(1+3%)*3%-预缴税款

一般纳税人提供建筑服务适用简易计税方法的情形

以清包工方式提供的建筑服务:施工方不采购建筑工程所需的材料或只采购辅助材料,并收取人工费、管理费或者其他费用的建筑服务。

为甲供工程提供的建筑服务:全部或部分设备、材料、动力由工程发包方自行采购的建筑工程。

为建筑工程老项目提供的建筑服务

自2017年7月1日起,建筑工程总承包单位为房屋建筑的地基与基础、主体结构提供工程服务,建设单位自行采购全部或部分钢材、混凝土、砌体材料、预制构件的

销售自产机器设备的同时提供安装服务,应分别核算机器设备和安装服务的销售额。安装服务可以按照甲供工程选择适用简易计税方法计税。

销售外购机器设备的同时提供安装服务,如果已经按照兼营的有关规定,分别核算机器设备和安装服务的销售额,安装服务可以按照甲供工程选择适用简易计税方法计税。

建筑服务发票开具基本规定

纳税人自行开具或者税务机关代开增值税发票时,应在发票的备注栏注明建筑服务发生地县(市、区)名称及项目名称。

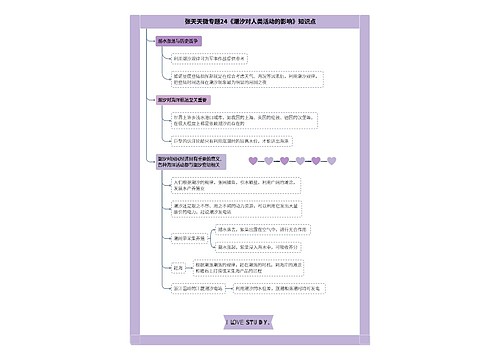

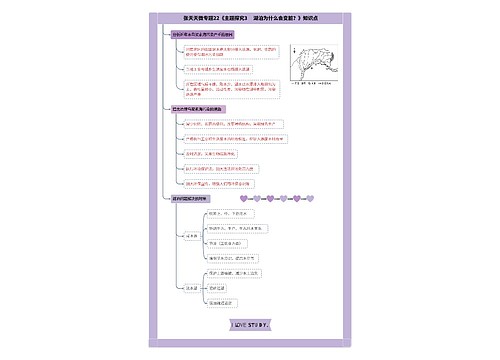

纳税人转让不动产(直接购买、接受捐赠、接受投资入股、自建以及抵债等)(不包括房地产开发企业自行开发的房地产)

一般计税方法

转让不动产所在地主管税务机关预缴税款

(全部价款+价外费用)/(1+5%)*5%

向机构所在地主管税务机关申报纳税

(全部价款+价外费用)/(1+9%)*9%-进项税额-预缴税款

选择适用简易计税方法

一般纳税人转让2016年4月30日前自建的不动产

转让不动产所在地主管税务机关预缴税款

(全部价款+价外费用)/(1+5%)*5%

向机构所在地主管税务机关申报纳税

(全部价款+价外费用)/(1+5%)*5%-预缴税款

一般纳税人转让2016年4月30日前取得的非自建不动产

转让不动产所在地主管税务机关预缴税款

(全部价款+价外费用-购置原价或作价)/(1+5%)*5%

向机构所在地主管税务机关申报纳税

(全部价款+价外费用-购置原价或作价)/(1+5%)*5%-预缴税款

个人转让购买的住房

按照有关规定全额缴纳增值税

(全部价款+价外费用)/(1+5%)*5%

按照有关规定差额缴纳增值税

(全部价款+价外费用-购置原价或作价)/(1+5%)*5%

转让不动产发票开具基本规定

纳税人自行开具或者税务机关代开增值税发票时,应在发票“货物或应税劳务、服务名称”栏填写不动产名称及房屋产权证书号码(无房屋产权证书的可不填写),“单位”栏填写面积单位,备注栏注明不动产的详细地址

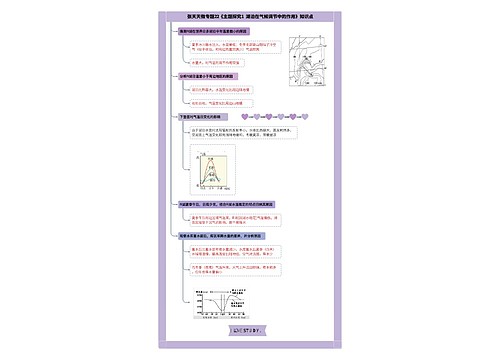

纳税人提供不动产经营租赁服务

一般纳税人出租不动产

出租2016年4月30日前取得的不动产

可以选择适用简易计税方法,按照5%的征收率计算应纳税额

向不动产所在地主管税务机关预缴税款

(全部价款+价外费用)/(1+5%)×5%

向机构所在地主管税务机关申报纳税

(全部价款+价外费用)/(1+5%)×5%-预缴税款

出租2016年5月1日后取得的不动产

适用一般计税方法计税

向不动产所在地主管税务机关预缴税款

(全部价款+价外费用)/(1+9%)×3%

向机构所在地主管税务机关申报纳税

(全部价款+价外费用)/(1+9%)×9%-进项税额-预缴税款

小规模纳税人出租不动产

单位

向不动产所在地主管税务机关预缴税款

(全部价款+价外费用)/(1+5%)×5%

向机构所在地主管税务机关申报纳税

(全部价款+价外费用)/(1+5%)×5%-预缴税款

个体工商户(不含出租住房)

向不动产所在地主管税务机关预缴税款

子主题 1

向机构所在地主管税务机关申报纳税

(全部价款+价外费用)/(1+5%)×1.5%-预缴税款

其他个人(不含出租住房)

(全部价款+价外费用)/(1+5%)×1.5%

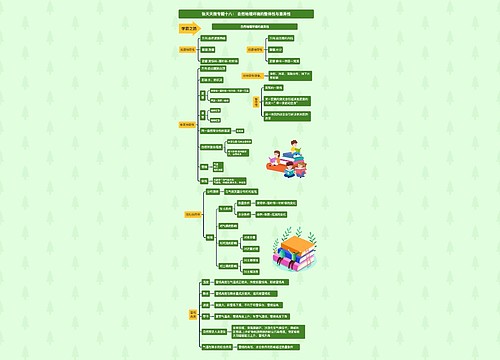

房地产开发企业销售自行开发的房地产项目

一般纳税人

销售自行开发项目

适用一般计税方法

向房地产项目所在地主管税务机关预缴税款

预收款/(1+9%)×3%

向机构所在地主管税务机关申报纳税

(全部价款+价外费用-当期允许扣除的土地价款)/(1+9%)×9%-进项税额-预缴税款

销售自行开发老项目

可以选择适用简易计税方法

向房地产项目所在地主管税务机关预缴税款

预收款/(1+5%)×3%

向机构所在地主管税务机关申报纳税

(全部价款+价外费用) /(1+5%)×5%-预缴税款

小规模纳税人

向房地产项目所在地主管税务机关预缴税款

预收款/(1+5%)×3%

向机构所在地主管税务机关申报纳税

(全部价款+价外费用) /(1+5%)×5%-预缴税款

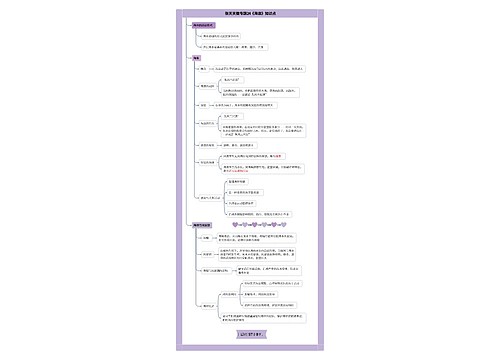

资管产品

包括银行理财产品、资金信托(包括集合资金信托、单一资金信托)、财产权信托、公开募集证券投资基金、特定客户资产管理计划、集合资产管理计划、定向资产管理计划、私募投资基金、债权投资计划、股权投资计划、股债结合型投资计划、资产支持计划、组合类保险资产管理产品、养老保障管理产品。财政部和税务总局规定的其他资管产品管理人及资管产品。

资管产品管理人运营资管产品过程中发生的增值税应税行为,暂适用简易计税方法,按照3%的征收率缴纳增值税

管理人接受投资者委托或信托对受托资产提供的管理服务以及管理人发生的除第1条规定的其他增值税应税行为,按照现行规定缴纳增值税。

管理人应分别核算资管产品运营业务和其他业务的销售额和增值税应纳税额。未分别核算的,资管产品运营业务不得适用第1条规定

管理人可选择分别或汇总核算资管产品运营业务销售额和增值税应纳税额

自2018年1月1日起,资管产品管理人运营资管产品提供的贷款服务、发生的部分金融商品转让业务,按照以下规定确定销售额

提供贷款服务,以2018年1月1日起产生的利息及利息性质的收入为销售额

转让2017年12月31日前取得的股票(不包括限售股)、债券、基金、非货物期货,可以选择按照实际买入价计算销售额,或者以2017年最后一个交易日的股票收盘价(2017年最后一个交易日处于停牌期间的股票,为停牌前最后一个交易日收盘价)、债券估值(中债金融估值中心有限公司或中证指数有限公司提供的债券估值)、基金份额净值、非货物期货结算价格作为买入价计算销售额

纳税人以预缴税款抵减应纳税额,应以完税凭证作为合法有效凭证思维导图模板大纲

相关思维导图模板

树图思维导图提供 科技计划项目资金预算编制总体要求的学习和整理 在线思维导图免费制作,点击“编辑”按钮,可对 科技计划项目资金预算编制总体要求的学习和整理 进行在线思维导图编辑,本思维导图属于思维导图模板主题,文件编号是:49470946de6296e1813ed1ed5efc14ba

树图思维导图提供 分析传统文化进行创新设计的优秀作品 在线思维导图免费制作,点击“编辑”按钮,可对 分析传统文化进行创新设计的优秀作品 进行在线思维导图编辑,本思维导图属于思维导图模板主题,文件编号是:b10e0023950f5b8b1cd58ca2e19944cc

上海工商

上海工商