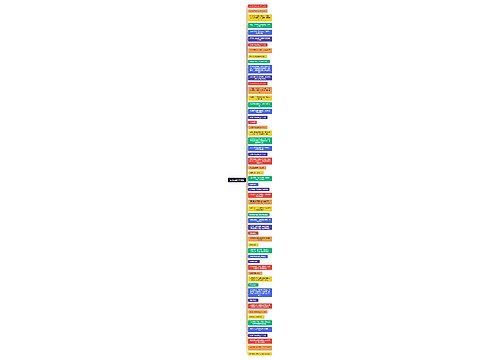

遭遇融资租赁合同诈骗怎么处理思维导图

融资租赁行业,是以资金为主体运转的行业,跟银行等金融机构一样,风险控制都是首要考虑的因素。但由于融资租赁公司跟实体经济的业务密切相关,尤其是融资租赁行业开放后,一些对中国经济生态环境和法治环境了解不够的外资租赁公司,以及一些没有金融风控经验的民营租赁公司,在中国发展融资租赁业务过程中遇到了各式各样的坏账风险,其中就有不少是遇到合同诈骗的风险。那么融资租赁合同诈骗构成诈骗罪吗?相信大家都很想要了解,那么让我们带着这些疑问,来看看下面由树图网的小编为大家带来遭遇融资租赁合同诈骗怎么处理的详细内容吧。

树图思维导图提供 遭遇融资租赁合同诈骗怎么处理 在线思维导图免费制作,点击“编辑”按钮,可对 遭遇融资租赁合同诈骗怎么处理 进行在线思维导图编辑,本思维导图属于思维导图模板主题,文件编号是:fdd92ec98ace8c77a104c8252b156cfd

思维导图大纲

遭遇融资租赁合同诈骗怎么处理思维导图模板大纲

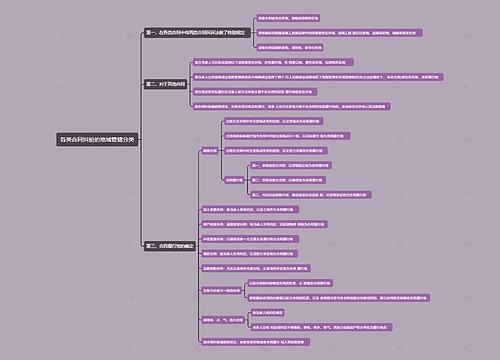

一、遭遇融资租赁合同诈骗怎么处理

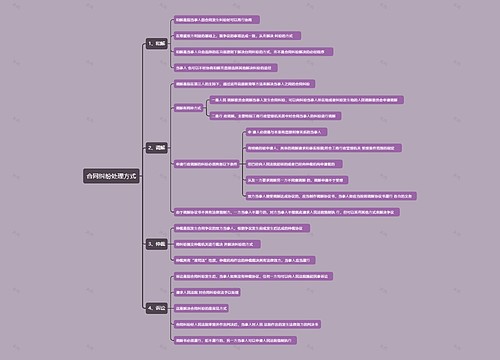

1、协商变更和解除合同。协商变更,包括对合同的内容进行修改或者补充。协商解除,是双方当事人通过协商,在合同关系有效期限尚未届满前提前终止合同。

2、不予履行。不予履行适用于被欺诈方发现已签订的合同不符合法律的规定,对方有欺诈嫌疑,双方签订的合同可能为欺诈性的无效合同的场合。

3、中止履行。

4、请求合同管理机关确认合同无效。

5、请求人民法院确认合同无效。

6、及时向司法机关报案。

二、什么是融资租赁合同诈骗犯罪

(一)《刑法》第二百二十四条对合同诈骗罪有明确的定义:“以非法占有为目的,在签订、履行合同过程中,骗取对方当事人财物,数额较大的,处三年以下有期徒刑或者拘役,并处或者单处罚金;数额巨大或者有其他严重情节的,处三年以上十年以下有期徒刑,并处罚金;数额特别巨大或者有其他特别严重情节的,处十年以上有期徒刑或者无期徒刑,并处罚金或者没收财产”。

(二)合同诈骗罪在客观构成上有这样一个流水模式,即:欺诈行为→被害人产生错误认识→被害人基于错误认识而处分财产→行为人或第三人获得财产→被害人的财产损失。

(三)在法律上归结起来,合同诈骗罪有这样几个法定的构成要件:

1、有非法占有的目的

诈骗人有故意通过欺骗的手段来非法占有受害人的财物。这种非法占有,不是挪用、也不是借用,而是有据为己有的意思。

2、在签订合同时使用了欺骗手段

诈骗人利用了一些欺瞒的手段,掩盖真实的情况,骗取受害人签订合同,并履行合同。

3、骗取财物并数额较大

诈骗人骗取的财物达到了法律规定的量刑标准。有关司法解释规定:以非法占有为目的,在签订、履行合同过程中,骗取对方当事人财物,数额在2万元以上的,应予立案追诉。合同诈骗财物价值2万元以上不满20万元,属于“数额较大”。合同诈骗财物价值20万元以上不满 100万元,属于“数额巨大”。合同诈骗财物价值100万元以上,则属于“数额特别巨大”。

也即,必须具备上述要件,我们才能向公安机关提起控告,追究诈骗人的刑事责任,并通过追赃、刑事谅解赔偿等方式挽回被骗钱款。

三、融资租赁领域中常见的融资租赁合同诈骗手法

(一)虚构企业的经济实力及履行能力

为赢得融资租赁公司的信任,让融资租赁公司相信自己是一家有强大经济实力、有充分还款能力的企业,很多企业会采取各种方法来虚构提升自身的实力。比如通过虚假注资、增资等方式虚构注册资本金较大的公司;伪造、变造银行流水、公司财务报表虚构公司的现金流和良好盈利能力;出具虚假的合作或代理凭证假冒其他实力强大的公司等。种种手段就是让融资租赁公司认为他有强大的按期支付租金的履行能力。

【案例】2010年初,刘某在明知自己身负巨额债务,基本没有履行能力的情况下,借用其公司管理人员郭某、苏某的身份证办理了虚假增资手续,将公司注册资本变更为360万元,骗取某融资租赁公司信任,与其签订融资租赁协议,获取租赁设备后,擅自将代为销售的机械抵顶了个人债务。刘某共计诈骗重型机械28台,诈骗价值649.1276万元。

(二)虚构担保能力

融资租赁公司对借款方都会有提供担保的要求,为促成借款,承租人则会采取各种方法提供虚假的担保信息。比如通过伪造、变造、作废的票据或者其他虚假的产权证明作担保,伪造虚假的销售合同和未收帐信息,伪造虚假的不动产登记信息,担保人是公司的话还会伪造该公司的银行流水和业务订单等,这些虚假担保都足以让融资租赁公司信任其担保履约的能力。

【案例】2006年3月,陈某以香港某公司名义与某租赁公司洽谈融资事宜,并以虚假的个人银行月结单及个人银行存款凭证等资料做担保,骗取了某租赁公司的信任,通过签订《租赁协议》,由租赁公司出资港币7779230.77元购买设备并出租给陈某公司使用。2006年4月,陈某获得融资租赁购买的注塑机48台后即低价销售,并逃往深圳匿藏,造成租赁公司损失折合人民币7960486.85元。

(三)虚构虚假的租赁标的

由于租赁的设备等标的都是某些专业企业生产经营用的设备,而租赁公司对设备本身往往不具备行业内的专业鉴别能力,其对设备的价值判断仅依赖于设备的采购价格,尤其对一些定制的成套生产线,租赁公司对设备的组成部件也无法准确识别。很多承租人也是利用租赁公司对行业知识的缺乏和不具备专业的鉴别能力,通过虚构实际并不存在的设备(如告知隐藏在地下,隐藏在设备内部,或者用同类的其他设备替代验收清点等),虚假提升设备价值,骗取租赁公司巨额租赁款。

【案例】2012年,某大豆油生产商以定制一套价值2000万元的生产线为由,向某融资租赁公司融资,并提供了设备清单、采购合同及增值税发票。融资租赁公司经审核后拨付了1000万元融资款,购买该设备。2月后该大豆油生产商即因债务问题面临破产。租赁公司在处置该设备残值时,才发现该流水线评估后仅价值30余万,而且部分注明隐藏在地下或设备内部的设施根本并不存在,设备生产商并没有实际交付,最终造成了该融资租赁公司800余万元的损失。

(四)“一女多嫁”

由于融资租赁的标的多为设备等动产,虽然人民银行有动产登记备案系统,但融资租赁行业内碍于商业机密保护等原因,真正在该系统内登记备案的也不多,而且该登记备案的法律效力目前也尚未有明确定论,仅天津高院对部分领域的融资租赁业务动产登记备案有司法解释认可。因此,有的生产型企业,在资金链遇到问题时,会利用动产的登记缺失漏洞,将同样的设备向多家租赁公司重复租赁,骗取钱款。

【案例】2008年3月,某不锈钢生产企业向A融资租赁公司以直租方式承租了一套拉钢生产线,价值1300万元。2008年10月,该不锈钢生产企业资金链出现困难,为缓解资金压力,再次以该拉钢生产线向B融资租赁公司以回租方式获得融资款800万元。后企业因资金问题支付租金不能,2家融资租赁公司对该生产线的所有权、处置权也发生争议。

引用法条

[1]《中华人民共和国刑法》 第两百二十四条

上海工商

上海工商