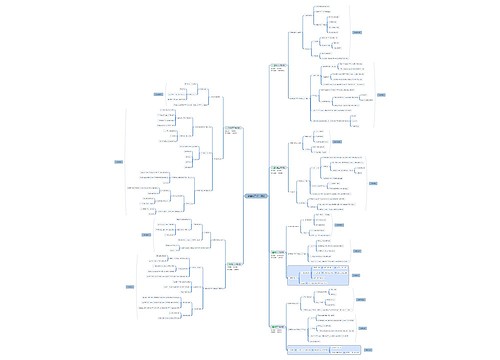

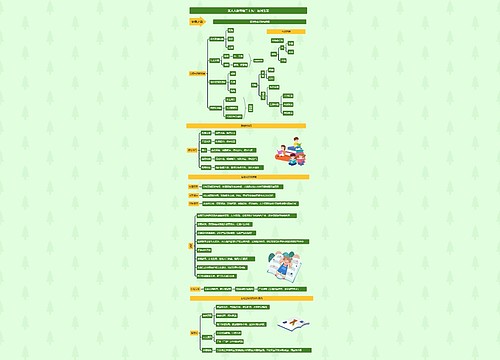

融资租赁中的转贷业务与中间业务思维导图

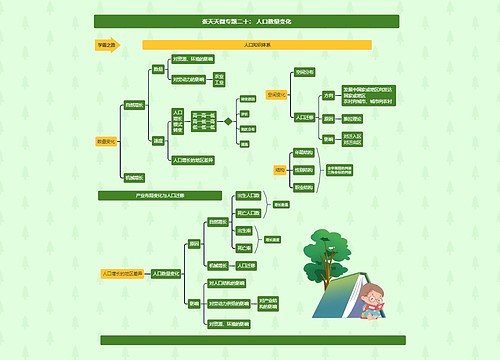

融资租赁到底属于什么性质的业务在业界一直有争论,有说是金融业务,有些说是信用销售,还有说是资产管理,更有说是放款渠道。融资租赁是金融与贸易结合的产物,在法律上看是两个合同(购货合同、融资租赁合同)三方当事人(出租人、承租人、出卖人)的交易,在业务上实际上四方当事人。即:在三方当事人的基础上增加了出资人。在两个合同的基础上增加了融资合同(实际上在融资租赁交易中不止这三个合同,其他的合同因为地位不那么重要和必须,因此没有当作重点来讨论)。

树图思维导图提供 融资租赁中的转贷业务与中间业务 在线思维导图免费制作,点击“编辑”按钮,可对 融资租赁中的转贷业务与中间业务 进行在线思维导图编辑,本思维导图属于思维导图模板主题,文件编号是:8c888159ca8432c52d77c6ffccf3e752

思维导图大纲

融资租赁中的转贷业务与中间业务思维导图模板大纲

融资租赁到底是金融业务还是贸易呢?笔者看来融资租赁是资金密集型与技术密集型的服务贸易。这里面既包含了金融,又包括了贸易,更重要的是包括了服务。这是业界最不应该,也是最容易忽略的问题,结果是中国的200多家融资租赁公司真正能开展业务的不足20家,在信贷紧缩的时候这个比例就更低,更不用说在银根紧缩下银行信贷遇到问题时,融资租赁来填补空缺的可能性了。

从目前租赁公司的运作方式上看无非有两种方式,一种是类似银行的转贷业务,另一种方式是类似银行的中间业务。

转贷方式的融资租赁实质上就是简单信贷业务:租赁公司从银行借款买设备租给承租人使用,由租赁公司来承担承租人经营失败的风险,租赁公司不行了还是转嫁到银行。这实际上是一种银行担当最终风险的投资行为。通常用在银行或其他有低成本资金来源的金融机构或其附属机构来运作。

在中国,这种模式几乎成为所有租赁公司的经营常态。当金融体系银根紧缩和社会资金流动性巨大的时候,融资租赁并不能形成一种信贷方式的补充。银行不能做的事情,包括银行系金融租赁公司在内的融资租赁公司同样不能做。租赁的风险一点也不比信贷的风险小,收益不比信贷多,只是在债权的基础上增加了物权,作为金融机构的一种服务保障手段还可以,做为一种盈利方式不具备基本的条件:中国政府并没有给融资租赁业优惠政策,转贷的成本一定是比直接信贷的高,没有太大的竞争力(尤其是现在的租赁公司都要做大企业的大项目)。

因此说融资租赁业务就是金融业务并没有道理。因为租赁公司本身并没有资金来源,充其量不过是金融业务的外围服务。但我们许多融资租赁公司都喜欢把自己的业务称之为“金融业务”,政府监管部门也是把这些借款单位当放款单位监管,似乎经营融资租赁的都是银行家,有无限的资金来源。当银根紧缩时,“银行家”们就成“闲在家”了。一个没有资金来源的非金融机构既没有“金”也没有“融”,还总爱奢谈金融,很像皇帝的新衣。充其量说人家融资通过你过桥。

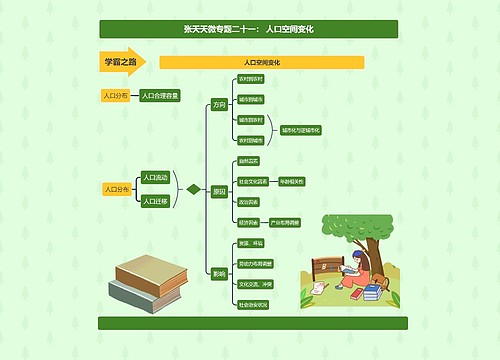

另一种方式是中间业务:租赁公司只是一个项目策划和资产管理公司,并不需要或者只需要部分资金就可以完成对一个大项目的完整控制权,租赁公司经营的完全是知识产品,他们把一个不成熟的项目经过改造和整合使之适合资本市场或资金时常可流通的产品,卖一个项目做一个项目(能卖的项目才做)。然后借助所有权和使用权分离的特征,对卖掉的资产进行管理(号称租赁资产有多少,其实都是别人占用)。他们在这个过程只少承担风险或不承担风险,让物、资金、信用、信息、风险在以自己为中心的体系下流动起来,主要靠的是知识能力,而不是资金获取服务利益和附加利益收入,完全是一种知识经济,服务贸易。

要开展融资租赁业务,必须要有长期、低成本、可流动、专业化的资金(中国的银行贷款期最长是5年)。租赁公司的责任就是把一种设备变成可在资本/资金市场流动的资产。这样才能解决做业务中的资金问题,解决设备制造企业的信用销售问题,解决中小企业设备融资难的问题。租赁公司在这个过程中只是担当服务的角色,并不承担风险。否则租赁公司只做大项目,不做小项目,结果是大项目做不来,小项目又不愿意做。说的比做的多,看的比讲的多,使之成为一个形象产业,并没有真正为社会服务的职能,这就是中国融资租赁业的现状,也是“幼稚”点所在。

租赁公司到底是以转贷业务为主还是以中间业务为主呢?笔者有些迷惑。本以为融资租赁应该以中间业务为主,但融资租赁公司大都做的是转贷业务。不知是他们的错还是笔者的错,甚至融资租赁业最发达的美国都是如此。据了解,美国的融资租赁公司大都从事转贷业务模式的融资租赁,他们的比例占78%。这个数据让笔者很惊讶,本以为资本时常如此发达的美国,知识经济如此先进的美国,也是我们一直在租赁上崇拜和敬仰的美国居然也是在做转贷业务(欧洲、日本大都如此)。而资本市场不是给融资租赁这样的利益创造者,而是让给信用极低的消费者(次级信贷——把资金交给信用等级不够的人买房,然后将其资产卖给资本/资金市场造成全世界恐慌,不仅切断了房贷的资金来源,也切断了租赁公司的直接融资渠道)。导致目前国际上排名前面的企业(为不伤企业形象,隐去企业名称)不得不把所有的信贷额度都用满来保障这样业务模式延续。次级信贷危机转变为租赁直接融资危机不是行业的错误,但行业若不努力地金融这个市场,就是租赁公司的错。

这就让我们更加感觉到把融资租赁当作知识经济服务贸易的重要。虚无缥缈的“金融”称呼,自我感觉良好的“金融家”感觉一点也没有用处,顶多是骗吃骗喝。把租赁资产流动起来就是金融(不止资金流动起来,让租赁物件、信用、信息和风险也都流动起来)。只有流动,融资租赁产业才能保持持续发展的活力,能够通过租赁锁定或不断开发出新的利润增长点。

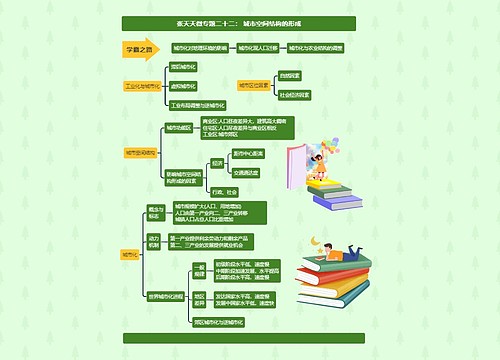

如果不是这样的话,融资租赁这样的“二道贩子”早晚有一天在经济社会上消失。大的不说,只要允许银行直接开办融资租赁业务,那么所有转贷式的融资租赁公司都将没有存在的价值。更何况大银行都有自己的金融租赁公司,凭什么要把资金交给自己不信任的非体系融资租赁公司呢?

现在银行都在向中间业务转型,不断扩大直接融资比例,压缩间接融资规模。融资租赁公司如果还不转型的话不仅现在翻不了身,今后永远也没有翻身之地。因此笔者定位于08年是融资租赁公司融资转型的关键一年,走出去的是“英雄”,走不出去的是“狗熊”。

有些人会说中国的资本/资金市场并不成熟,租赁公司的中间业务难做。这句话说对也对,说不对也不对。对的地方是中间业务确实比较难做,没有点投行基础的人才还甭想玩动融资租赁。许多人削尖脑袋设立租赁公司,因为难做又把他放在那里原因就是不知道什么是知识密集型产业。光想圈钱,不想利益如何与责任挂钩,融不到资金还说社会环境不好。

不对的地方是尽管中国的资本/资金市场不如发达国家发达,但我们看融资租赁在这个领域里渗透的很深。信托、理财、保理、资产证券化都有融资租赁的身影,也发行过金融债券,国际融资转租赁,委过租赁资金业务,甚至还有信托公司在研究设立租赁专项基金。虽然比例不大,但不是空白,不是无知。只是幼稚,但最终将会成熟。

反观美国,资本/资金市场再发达,融资租赁再成熟,若融资租赁资产不能进入或者是不主动进入这些领域,租赁公司的生存还是有问题。银行的资金流动性不是永远过剩,尤其是在中国,一个命令就可改变银行的流动性。而社会资金流动性必然过剩,而且越来越过剩,并且谁也控制不了。

租赁公司就是要从依靠银行的流动性转变为依靠社会资金流动性,不断扩大融资租赁公司的中间业务(或者说是直接融资业务)不仅是中国同行的任务,也是国外同行的任务。虽然这个比例还不能大到100%,但若能做到转贷业务和中间业务的比例是4:6时,租赁公司的股本回报率将远大于资产回报率了。否则像现在这样下去,把一个风险小利润大的产业做成风险大,利润小的产业是整个产业的悲哀。融资租赁业除了市场渗透率的标准外,是否还需要一个直接融资渗透率的标准对比租赁业的经营能力。

上海工商

上海工商