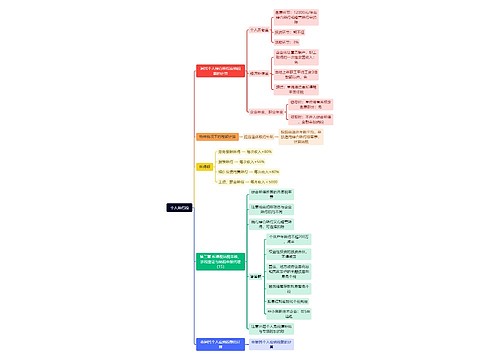

股份转让怎么交税思维导图

众所周知,成立一家公司或者企业要缴纳相应的税收,还有一些商业活动也是要缴纳税费的,每种类型缴纳的税费都是不一样的,股权转让的个人所得税的也是要交的,那么股份转让怎么交税?下面就由树图网小编为大家详细的介绍一下。

树图思维导图提供 股份转让怎么交税 在线思维导图免费制作,点击“编辑”按钮,可对 股份转让怎么交税 进行在线思维导图编辑,本思维导图属于思维导图模板主题,文件编号是:49c78a2de2784195dca086510b50483f

思维导图大纲

股份转让怎么交税思维导图模板大纲

一、股份转让怎么交税

转让股权涉及到三种税收,印花税,个人所得税,还有一个是企业的所得税。受让方税收主要有三种:印花税、个人所得税、企业所得税。

1、印花税股权转让要签股权转让合同或协议,而法规规定交易合同是需要贴花缴纳印花税的;印花税是对签订股权转让合同的双方征收的,双方都需要缴印花税;

2、增值税实务中,最常见的股权转让是个人或企业作为持股主体,转让自己持有的未上市企业(公司与合伙企业)的股权;

3、企业所得税股权转让的税收中,增值税针对上市公司,印花税是小头。

个人所得税上述第3种情况的持股主体个人需要缴纳个人所得税,税率为20%。

二、股权转让后,现股东是否承担出资责任

股权转让是发生在股东之间的合同法律关系,是对股权这一财产所有权的变更,受让人与公司并不直接发生权利义务关系。且在实缴制下,法律与公司章程仅对发起人股东课以出资义务,无论其持有股份是否已经让渡于他人或者股权嗣后又流通多次,在未履行出资义务情况下均须承担资本充实责任。

因此《公司法解释(三)》第十八条规定受让人仅在知道或者应当知道原股东未履行或未全面履行出资义务时,方承担连带责任。该司法解释明确规定,以现股东不承担出资责任为原则,承担出资责任为例外,判断标准即为是否明知股权出资存在瑕疵,实务中法院亦根据股权转让价格显著不合理或出让人明确告知出资瑕疵等作为判断受让人是否明知的依据。

三、未实缴的股权是否可以被转让

探讨前述法律命题的前提是股东是否有权在未履行或未完全履行出资义务情况下将股权转让。答案显然是肯定的,由于认缴制下我国法律允许有限责任公司的股东无需一次性缴纳出资,那么发起人在公司设立并办理股权登记后即取得股东资格,享有财产收益权、决策权等,其中当然包括转让股权的权利。而《公司法》对于未履行实际出资义务的股东是否有权转让股权并无禁止性规定。

《公司法》第七十一条规定,仅对公司内部的股权内部任意转让以及对外转让股权的程序作了概括性规定,亦无但书条款。而公司法作为典型的商事法律规范,遵循“法无禁止即自由”的理念,在没有禁止性规定前提下,股东自然享有包括转让权在内的所有基本权利。此外,从鼓励交易、刺激经济发展的角度,允许股权转让也符合认缴制度出台的应有之义。否则若必须实缴才可以出让,也就失去了新《公司法》对资本制度修订的意义。

引用法条

[1]《中华人民共和国公司法》 第七十一条

[2]《最高人民法院关于适用《中华人民共和国公司法》若干问题的规定(三)》

上海工商

上海工商