年终奖纳税筹划临界点是什么思维导图

每年到年末很多公司都会发放年终奖,这其中设计到的纳税筹划临界点却有很多人不是很了解,甚至有些人对此闻所未闻。那么为了让大家能够详细了解年终奖纳税筹划临界点是什么相关法律问题,下面将由树图网小编为大家详细介绍相关内容,希望对大家有所帮助。

树图思维导图提供 年终奖纳税筹划临界点是什么 在线思维导图免费制作,点击“编辑”按钮,可对 年终奖纳税筹划临界点是什么 进行在线思维导图编辑,本思维导图属于思维导图模板主题,文件编号是:e4c4dbdda158af6bdf9b782566aafa7b

思维导图大纲

年终奖纳税筹划临界点是什么思维导图模板大纲

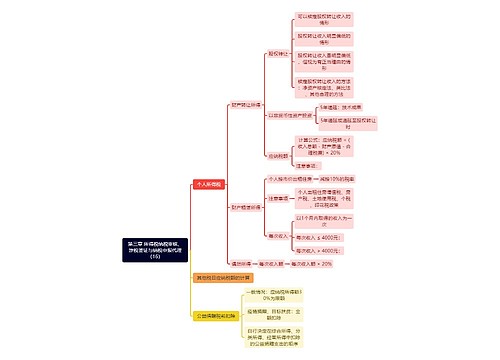

一、年终奖纳税筹划临界点是什么

2011年9月开始实施新修订的个人所得税法,按七级税率计税。如果年终奖在1.8万、5.4万、10.8万、42万、66万和96万这几个临界点上,会出现年终奖多发1元甚至1分钱,税后收入反而减少的情况,最极端的是多给1元收入减少8万多元。

二、年终奖纳税筹划临界点计税依据

税务方面的专家表示,年终奖的所得税计算方法是按国税发[2005]9号文件《关于调整个人取得全年一次性奖金等计算征收个人所得税方法问题的通知》来计算。个人取得年终奖金应单独按照1个月的工资、薪金所得计算缴纳个人所得税。年终奖适用税率可以这样看,应缴税所得除以12(一年12个月)之后的结果根据税率表来查,具体算法分两种,取决于获年终奖时的当月工资收入是否大于个税起征点3500元。

三、年终奖纳税筹划临界点计算方法

根据员工当月工资薪金所得的不同,全年一次性奖金有两种方式计算个人所得税。

1、低于5000元

如果当月所得低于5000元,则要先算应纳税所得额:全年一次性奖金-“当月工资薪金所得与费用扣除额的差额”。

然后再算适用税率:应纳税所得额÷12,用所得结果根据表2找出税率和速算扣除数。

第三步算要交多少税:个人所得税应纳税额=应纳税所得额×适用税率-速算扣除数。

举个例子,如果当月工资所得为2000元,又发了10000元年终奖,则可先算应纳税所得额,10000-(5000-2000)=7000元,再算适用税率,7000÷12=583.3元,税率为3%,速算扣除数为0。所以年终奖应缴税=应纳税所得额×适用税率-速算扣除数=7000×3%-0=210元。

2、高于5000元

如果在发放年终奖的当月,员工的工资薪金所得高于(或等于)5000元,适用公式为:个人所得税应纳税额=员工当月取得全年一次性奖金×适用税率-速算扣除数。

适用税率根据个人当月取得全年一次性奖金除以12的商数确定。例如如果年终奖不超过36000元,除以12每月不超过3000,则适用税率为3%。举例,如果您当月工资所得收入超过5000元,又获得8000元年终奖,那么应该缴税:8000×3%-0=240元。如果您获10000元年终奖,那么应该缴税:10000×3%-0=300元。

注意:

全年一次性奖金除以12个月之后,其边际税率减小,大大减少了个人的税负;提醒职场人员注意,速算扣除数只能扣除一次,因为这并不是将年终奖作为单独的12个月的工资计算。但由此也产生了一个年终奖无效区间(见表一),造成企业多发奖金,员工实得收入却变少的局面,极端情况下可能出现税前工资多发一块钱,税后工资反而少到手88,000元的情况,在计算年终奖的时候需特别关注。

引用法条

[1]《国家税务总局关于调整个人取得全年一次性奖金等计算征收个人所得税方法问题的通知》

相关思维导图模板

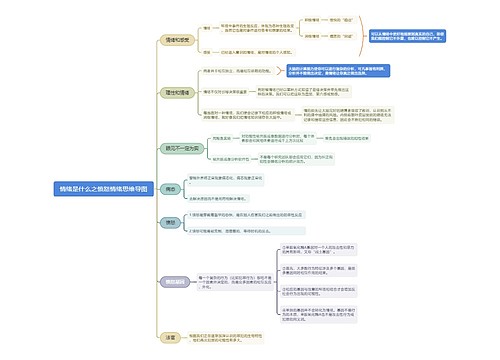

树图思维导图提供 增值税的税收筹划 在线思维导图免费制作,点击“编辑”按钮,可对 增值税的税收筹划 进行在线思维导图编辑,本思维导图属于思维导图模板主题,文件编号是:6108318eefb11bb4657091da8a3ed882

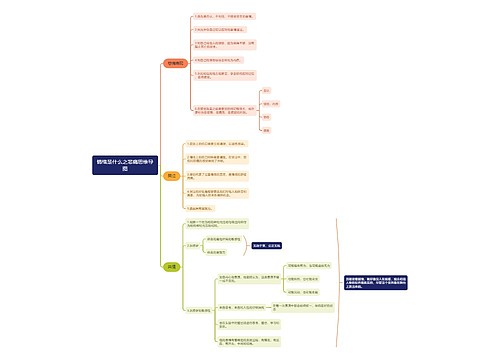

树图思维导图提供 第三章 所得税纳税审核、涉税鉴证与纳税申报代理(16) 在线思维导图免费制作,点击“编辑”按钮,可对 第三章 所得税纳税审核、涉税鉴证与纳税申报代理(16) 进行在线思维导图编辑,本思维导图属于思维导图模板主题,文件编号是:850ad411310c3aee78b6c739dfebfffc

上海工商

上海工商