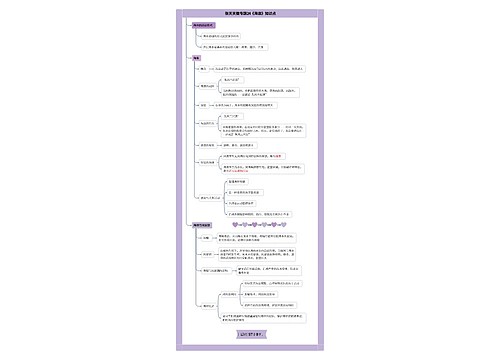

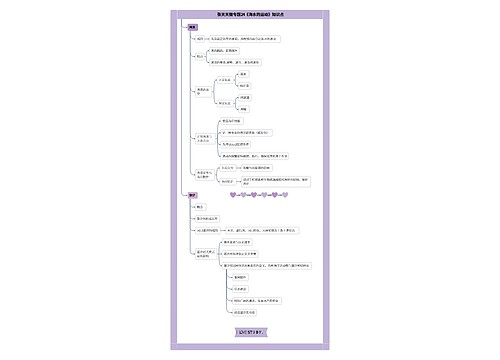

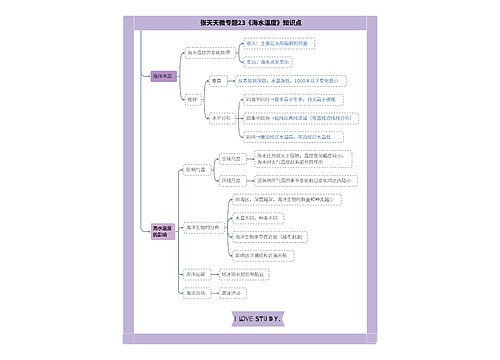

规避公司上市的法律风险(五)思维导图

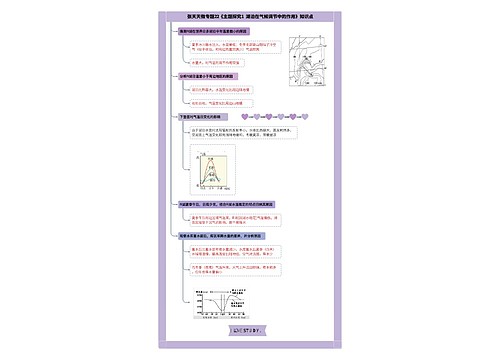

股东人数问题

树图思维导图提供 规避公司上市的法律风险(五) 在线思维导图免费制作,点击“编辑”按钮,可对 规避公司上市的法律风险(五) 进行在线思维导图编辑,本思维导图属于思维导图模板主题,文件编号是:31319211c57ec274c0d48b33126ccbbc

思维导图大纲

规避公司上市的法律风险(五)思维导图模板大纲

《公司法》第七十九条规定,设立股份有限公司,应当有2人以上200人以下为发起人。《证券法》第十条也明确规定,向特定对象发行证券累计超过200人的,为公开发行,必须依法经中国证监会核准。

换句话说就是,任何一个股份公司在上市前,股东人数不超过200人,超过200人就算公开发行了。所以,目前所有股东超过200人的股份公司都不具有发行上市的主体资格。实践中,证监会也在严格遵循此原则,注重实质审查,即在审核时不但要看名义上的股东人数,更要看实际上的股东人数。

已经上市的商业银行的案例(如北京银行)不具推广性。由于国内城商行存在历史沿革的特殊性,监管层对于城商行股东人数超200人的问题做了“特殊处理”。对于商业银行的股东人数问题有其特殊性,城市商业银行股东人数普遍超过200人并非违法违规入股形成,而是城市信用社由合作制向股份制转换过程中形成的历史遗留问题,农村商业银行与之类似。若是2006年《证券法》生效前发生的,建议暂不要做清理,等待政策出台之后再按规定处理。若是在2006年《公司法》、《证券法》修改生效之后设立的商业银行应严格按法律规定执行。

原来以定向募集方式设立的股份有限公司,也属于历史遗留问题,证监会曾经进行过规范,一些规范的符合证监会条件的公司已经上市。余下的企业由于超范围、超比例发行内部职工股,导致持股职工众多,成为发行上市的法律障碍,尤其在新《证券法》实施以来,这个问题就更为突出。目前通常采用的解决方法有公司回购职工股、职工股合并、职工设立有限责任公司持股等,但都不能彻底、规范地解决职工持股问题。现在如何发行上市仍处于探索阶段。现中国证监会已成立非上市公众公司监管办,作为专门的部门监管股东人数已超过200人的非上市股份公司,但如何处理这类公司的职工持股问题,目前尚没有明确的政策。如果企业股东超过200人的问题属于历史遗留问题,是产生在1996年以前的,且股东不愿意转让其股权给其他股东或公司,那么企业可以保持现状如实进行申报,但必须认真核实股东名单。还需要省级政府确认公司已按《公司法》对内部职工股进行了规范,规范工作符合国务院及有关部委的要求;拟上市公司内部职工股的转让、交易符合国家法律法规。

如果企业于2006年之前设立,存在实际股东超过200人的问题,必须加以解决,目前能够有效解决股东人数超过200人问题的方式主要有两种。一是在有限公司阶段通过股权转让,减少股东人数,使实际股东人数控制在50人以下。在此过程中,转让的合法合规性是监管部门关注的重点,如转让是否出于真实的意思表示、股权的转让价格是否公平合理、转让协议是否有效、价款支付是否及时等。如果有股东向股东以外的人转让股权,根据《公司法》规定,应经过其他股东过半数同意,且股东具有优先购买权。当股东人数达到法定要求且股权结构稳定下来后,企业可整体变更为股份有限公司,实现三年连续计算;如果是股份有限公司阶段,通过股权转让使实际发起人控制在200人以下,并如实披露。同时,也要注意股本结构的稳定性,股权的变动也不宜过大,应控制在注册资本或股本的20%以内,从而不影响三年连续计算;二是通过回购股权,减少股东人数。这种办法与股权转让类似,只是股权的受让方成为公司本身,在减少股东人数的同时实现了注册资本或者是股本的减少。股权回购的合法合规性同样是监管部门关注的重点。股东应该自愿转让,转让协议应该合法有效,转让价格应该公平合理,价款支付应该及时。股权回购涉及减少注册资本,还应该履行其他的法定程序。有限责任公司进行股权回购要召开股东会,必须经代表三分之二以上表决权的股东通过。股份有限公司进行股权回购,减少注册资本的决议,必须经出席股东大会的股东所持表决权的三分之二以上通过。此外,根据《公司法》第一百七十八条,企业减少注册资本时,必须编制资产负债表及财产清单,且应当在作出决议之日起十日内通知债权人,并于三十日内在报纸上公告。同样的,股权回购也不应当变动过大,应控制在注册资本或股本的20%以内。

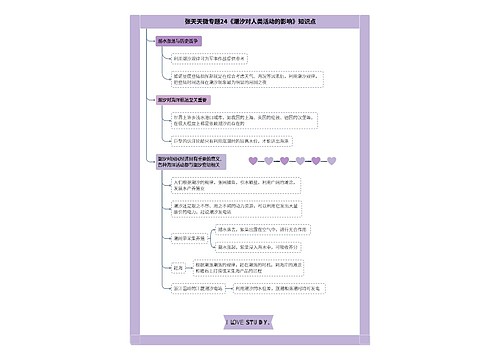

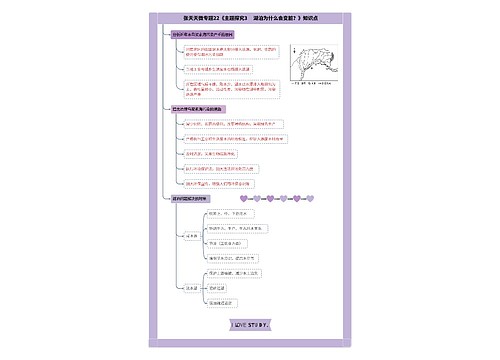

引入战略投资者问题

引入战略投资(风险投资、私募投资)时,他们一般会要求同公司或公司实际控制人签一个协议,协议约定,如果几年内上市没有成功,公司或股东要把战略投资者所持股份买回去。有些强势的投资者,非但要求把这些股份买回去,而且还要保证战略投资者的利益,如果做不到,就要赔偿损失。这种条款在目前上市前的战略投资者里面都会存在,这就是一般俗称的回购或者叫对赌。这是投资方与融资方在达成协议时,双方对于未来不确定情况的一种约定。如果约定的条件出现,投资方可以行使一种权利;如果约定的条件不出现,融资方则行使一种权利。“对赌协议”或“对赌条款”并非法律所禁止,第一,风险投资公司承担了一定的风险和成本(资本的投资成本和机会成本);被投资公司基于风险投资公司的投资而获取了现金资源,取得了相应利益。因此,对赌条款并未违背权利义务对等原则。第二,股市场已出现了对赌协议,并被市场所接受,上市公司的股权分置改革方案中,华联综超(600361)在应用对赌协议方面进行了尝试。为上市,维尔利、常州天晟、东光微电等公司都曾经与风险投资都签署对赌协议;对赌协议也受到市场接受及监管部门的认可。第四、对赌协议是对未来公司价值的锁定,是经过管理层意思自治协商的,因此应当承认其合法性。对赌的最终目的是双向激励,希望管理层赢了赌局,这样才能对投资者有一个真正的利益保障。

但对赌协议也存在许多风险:

1、证监会要求股权是相对比较稳定的,但是对赌协议在没有发行上市之前,都可能产生调整,比如说发行没有成功,业绩不达标等。如业绩不达标的股权调整,按A股惯例,一个公司从材料上报到发审委批准或否决上市计划,短则数月,长则数年,而在上市材料审核期间股份是不允许调整的,而且如果有股份比例调整的业绩对赌协议,则意味着公司的股权处于不确定状态,证监会不允许这类企业申报上市材料,所以即使投融资双方有这样的约定也都是私下约定。如不能如实披露,又存在信息披露方面的问题。

? 3、回购操作问题,按《公司法》的规定,回购股份需要注销,但注销系减少注册资本的行为,需要公告并取得债权人的认可。而且,当回购涉及股东人数众多的时候,回购法律主体协调难度很大。特别是在融资企业多轮投资的情况下操作难度更大。

相关思维导图模板

树图思维导图提供 904名中国成年人第三磨牙相关知识、态度、行为和病史的横断面调查 在线思维导图免费制作,点击“编辑”按钮,可对 904名中国成年人第三磨牙相关知识、态度、行为和病史的横断面调查 进行在线思维导图编辑,本思维导图属于思维导图模板主题,文件编号是:10b9a8a2dd2fb4593f8130ef16c320fc

树图思维导图提供 9.战斗的基督教 在线思维导图免费制作,点击“编辑”按钮,可对 9.战斗的基督教 进行在线思维导图编辑,本思维导图属于思维导图模板主题,文件编号是:33d168acd0cd9f767f809c7a5df86e3a

上海工商

上海工商