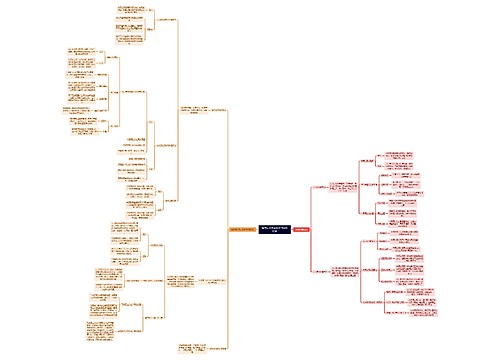

保险公司应该如何去投资基金?思维导图

摘要:作为一间保险公司,为了扩大自己的业务和增加自己的利益,保险公司也会进行投资,那么,保险公司应该如何去投资基金?下面由小编为您详细介绍。

树图思维导图提供 保险公司应该如何去投资基金? 在线思维导图免费制作,点击“编辑”按钮,可对 保险公司应该如何去投资基金? 进行在线思维导图编辑,本思维导图属于思维导图模板主题,文件编号是:84c00282502ab6e323f42f4ffa4e5ac4

思维导图大纲

保险公司应该如何去投资基金?思维导图模板大纲

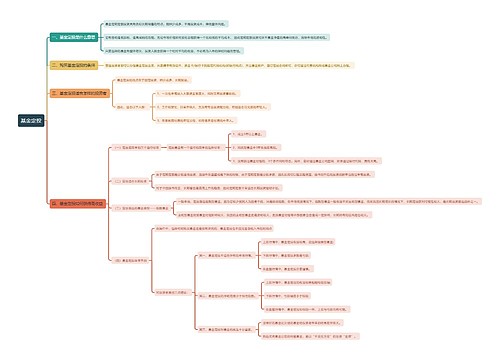

自1999年获准入市以来,保险公司在基金市场上影响力已越来越大。本文以基金年报为依据,对各保险公司在基金市场上的投资状况进行了较全面的研究,希望能对基金投资者有所启发。

保险公司基金投资现状

1、基金投资规模高速增长但没有达到限额规模。

2001年,我国保险公司总资产为4591亿元,基金投资规模只占总资产的4.55%,比重仍然很小,远没有达到保监会规定的10%的比例。按照10%比例测算,保险公司可用于基金投资的规模可达到460亿元,目前,至少有250亿基金投资额度没有用足。

2、对单一投资基金份额的比例管理与保险公司资产分配的比例管理存在严重矛盾。

2001年12月底,我国基金市场共有48只封闭式基金,基金总量逾699亿份,各家保险公司基金投资总份额约162亿份(不含开放式基金),约占基金总量的25%。由于保险公司对单只基金的投资不得越过基金份额的10%,而今年又增发2只基金,现有基金市场规模达到759亿,因此一家保险公司的基金最大投资规模只有76亿份单位。中国人寿2001年底总资产超过2200亿元,按总资产的10%,可投资基金逾220亿元;但按基金总规模的10%,只有76亿份额规模,从静态看,有逾140亿元可投资基金的资产无法购买基金。2001年该公司基金投资份额只有54.28亿,持有某些基金份额已接近10%上限,因此根本不可能谈对基金品种的选择,基金投资的被动程度可想而知。总资产规模超过1000亿元的平安保险以及太平洋保险也存在同样问题。

而一些小型保险公司,如新华人寿、泰康人寿,因为它们的总资产规模较小,在每只基金总股本10%比例限制之下,对于现有市场基金品种的投资游刃有余,选择余地就比较大。

保险公司基金投资市场战略研究

2001年深沪股市走势可区分为上涨、下跌、反弹3个阶段,基金趋势也复制了股市趋势的动态特征,保险公司基金投资的战略则依据自己对市场判断出现分化。

1、上半年保险公司基金投资战略。

扩张战略:以平安保险、人民保险、新华人寿为代表。平安保险基金份额由2000年底的21.73亿份,增仓到42.20亿份,增幅为94%,几乎翻倍;人民保险,则从无到有,迅速增仓到5.5亿份基金单位;新华人寿,则从1237万基金单位增加到29187万基金单位,增幅最大。

收缩战略:以太平洋保险、华泰保险为代表。2000年底,太平洋保险基金投资规模为24.7亿份额,到2001年6月30日减持到19.28亿份额,减幅为22%,上半年基金平均升幅19%,如果在六月份坚决减持,无疑可以完全保住了基金投资战果;华泰保险则由3.38亿基金份额减持到2411万份额,几乎清仓。

稳健持有战略:以中国人寿、中国再保险、泰康人寿为代表。三家公司2000年底持有的基金份额,到2001年上半年基本保持不变。

2.下半年保险公司基金投资战略。

下半年,保险公司基金投资战略发生了重大变化,同样分为三类。

扩张战略:占1/3河山的中国人寿,一改上半年谨慎观望的策略,大举加仓;人民保险上半年小试牛刀后,下半年同样大举建仓,增幅接近200%;太平洋保险则空翻多,增仓到上半年的2倍。

收缩战略:上半年基金份额超过中国人寿的平安保险,下半年则一反往日扩张常态,大规模减仓多家基金;与平安保险相依为伴的华泰财产,则继续将手中压底仓位减到几乎为零。

稳健持有战略:仍以中国再保险、泰康人寿为代表,其中中国再保险少量加仓。

2001年基金走势表明,不同保险公司基金投资战略,对其投资收益率具有重大影响。如果投资战略与基金走势一致,则基金投资可能会有好的收益,反之,可能会带来灾难。比如华泰财产,到2001年年底仍是空仓,避免了2001年下半年以来股市暴跌系统性风险。

保险公司基金选择偏好

2000年12月底,保险公司对基金的选择侧重于进取型、能够把握市场趋势的安系、南方系基金,以及稳健型的普系和兴系基金。对部分操作保守或明显有不当交易的基金则降低组合比重。

2001年中期,保险公司对基金的选择发生一些变化,但变化不大。上半年,由于泰和基金在次新股上操作成功,同系基金抓住申奥概念,金系基金因投资组合更加进取,净值成长较快,得到保险公司青睐,被大幅度增持,而普系、兴系、汉系基金被大幅度减持。2001年底,保险公司对基金的选择再次发生变化。同系基金、兴系基金、金系基金列入保险公司重仓名单,安系、景系基金被适当减持。

总之,保险公司对于基金管理公司的市场形象和管理风格、持股集中度、操作水平等非常看重,对基金的选择基本上反映出上述意图。目前,同系基金、兴系基金、金系基金等稳健型基金逐步得到保险公司的进一步认同,而景系、汉系基金的认同程度相对低一些。

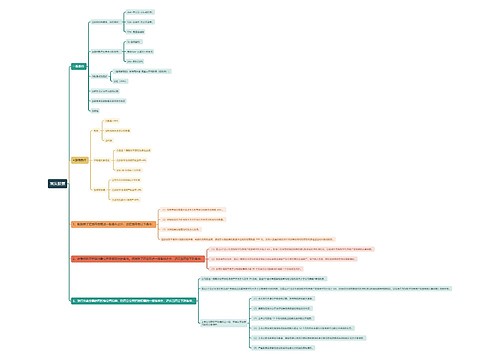

保险公司基金投资风格

a)中国人寿:稳中进取。该公司上半年稳健操作、下半年扩张进取,喜欢大盘基金、小盘基金统收。该公司2000年底,只持有大基金,到了2001年上半年总仓位略有削减,但适量增持一些小盘基金;到2001年下半年,则在大部分基金上大举加仓,持有份额和市值遥居各家保险公司之首。

b)平安保险:大开大合。2001年上半年,股市走好,该公司大小基金统收,特别是小型基金持有量不小,持有基金份额和市值超过中国人寿居榜首。下半年股市下跌,该公司对所持基金进行大规模减持,手中持有的汉系、景系、泰和基金几乎全部减持,但小型基金仓位变化不大。

c)太平洋保险:大刀阔斧。该公司敢于择机操作,喜好大基金,不太喜欢小基金。上半年减仓,重点对兴系、安系、金泰、开元进行大规模减持,同时又对裕系、普系、天元适量增持;下半年,又将上半年减持部分补回,同时对各系基金和新基金进行大规模增持,使份额接近平安保险高峰时期持有量。值得肯定的是:太平洋不做小基金策略使得该公司持有基金净值损失得到控制。

d)人民保险:初生牛犊不怕虎。该公司2001年才入市,上半年试探性建仓,规模不大,仓位比较分散,带有几分谨慎。下半年,在股市下跌过程中,大规模杀入基金,但小基金数量极少。

e)中国再保险:稳字当头。特点之一是仓位变化不大,2000年底、2001年中基本上保持10亿份基金,2001年底,增仓到约13亿份基金。该公司2001年上半年调整了持仓结构,对元系、汉系基金进行重点减持,避免了下半年市值的重大损失。特点之二是分散投资,而且不碰小市值基金。

f)新华人寿:谨慎扩张。该公司2001年上半年在兴华、兴和、安顺、同益等基金谨慎建仓。下半年,则对兴系、元系、同系、裕系、科系等市场形象好的基金,较大幅度增仓,比上半年增仓145%。新华人寿2001年全年资金运用收益率8.61%,居各家保险公司之首。

g)泰康人寿:稳健为主,兼顾投机。该公司2001年上半年适量参与部分小基金,下半年全部减持,避免急跌的风险。年底基金持有仓位也较轻。

h)华泰财产:空头操作。华泰财产投资在业内有口皆碑。2000年底,该公司基金投资超过3亿元,享有了2001年上半年基金大幅增长的收益,2001年年中大幅度减持,保住战果,下半年又未建仓,再次避免2002年初股市暴跌的风险。

重要说明:以上所有数字,除已经说明外,均根据基金十大持有人持有份额计算,不含保险公司持有的开放式基金数量,也不含未列入基金十大持有人的保险公司投资。

相关思维导图模板

树图思维导图提供 如何从大历史观学习中国历史 在线思维导图免费制作,点击“编辑”按钮,可对 如何从大历史观学习中国历史 进行在线思维导图编辑,本思维导图属于思维导图模板主题,文件编号是:5a22832470b2860422e8670dd763724d

树图思维导图提供 数学如何解决问题? 在线思维导图免费制作,点击“编辑”按钮,可对 数学如何解决问题? 进行在线思维导图编辑,本思维导图属于思维导图模板主题,文件编号是:1b17bf503628837a34235fb7a84f5863

上海工商

上海工商