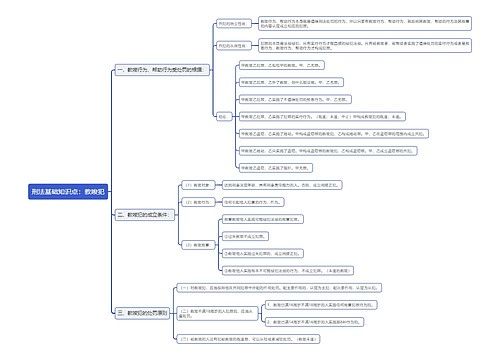

公司资本重组过程中权证持有人利益保护亟待法律规范思维导图

杨高峰——广州大学法学院副教授,研究方向:经济刑法。

树图思维导图提供 公司资本重组过程中权证持有人利益保护亟待法律规范 在线思维导图免费制作,点击“编辑”按钮,可对 公司资本重组过程中权证持有人利益保护亟待法律规范 进行在线思维导图编辑,本思维导图属于思维导图模板主题,文件编号是:fb6bd9cc94d77d1e59b29c3ef40abda4

思维导图大纲

公司资本重组过程中权证持有人利益保护亟待法律规范思维导图模板大纲

权证是指证券发行人或其以外的第三人发行的,约定持有人在规定期间内或特定到期日,有权按约定价格向发行人购买或出售标的证券,或以现金结算方式收取结算差价的有价证券,权证属于金融衍生品的一种。根据权利的行使方向不同,权证可以分为认购权证和认沽权证,认购权证属于期权当中的“看涨期权”,其权利行使的内容是以特定价格购买目的证券;认沽权证属于“看跌期权”,其权利的行使的内容是以特定价格出售所持有的证券。在认购权证行权过程中如果发行认购权证的上市公司进行资本重组,而认购权证行权期间又在资本重组过程完成之后,则权证持有人最终通过行权而购得的股票与权证合同约定的内容已经名实不符,对认购权证持有人利益该如何保护,我国并无专门法律规定。笔者主张,应当将权证持有人看作债权人,并应参照资本重组过程中保护债权人利益方式来保护权证持有人的利益,通过债权人会议方式来听取权证持有人意见,以追加担保或提供特别承诺的等方式对权证持有人的利益加以特别保护。因为资本重组可能导致权证行权内容的变化,其程序应等同于单方要约修改合同;又由于权证持有人人数众多,意见不容收集,应该通过召开权证持有人大会的方式来征求意见,进行表决。目前我国尚无专门的法律规定,这给权证持有人的维权带来一定的困难,下面结合案例的相关问题加以分析。

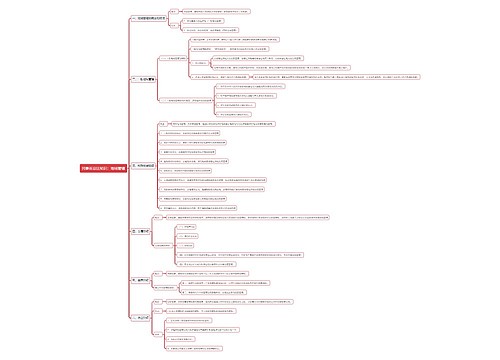

2006年12月12日,甲公司在发行分离式可转换公司债券时,派发的8亿份认股权证正式在深交所挂牌,存续期为两年。在2007年11月28日至12月11日首次行权后,还剩下6.14亿份认股权证没有行权。约定的第二次行权时间则是2008年11月28日至12月11日。2008年6月前后甲公司推出了资本重组的整体上市方案,即通过定向增发、吸收换股合并乙公司、丙公司股份进行整体上市,三家公司整合为一家目的公司。为了获得流通股股东的通过,由第三方丁集团提供现金自动选择权,即甲、乙、丙三公司不愿意参与换股的流通股股东可以特定价格将所持股份出售给第三方(下简称第一次现金选择权)。其后受各种因素影响,市场景气度下降,股市大跌,市场前景暗淡,加剧了第三方的现金支付压力。为了减轻第三方的现金支付压力,鼓励流通股股东参与换股,第三方追加一次现金选择权,即三公司流通股参与换股合并后,持有的目的公司的证券除获得现金分红外,在两年后仍可以以特定价格向第三方出售股份(下简称第二次现金选择权),其方案更具吸引力。

甲权证行权在即,从甲公司的公告的权证内在价值推测,甲公司会优先保护权证持有人的利益,重组过程会在权证行权之后,这样权证持有人则最终能够获得现金选择权。但随后形势急转直下,一系列优惠方案却对甲权证持有人越来越不利:先是甲公司在10月26日公告,如果第一次现金选择权的申报期间早于甲权证的行权期间,即11月28日前完成申报,则甲权证持有者未来会失去第一次现金选择权。市场人士分析,为减轻第三方现金支付压力,如果没有证监会相关监管函,第一次现金选择期间肯定会早于11月28日;紧接着又在11月4号公告,权证持有人通过行权获得的股份(下简称后续股份,持有者简称后续股东)亦不享有第二次现金选择权,这明显对后续股份采用了歧视性待遇标准,一时舆论哗然。不少投资者向证监会信访投诉;还有不少权证投资者直接向甲公司所在市的中级人民法院起诉。权证投资者的维权行为也得到了媒体的广泛报道。投资者的努力终于得到了国家证监会关注,为此专门下发了《关于落实上市公司并购重组审核委员会工作会议会后有关事项的函》,要求相关利益方平稳过渡。随后甲权证价格也出现了惊天逆转。

根据《深圳证券交易所上市公司现金选择权业务指引》的规定,现金选择权申报的时间不得少于5个交易日,上市公司应当在现金选择权实施前3个交易日内刊登现金选择权实施公告。但甲公司直至11月20日都没有刊登现金选择权的实施公告,表明它的整合不可能在11月28日之前完成。而甲权证已于11月28日开始行权,并最终退市。这就意味着权证持有人行权后将与原股东一样,获得了同等权利。最终甲公司与第三方丁集团推出的两次现金选择权方案并无调整,甲权证的维权行动获得了全面成功。

一、甲公司10月18日的公告是否构成虚假陈述?

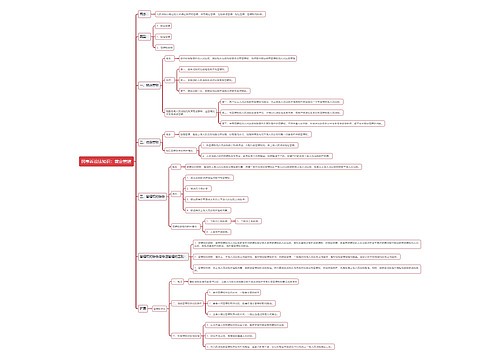

10月18日甲公司公告第一条第5项称,2008年10月17日,甲公司股票的收盘价格为8.52 元,甲公司认股权证的行权价格为3.266元,因此甲公司认股权证的内在价值为6.347元。

令人深感蹊跷的是,以下的公告内容对权证持有人越来越不利:先是在10月26日公告,排除了权证持有人行权后所持股份的第一次现金选择权;再在11月4日的公告内,虽然仍然公告甲权证的认股权证的内在价值为7.416元,但同时还追加了不能行权风险公告,并且明确排除了权证持有人通过行权所持股份的第二次现金选择权,并提示公告甲权证的理论价值将面临着向下大幅调整。11月4日公告一方面为10月18日的公告作出掩饰,意即10月18日的公告内容不过是例行公告,同时又暴露了其真实目的。

理论上讲,承诺给予两次现金权是第三方丁集团的行为,甲公司似乎不能左右第三方行为,甲公司只能根据第三方的意愿做出公告,似乎无懈可击。但须注意的是甲公司10月18日的公告已经对投资者发生了误导作用,该公告进行价值评估时已经暗示权证持有者享有现金选择权,并没有对其不享有现金选择权的风险进行提示,不少投资者已经对之产生合理信赖,才买入或继续持有权证的。

笔者认为,甲公司上述10月18日的公告已经构成虚假陈述。《最高人民法院关于审理证券市场因虚假陈述引发的民事赔偿案件的若干规定》第十七条规定:证券市场虚假陈述,是指信息披露义务人违反证券法律规定,在证券发行或者交易过程中,对重大事件作出违背事实真相的虚假记载、误导性陈述,或者在披露信息时发生重大遗漏、不正当披露信息的行为。不管主观方面是故意还是过失,甲公司的上述公告属于一种信息不正当披露行为,且对投资者具有明显的误导作用,据相关报道不少投资者因此遭受了巨额损失。

投资者可以以此司法解释作为法律根据,向甲公司主张权利。但该解释第六条又明确规定,主张权利须以行政主管机关行政处罚决定或人民法院刑事裁判文书为根据。投资者如果认为自己遭受了损失须主张权利,可通过一定途径向主管行政机关进行申诉或者控告,要求证券管理机构对甲公司的虚假陈述行为作出认定。

在10月28日后,甲权证价格出现了急剧下跌,不少投资者最终止损出局,遭受了严重损失。由此,还有不少投资者还认为甲公司存在泄露内幕信息或者操纵证券交易价格行为,这均可向主管机关投诉,要求立案处理。这是对甲公司的公告作出的理论分析,限于法规规定,至于甲公司是否构成虚假陈述,还需主管机关来作出最终认定。

二、权证持有人能否起诉第三方丁集团?

根据相关公告内容,如果权证持有人不能在第一次现金选择权行使之前通过行权认购甲公司股份,则不仅不享有第一次现金选择权,也不享有第二次现金选择权。丁集团作为第三方,对原股份与通过持有甲权证行权获得股份的后续股份权利进行了人为分割,采取了区别待遇的歧视性标准,这明显违背了同股同权的基本原理,也违背了民事法律的公平原则。

甲公司及第三方丁集团之所以做出如此区分,其目的非常明显:其一,是为了减轻第三人丁集团的现金支付压力,在股市前景不明朗的情况下,相信多数甲公司的后续股东会选择行使现金选择权,这无疑给第三方的现金支付压力更为沉重;其二,是为了确保上市公司的流通股股东不低于10%,不至于失去上市地位。

现在回头考虑这一现金选择权方案,对第一次现金选择权,为了维护第三方及公司利益,不至于现金支付压力过大,可以通过11月28日即权证行权以前让原有股东行使现金选择权,这是第三方与公司原股东之间的协议,根据合同相对性原则,权证持有者只是“准股东”,对此权证持有人似乎无缘置喙,这是相关利益一致方对法律的合理规避,不牵涉后续股份的利益;但从公平的角度看,对第二次现金选择权后续股东应该享有,这不仅能够让合并后甲公司不失去上市地位,还能够保护权证持有人的利益。如果当时明确公告给予权证持有人行权后可享有第二次现金选择权的机会,则不仅不会引发争议,还可有效推进重组工作。但遗憾的是甲公司与第三方错过了这一时机。

两次现金选择权都是第三方丁集团与公司原股东之间达成的,等于是第三方通过单方承诺的方式,与甲公司的原股东缔结了新的合同。第三方也只对公司原公司股东做出第一次现金选择承诺,其目的是为了获得公司流通股东对重组方案投票;第二次现金选择权是为了减轻现金支付压力,吸引甲公司原股东继续持有股份。根据合同相对性原则,合同的效力只发生在第三方与公司原股东之间。由于本合同是单务合同,理论上讲甲公司也无权要求第三方对后续股东做出承诺;权证持有人只能向甲公司主张权利,却不能向第三方丁集团主张权利。权证持有人同第三方没有合同关系,也不能向其主张权利。

解铃还需系铃人,权证持有人只能向甲公司主张权利。

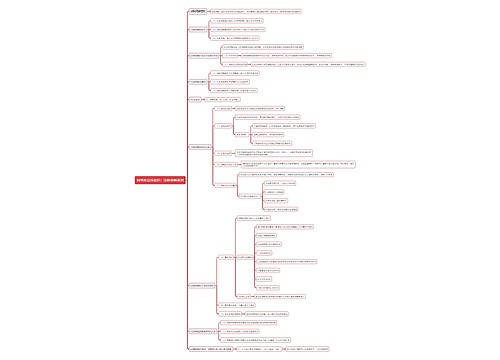

三、甲公司的重组行为是否违约?

甲权证的持有者与甲公司两者具有平等的民事法律关系,持有者在一级市场认购甲权证或通过二级市场买入权证,两者之间缔结了一个民事合同。合同的标的物是甲公司股份,合同订立时权证持有人对所要购买的股份是特定的,甲公司股份的总股本、净资产是确定的、具体的,权证持有者对所要认购的股份有明确的预期。由于公司资产重组,公司通过定向增发与换股方式重组,权证持有者在2008年11月28日后认购的股份与其在合同订立权证持有人心理预期的股份其内涵已经不一致,合同的标的物将发生了变化。《合同法》第七十七条规定:当事人协商一致,可以变更合同的内容。在未经权证持有人表决的情况下,新甲公司单方变更合同标的物的内容应该属于一种违约行为。公司由于重组,权证持有人实际上已经不能获得合同订立时可期待的标的物,如果最终重组成功,权证持有人所购买的股份已经是名不符实。

当然甲公司作为公众上市不可能与每个权证持有人签订补充合同来变更合同内容,但遗憾的是在2008年5月召开的股东大会上并没有考虑到权证持有人的利益,也没有让权证持有人行使投票权。其实公司可以通过债权申报及做出履行承诺的方式解决这一法律问题。权证持有者享有的是对公司的债权,公司的资产变动可能会导致公司履行能力的变化,公司应该通过追加担保或其他承诺方式解决这一潜在的法律矛盾。但公司2008年7月由于资产重组做出的的债权人公告中只牵涉到甲公司债务,但对甲权证持有者所享有的债权却未能做出相关履行表示。可以说甲公司是对“债权”这一概念的理解发生了错误,把债务简单理解为金钱债务,其实债务还包括履行特定法律行为,保证权证持有人以约定价格认购公司股份也是一种债务。权证持有人同样享有对公司的债权,只不过这种债权行使时需要支付行权对价。《公司法》第一百七十四条对公司合并过程中的债权保障做出了明确规定,这也是甲公司应该履行的法定义务。

由于甲公司并没有履行上述规定,其资产重组过程在程序上有一定的瑕疵。甲公司应该通过债权申报的方式,召开债权人会议,对此做出相应担保,征得债权人同意后再推进重组。甲公司没有遵守上述规定,违背了公司的法定义务,构成一种民事违约。公司法虽然没有对违反上述规定的法律后果做出规定,但权证持有人可依此规定向甲公司主张违约责任。

当然本次资产重组得到了国有资产管理部门同意、证监会的有条件通过,但这并不能作为新甲公司变更合同标的理由,主管部门的同意不属于免责事由,主管部门同意也不意味着权证持有人利益不需要保护,其效力范围只牵涉到行政管理领域,并不能免除其民事责任。

如果不赋予后续股东现金选择权,第三方丁集团的行为有悖公平原则及同股同权的法理,在道义上难辞其咎;甲公司在重组过程中没有召开权证持有人参加的债权人会议,有法律程序上的瑕疵之处,权证持有人与甲公司的争议一旦进入诉讼程序,可能会影响整个重组进程。甲公司与第三方丁集团本可以通过明确赋予后续股东第二次现金选择权的方式,妥善解决这一争议,达到多赢的效果,但现在时机已经过去。

这次投资者维权行动取得全面胜利,可以说是证监会的监管函发挥了重要作用。这一方面是国家证监会对维护投资者利益的重视,但另外还提醒广大投资者自觉进行维权行动不仅有利于自身利益的维护,还有利于证券市场法治化进程的推进。权证持有人维权行动已经尘埃落定,但回想这一过程各方都有不少经验值得汲取。由于权证持有人多为中小投资者,其维权成本较高,特别是在法律不健全的情况下为其维权过程更为艰难,笔者主张应对资本重组过程中权证持有人利益保护问题,应通过法规修改加以规范。

摘自《法治论坛》第13辑

相关思维导图模板

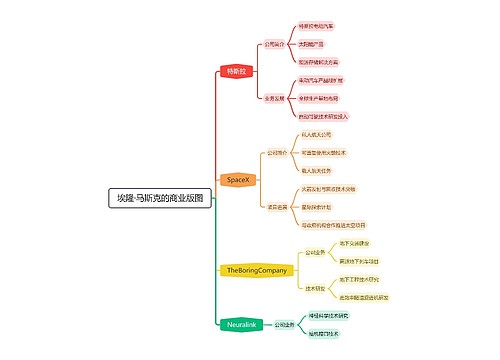

树图思维导图提供 埃隆·马斯克的商业版图 在线思维导图免费制作,点击“编辑”按钮,可对 埃隆·马斯克的商业版图 进行在线思维导图编辑,本思维导图属于思维导图模板主题,文件编号是:7464362ac911e8a334867bb3fc7a2346

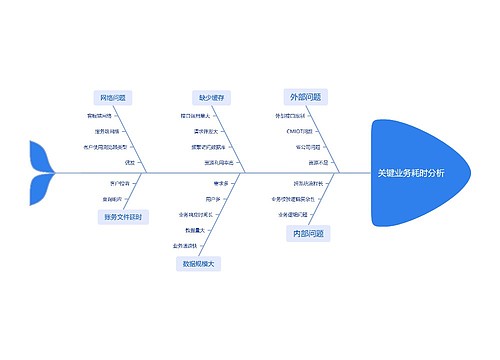

树图思维导图提供 业务查询耗时质量问题 在线思维导图免费制作,点击“编辑”按钮,可对 业务查询耗时质量问题 进行在线思维导图编辑,本思维导图属于思维导图模板主题,文件编号是:b79e68d755ecdc53367789daeec4d579

上海工商

上海工商