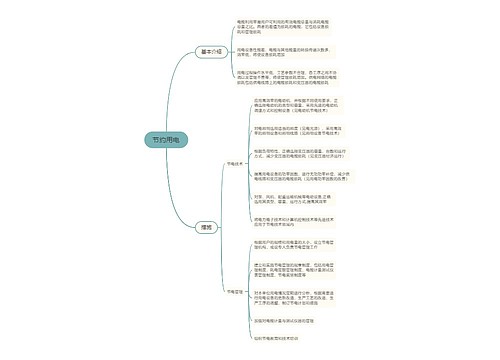

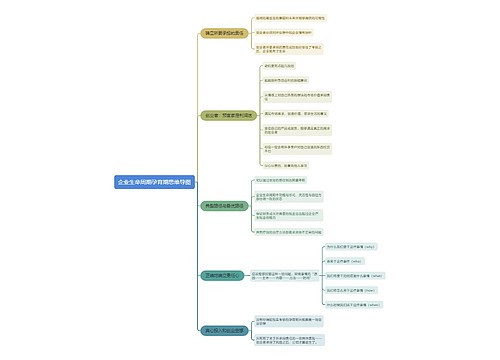

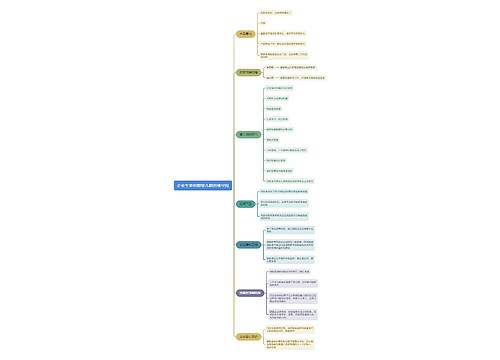

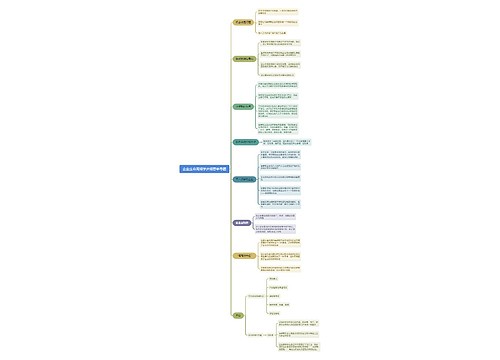

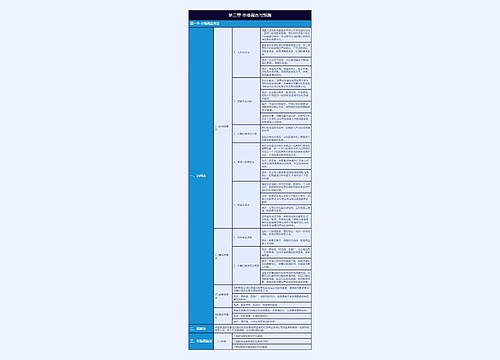

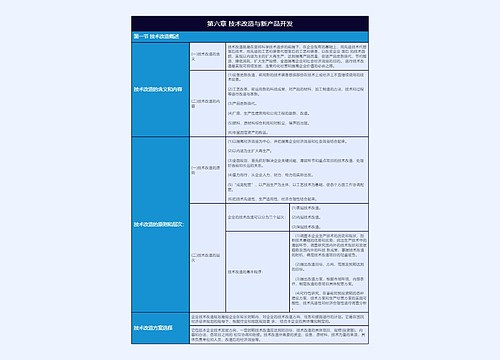

公司债务重组企业所得税怎么处理思维导图

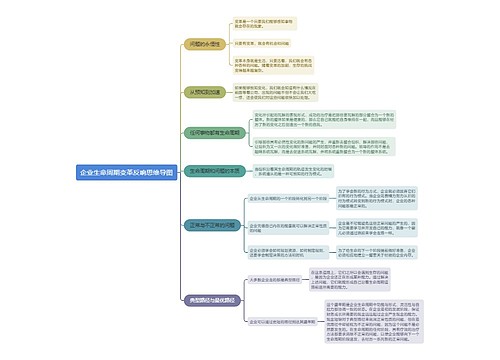

公司债务重组企业所得税怎么处理?企业所得税的处理分为一般税务处理和特殊税务处理,只要不属于特殊税务处理范围的,均按一般税务处理。根据相关规定,以下两类情况属于特殊税务处理:一是具有合理的商业目的,且不以减少、免除或者推迟缴纳税款为主要目的;二是企业重组后的连续12个月内不改变重组资产原来的实质性经营活动。下面由树图网小编在本文为您详细介绍。

树图思维导图提供 公司债务重组企业所得税怎么处理 在线思维导图免费制作,点击“编辑”按钮,可对 公司债务重组企业所得税怎么处理 进行在线思维导图编辑,本思维导图属于思维导图模板主题,文件编号是:4c365bd632997eb1153e2fa706c0a030

思维导图大纲

公司债务重组企业所得税怎么处理思维导图模板大纲

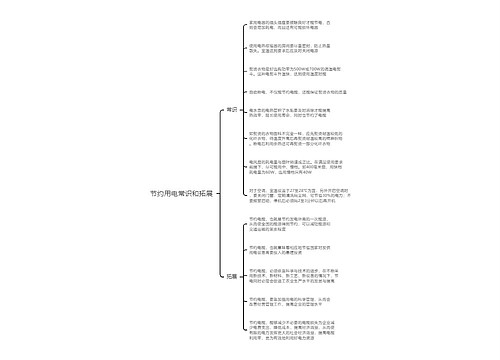

所得税的具体处理方法如下:

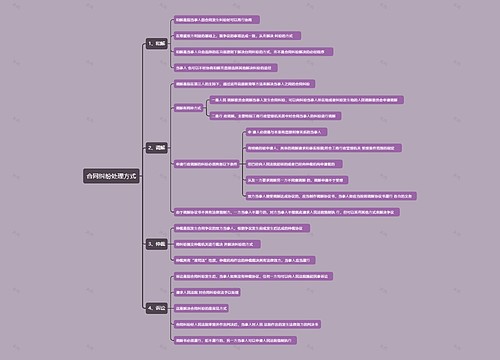

(一)一般税务处理方法

以非货币资产清偿债务,应当分解为转让相关非货币性资产、按非货币性资产公允价值清偿债务两项业务,确认相关资产的所得或损失。

发生债权转股权的,应当分解为债务清偿和股权投资两项业务,确认有关债务清偿所得或损失。

债务人应当按照支付的债务清偿额低于债务计税基础的差额,确认债务重组所得;债权人应当按照收到的债务清偿额低于债券计税基础的差额,确认债务重组损失。

(二)特殊税务处理方法

企业债务重组确认的应纳税所得额占该企业当年应纳税所得额50%以上,可以在5个纳税年度的期间内,均匀计入各年度的应纳税所得额。

企业发生债权转股权业务,对债务清偿和股权投资两项业务暂不确认有关债务清偿所得或损失,股权投资的计税基础以原债权的计税基础确定。企业的其他相关所得税事项保持不变。

交易中股权支付暂不确认有关资产的转让所得或损失的,其非股权支付仍应在交易当期确认相应的资产转让所得或损失,并调整相应资产的计税基础。

非股权支付对应的资产转让所得或损失=(被转让资产的公允价值-被转让资产的计税基)*(非股权支付金额/被转让资产的公允价值)

相关知识介绍:

企业债务重组土地增值税的处理:

当遇到以房地产抵债的情形时,根据国税发[2009]91号第19条第1款中的规定——“房地产开发企业将开发产品用于职工福利、奖励、对外投资、分配给股东或投资人、抵偿债务、换取其他单位和个人的非货币性资产等,发生所有权转移时应视同销售房地产”,故应征收土地增值税。其收入按下列方法和顺序确认:一是按本企业在同一地区、同一年度销售的同类房地产的平均价格确定;二是由主管税务机关参照当地当年、同类房地产的市场价格或评估价值确定。

(责任编辑:六六)

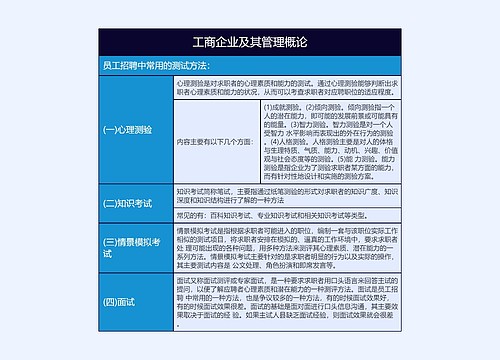

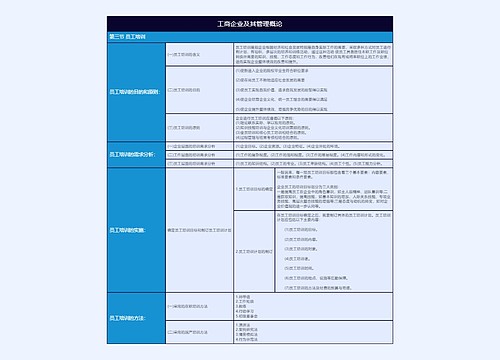

上海工商

上海工商