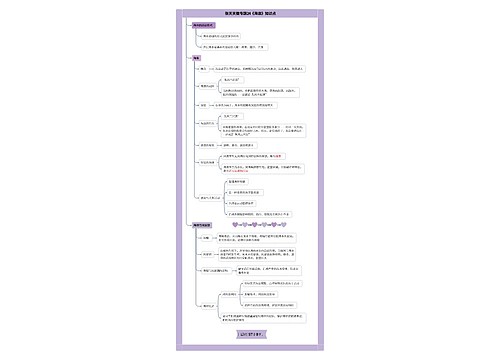

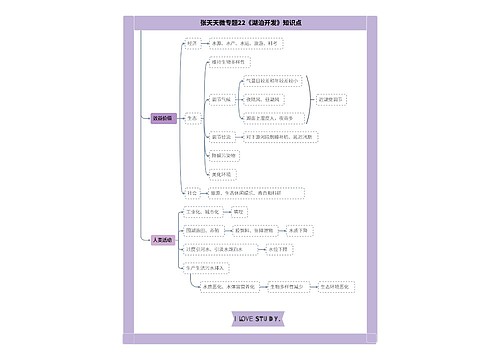

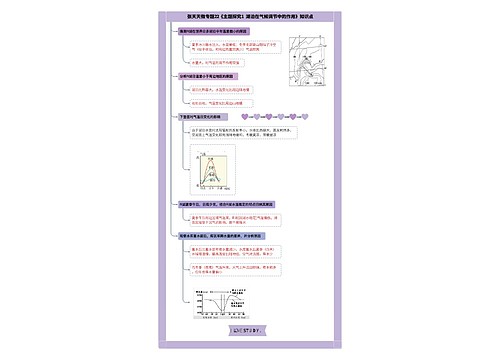

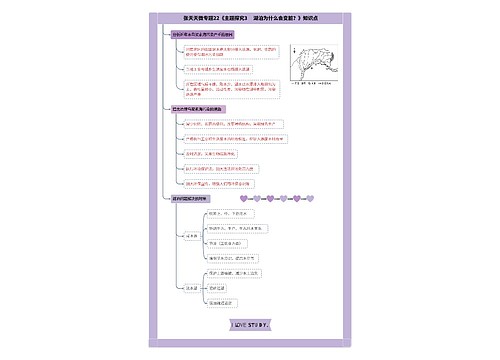

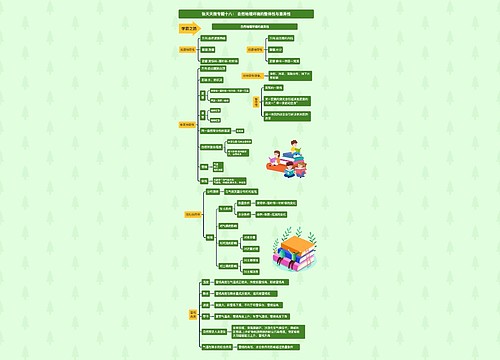

析外资企业上市的路径及其影响思维导图

日前,外经贸部和中国证监会联合发布的《关于上市公司涉及外商投资有关问题的若干意见》规定,允许外资企业发行A、B股。该项政策的出台,充分表明我国在加入WTO之后证券市场将坚定不移的走国际化发展道路,不仅仅给国内券商带来崭新的商业机会,并将对中国证券市场上市公司的整体质量提高以及二级市场投资者投资行为产生重大影响,对我国资本市场发展来说具有重要的意义。

树图思维导图提供 析外资企业上市的路径及其影响 在线思维导图免费制作,点击“编辑”按钮,可对 析外资企业上市的路径及其影响 进行在线思维导图编辑,本思维导图属于思维导图模板主题,文件编号是:8b2acf40d4de1edc09c81852d1febf5b

思维导图大纲

析外资企业上市的路径及其影响思维导图模板大纲

外企介入国内证券市场回顾

根据2000年修订的《中华人民共和国外资企业法》,外资企业是指“外国投资者经中国政府批准,在中国境内投资举办的企业”,包括中外合资、中外合作、外商独资等。

(一)外资企业介入国内证券市场的主要方式

外资企业介入国内股市始于1992年前后,至今年上半年共有71家上市公司拥有外资法人股,其介入方式主要有直接上市和并购方式两种。

可以看出,外企作为股份公司上市时的发起人直接上市是外资介入国内股市的最主要途径。在66家直接上市的外资企业中,除闽灿坤B和深大通A由外商独资企业改制而成外,其余都是中外合资企业,外资持股比例在20%到30%之间,真正由外资控股的外资企业很难直接上市。

外资企业采取并购方式介入国内证券市场有三种具体的形势:一是股权协议转让,如PT北旅与日本五十铃;二是定向增发B股,如江铃汽车与美国福特; 三是合资方式,如米其林与轮胎橡胶的合资,再通过合资公司反向收购上市。但股权协议转让与合资方式受制于1995年9月国务院办公厅转发“关于暂停将上市公司国有股和法人股转让给外商请示”的通知,根据此通知的规定,外资企业从此不得收购国有股权。

(二)外资企业上市的政策沿革

允许外企上市的相关法律法规和政策经历一个演变过程。主要以1995年为分水岭,分为两个阶段:

第一阶段为1995年之前为基础性立法阶段。在这个阶段内,在国家积极利用外资的政策导向下,除吸引FDI外,国家开始加强外资上市的相关基础性立法工作,如1986年颁布实施的《中华人民共和国外资企业法》、1994年7月生效的《中华人民共和国公司法》。但在1995年,由于国内经济进入调整期以及股权协议方式的滥用,导致国家叫停了这种方式。

第二阶段为1995年后鼓励外资企业上市。2000年中国证监会取消了上市额度的限制,2001年5月外经贸部发出《关于外商投资股份公司有关问题的通知》,对于规范外商投资股份公司的发行、上市有一定的规定。尤其2001年11月《关于上市公司涉及外商投资有关问题的若干意见》的颁布,对于规范外商投资股份公司在境内外发行上市有明确规定,外资企业上市的外部政策环境已经比较成熟而且条件趋于宽松。外企上市对我国证券市场的影响外资企业上市作为资本市场的一次重大飞跃,必将对券商投行业务、上市公司结构以及证券市场本身产生重大影响。

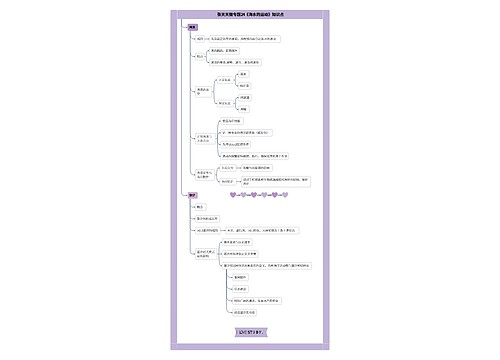

(一)国内券商:面临巨大的投行业务机会

目前在中国投资的外商企业近40万家,如此庞大的外资企业群体将为券商投行业务带来难得的业务机遇。

第一、为券商提供更多的项目资源和承销业务。根据外资企业直接上市的两种方式,目前券商的业务重点是帮助现有的中外合资企业改制上市,并为外商独资企业通过改制、合资以中外合资企业形式上市。其中包括寻找战略伙伴、战略合并的财务安排、股份制改造、上市辅导以及发行承销等大量投行业务。

第二、扩大券商的并购重组业务机会。从国外券商发展经验看,并购业务成为券商稳定的收入来源。如美林证券1999年并购收入占其投行收入的36.3%,并且利润率远高于其他业务。因此,入世后,随着外资的大量涌入,券商将面临前所未有的并购业务机会。券商应改变以往关注绩差、亏损、小盘公司的做法,重点关注行业龙头公司、国有资产退出公司、与外资建立战略关系的上市公司以及有外资法人股的B股、H股公司。同时完善后续服务,提供相关的管理咨询服务,以整合企业资源。

第三、CDR上市的业务机会。CDR作为一种金融产品创新,为券商提供新的交易品种和研究对象。国内券商可接受投资者委托以人民币买卖CDR,并提供投资咨询和建议。

但是,外资企业上市对我国券商来说除机遇以外也意味着重大的挑战。外资企业在国内证券市场上市,选择合适的投资银行做承销商是重要的一环。习惯于承销国有企业上市公司的国内券商将面临业务创新等多方面的挑战,必须通过与外资合作提升投行业务素质,如积极探讨“在线投资银行”、混合招股定价模式等业务创新,以扩大对外资企业尤其是中外合资企业的承销能力。

(二)上市公司与行业:优化上市公司结构并促进产业整合

目前我国的上市公司大部分是由国有企业改组改制而来,存在着诸如股权结构不合理、法人治理结构不完善等缺陷,企业缺乏核心竞争力。而外资企业上市将使国内上市公司结构得到优化,并将为国内现有上市公司提供学习和示范效应。同时,资本市场的竞争效应会使国内上市公司面临压力,尤其是优胜劣汰的竞争机制有利于外资企业通过资本市场进行产业整合,从而带动我国资本资源配置和整个产业结构的逐步优化。从我国的政策环境及目前已有的一些产业整合的案例来分析,未来一阶段产业整合的对象主要是:

行业龙头企业:跨国公司在进入中国开展行业整合之际,通常都会选择有较大规模的、有良好的品牌、销售网络、生产技术的企业,因而通常国内各行业的龙头企业可能成为国际企业参与国内整合的并购或合资目标。如格林柯尔收购科龙、美国航空LDC公司控股海南航空等,具体(见表2)。

股权结构分散的企业:为获取跨国直接投资的所有权-内部化优势,跨国公司在收购当地企业的过程中倾向于掌握公司的控制权,因此在收购国内企业时,在许多其他条件都相近的背景下,跨国公司通常会偏好股权结构分散、治理结构规范的公司。从股权结构来看,民营企业,同时发行A股、B股,股权结构分散,公司治理结构规范,将成为外资并购的首选目标。

已与外资建立合资或战略合作关系的企业:鉴于中国市场的特殊性和复杂性,外资在进入中国市场的时候,往往不会采取一步到位的作法,而倾向于采用先观望、后试探、再跟进的做法。因此,在允许外资并购的条件下,基于获取充分的信息、进行完全尽职调查的角度考虑,外资会首先选择那些已经与之建立了合资企业、或良好战略合作关系的上市公司为收购目标,如熊猫电子、东方通信、海南航空等等。

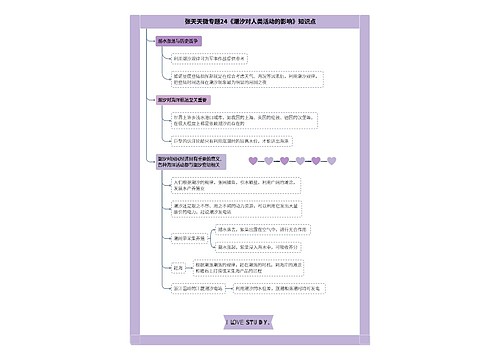

(三)投资者:增加市场投资品种,改变投资策略

近几年来,外资企业和民营企业参股上市公司的实践证明,这类新型公司上市不仅增加了市场投资品种,而且可以形成新的投资热点,活跃市场交易,为投资者带来丰厚的投资收益。外资企业在国内上市无疑将为投资者增加一个全新的交易投资品种及投资渠道。与国有控股上市公司相比,外资企业具有产权明晰、经营管理规范、技术先进、注重回报股东等方面的优势,因此它对投资者的吸引力将是不言而喻的,必将成为市场追捧对象,促进股市交易的活跃。针对以上新的投资品种和热点,我们将相应的投资策略概括为三点:

第一,研究外资动向不放松。尽管大量外资不会在中国入世后的前几年就进入中国证券市场来影响市场行情演变,但外资公司的上市、中外合资证券经营机构的出现无疑会加深外资对国内证券市场的影响力。外资的实力和专业水准会提升其投资目标的市场形象,因此投资者可以借此来把握市场运作的潮流。

第二,行业配置是短期看概念、长期看发展。入世的初期,纺织、港口等入世直接受惠企业会因此而得到更多投资者的关注。但从中国经济的长期发展趋势和国际竞争的比较优势来分析,那些真正依托国内市场并具有巨大发展空间的行业会因为得到内外资共同的参与而受惠。如通信行业会因为国内需求的快速增长而受益。同时外资快速进入中国市场的捷径就是并购国内的上市公司。因此那些具有并购价值(股权结构简单、具有地域优势、业务协作能力突出等特点)的上市公司应该给予重点关注。

(四)证券市场:进一步矫正市场功能定位,加快国际化进程

相关思维导图模板

树图思维导图提供 一、研究内容 在线思维导图免费制作,点击“编辑”按钮,可对 一、研究内容 进行在线思维导图编辑,本思维导图属于思维导图模板主题,文件编号是:4f21797dd3e8b08f1951dfc24e7be94f

树图思维导图提供 904名中国成年人第三磨牙相关知识、态度、行为和病史的横断面调查 在线思维导图免费制作,点击“编辑”按钮,可对 904名中国成年人第三磨牙相关知识、态度、行为和病史的横断面调查 进行在线思维导图编辑,本思维导图属于思维导图模板主题,文件编号是:10b9a8a2dd2fb4593f8130ef16c320fc

上海工商

上海工商