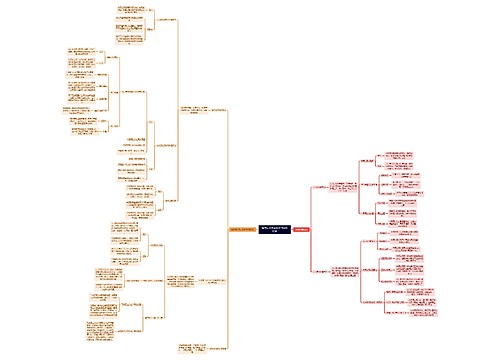

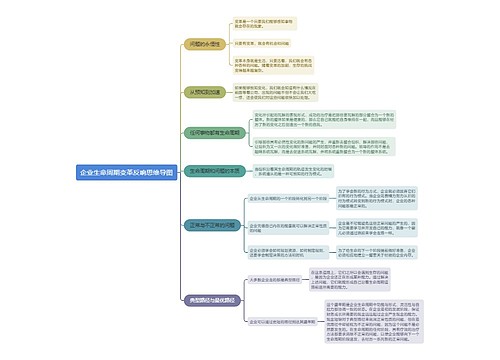

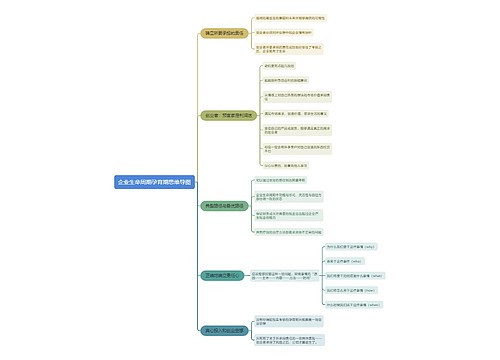

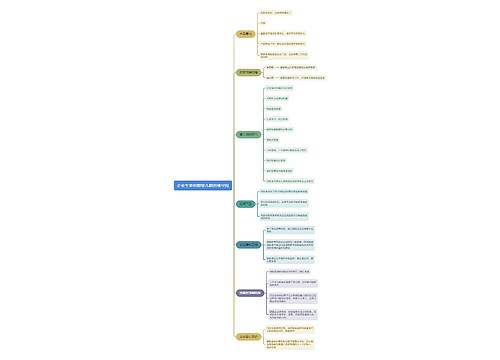

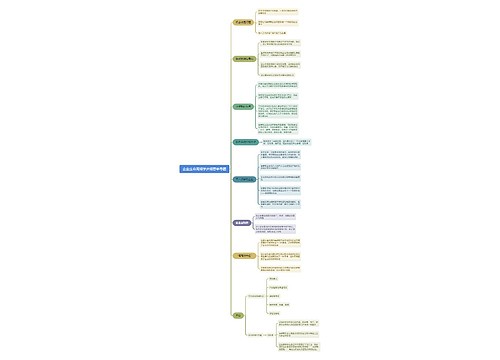

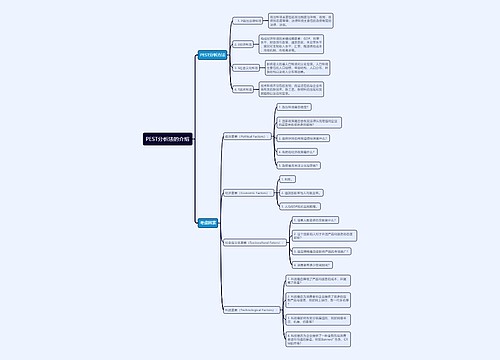

企业并购资产收购双方如何纳税思维导图

企业并购资产收购双方如何纳税?资产收购涉及两个独立主体:收购资产的企业(购买方)和转让资产的企业(转让方)。资产收购双方在税务处理上涉及多个税种,企业必须弄清税法相关规定并尽量利用好优惠政策,以减少不必要的税款支出。下面由树图网小编在本文整理介绍。

树图思维导图提供 企业并购资产收购双方如何纳税 在线思维导图免费制作,点击“编辑”按钮,可对 企业并购资产收购双方如何纳税 进行在线思维导图编辑,本思维导图属于思维导图模板主题,文件编号是:672de7cd5c7c26dd503a078bdd50761e

思维导图大纲

企业并购资产收购双方如何纳税思维导图模板大纲

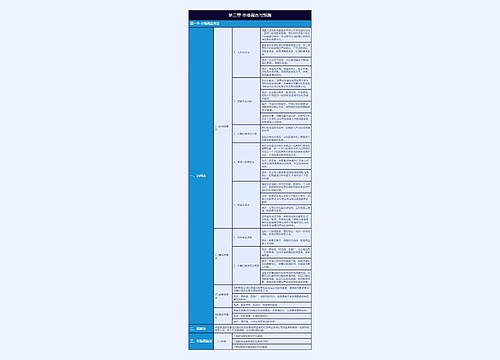

(一)企业所得税

根据《财政部、国家税务总局关于企业重组业务企业所得税处理若干问题的通知》(财税〔2009〕59号)和《企业重组业务企业所得税管理办法》(国家税务总局公告2010年第4号)的规定,资产收购应区分一般性税务处理和特殊性税务处理。

在一般性税务处理中,转让方应确认股权、资产转让所得或损失。收购方取得股权或资产的计税基础应以公允价值为基础确定。实践中,大多以资产评估机构出具的资产评估结果作为依据。

资产收购满足以下条件的,适用特殊性税务处理规定:

(1)具有合理的商业目的、且不以减少、免除或者推迟缴纳税款为主要目的;

(2)资产收购中受让企业收购的资产不低于转让企业全部资产的75%;

(3)企业重组后的连续12个月内不改变重组资产原来的实质性经营活动;

(4)受让企业在该资产收购发生时的股权支付金额不低于其交易支付总额的85%;

(5)企业重组中取得股权支付的原主要股东,在重组后连续12个月内,不得转让所取得的股权。

作特殊性税务处理时,转让企业取得受让企业股权的计税基础以被转让资产的原有计税基础确定;受让企业取得转让企业资产的计税基础,以被转让资产的原有计税基础确定。

也就是说,转让企业取得的股权支付部分暂时不确认转让所得或损失,但交易总额中的非股权支付额仍要计算转让所得或损失。

(二)增值税

对转让方来说,增值税暂行条例第一条规定,在中华人民共和国境内销售货物或者提供加工、修理修配劳务以及进口货物的单位和个人,为增值税的纳税义务人。增值税暂行条例实施细则第二条规定,增值税暂行条例第一条所称货物,是指有形资产。

因此,在资产收购中,转让方将存货、固定资产转让给受让方,无论换取受让方货币资产或非货币性资产,都要视同销售货物的行为,计算缴纳增值税,转让方向受让方开具增值税发票。

对受让方来说,如果转让方转让资产时,换取受让方的支付对价形式是非货币性资产,则受让方对该非货币性资产中涉及的存货、固定资产,也要视同销售货物的行为,计算缴纳增值税。

(三)营业税

按照营业税暂行条例的规定,在资产收购中转让方将无形资产、不动产转让给受让方,无论换取受让方货币资产或非货币性资产,要计算缴纳营业税。如果转让方转让资产时,换取受让方的支付对价形式是非货币性资产,则受让方对该非货币性资产中涉及的无形资产、不动产,也要视为转让而缴纳营业税。

资产收购营业税也涉及特殊事项,按《国家税务总局关于纳税人资产重组有关营业税问题的公告》(国家税务总局公告2011年第51号)规定,将全部或部分实物资产以及相关联的债权、债务和劳动力一并转让给其他单位和个人的行为,不属于营业税征收范围,其中涉及的不动产、土地使用权转让,不应征收营业税。

引用法条

[1]《企业重组业务企业所得税管理办法》 第一条

[2]《企业重组业务企业所得税管理办法》 第二条

相关思维导图模板

树图思维导图提供 如何从大历史观学习中国历史 在线思维导图免费制作,点击“编辑”按钮,可对 如何从大历史观学习中国历史 进行在线思维导图编辑,本思维导图属于思维导图模板主题,文件编号是:5a22832470b2860422e8670dd763724d

树图思维导图提供 数学如何解决问题? 在线思维导图免费制作,点击“编辑”按钮,可对 数学如何解决问题? 进行在线思维导图编辑,本思维导图属于思维导图模板主题,文件编号是:1b17bf503628837a34235fb7a84f5863

上海工商

上海工商