资产的税务处理思维导图

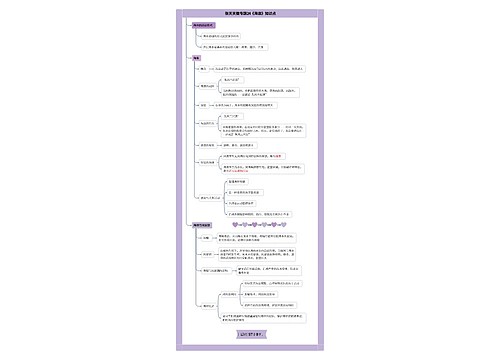

资产的税务处理

树图思维导图提供 资产的税务处理 在线思维导图免费制作,点击“编辑”按钮,可对 资产的税务处理 进行在线思维导图编辑,本思维导图属于思维导图模板主题,文件编号是:4cb6f6f5c1f22fdf446ea2d7b9dd92dd

思维导图大纲

资产的税务处理思维导图模板大纲

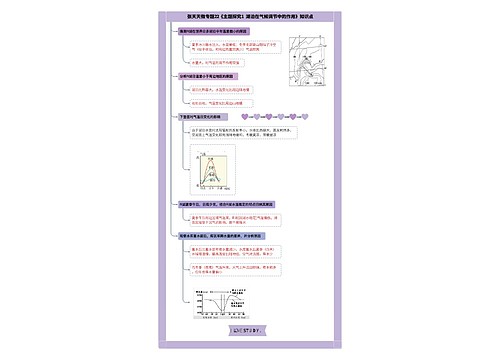

一、固定资产税务处理

(一)固定资产折旧范围(注意多选题) 1.应当提取折旧的固定资产 2.不得提取折旧的固定资产

(二)固定资产折旧依据和方法: 1.依据:从投入使用的次月起计提折旧,停止使用的从当月停止计提折旧。即:本月增加的固定资产本月不提折旧,下月开始提;本月减少的固定资产本月照提折旧,下月不提。 2.折旧方法:原则上用直线法:年折旧额=原值×(1-残值比例)÷使用年限月折旧额=年折旧额÷12

(三)固定资产修理与改良支出: 1.修理支出:发生当期一次扣除 2.改良支出--资本性支出确定条件(1)发生的修理支出达到固定资产原值的20%以上(2)经修理后有关资产的经济寿命延长2年以上(3)经修理后固定资产被用于新的或不同的用途

(四)加速折旧范围及方法

二、无形资产的税务处理

(一)摊销方法:直线法(二)摊销时间注意第3条:……不得少于10年

三、递延资产的税务处理

(一)开办费从开始生产经营月份的次月起,不短于5年内分期摊销

四、成本计价方法与存货计价管理

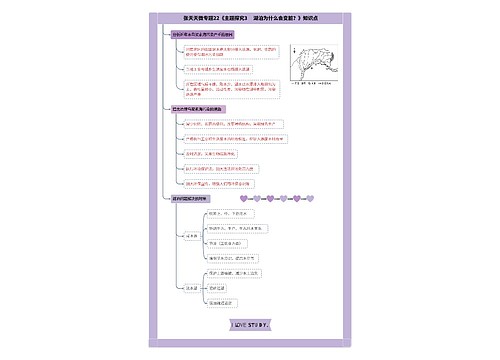

股权投资业务的税务处理

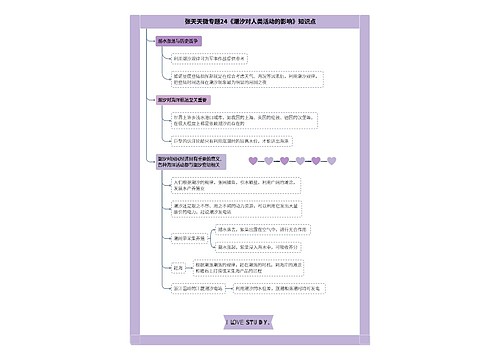

一、企业股权投资所得的税务处理

(一)含义

股权投资所得是指企业通过股权投资从被投资企业所得税后累计未分配利润和累计盈余公积金中分配取得的股息性质的投资收益。 1.范围:(1)税法:被投资方税后累计留存收益,包括以前年度滚存的留存收益;(2)会计:股息性所得仅限于被投资方在接受投资以后产生的累计净利润分配额。 2.补税:凡投资方企业适用的所得税税率高于被投资企业适用的所得税税率的,除国家税收法规规定的定期减税、免税优惠以外,其取得的投资所得应按规定还原为税前收益后,并入投资企业的应纳税所得额,依法补缴企业所得税。应补税额=分回利润÷(1-被投资方税率)×(投资方税率-被投资方税率)

(二)股权投资所得的形式

包括被投资企业分配给投资方企业的全部货币性资产和非货币性资产(包括被投资企业为投资方企业支付的与本身经营无关的任何费用),应全部视为被投资企业对投资方企业的分配支付额。

(三)股权投资所得的确认时间

除另有规定者外,不论企业会计账务中对投资采取何种方法核算,被投资企业会计账务上实际做利润分配处理(包括以盈余公积和未分配利润转增资本)时,投资方企业应确认投资所得的实现。

(四)股权投资所得的计量

企业从被投资企业分配取得的非货币性资产,除股票外,均应按有关资产的公允价值确定投资所得。企业取得的股票,按股票票面价值确定投资所得。企业股权投资所得的账务处理,要点归纳如下:

股权投资所得 内容 1.含义 股息性所得(存在地区税率差,一般要补税) 2.形式 货币和非货币资产 3.确认时间 被投资方会计上作利润分配处理时 4.计量 非货币资产(除股票)按公允价值;股票:按面值

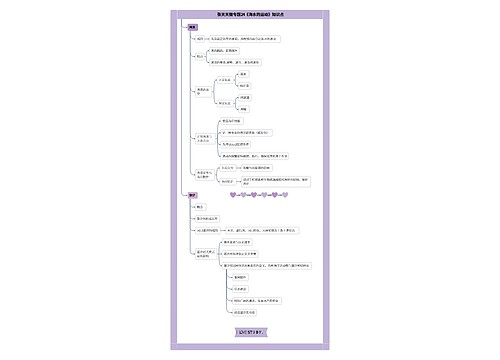

二、企业股权投资转让所得和损失的所得税处理

(一)含义

企业股权投资转让所得或损失是指企业因收回、转让或清算处置股权投资的收入减除股权投资成本后的余额。企业股权投资转让所得应并入企业的应纳税所得,依法缴纳企业所得税。 被投资企业对投资方的分配支付额,其来源于被投资单位累计未分配利润和累计盈余公积的部分,视为股息性质所得,按股息所得的规定计算企业所得税;对超过被投资企业的累计未分配利润和累计盈余公积金的部分,低于投资方的投资成本的,视为投资回收,应冲减投资成本;超过投资成本的部分,视为投资方企业的股权转让所得,应并入企业的应纳税所得,依法缴纳企业所得税。

(二)股权投资损失,可以在税前扣除,但每一纳税年度扣除的股权投资损失,不得超过当年实现的股权投资收益和投资转让所得,超过部分可无限期向以后纳税年度结转扣除。 --股权投资损失可以弥补,但只能从以后的投资收益中弥补,不能冲减生产经营所得

(三)被投资企业发生的经营亏损,由被投资企业按规定结转弥补;投资方企业不得调整减低其投资成本,也不得确认投资损失。

(四)企业股权转让有关所得税的税收政策

1.企业在一般的股权(包括转让股票或者股份)买卖中,股权转让人应该分享的被投资方累计未分配利润或者累计盈余公积应确认为股权转让所得,不得确认为股息性质的所得。 2.企业进行清算或转让全资子公司以及持股95%以上的企业时,投资方应分享的被投资方累计未分配利润和累计盈余公积应确认为投资方股息性质的所得。为避免对税后利润重复征税,影响企业改组活动,在计算投资方的股权转让所得时,允许从转让收入中减除上述股息性质的所得。 3.企业清算或转让子公司(或独立核算的分公司)的全部股权时,被清算或被转让企业应按过去已冲销并调增应纳税所得的坏账准备等各项资产减值准备的数额,相应调减应纳税所得,增加未分配利润,转让人(或投资方)按享有的权益份额确认为股息性质的所得

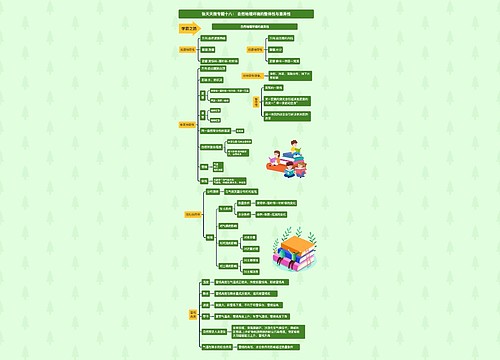

三、企业以部分非货币性资产投资的所得税处理

(一)企业以经营活动的部分非货币性资产对外投资,包括股份公司的法人股东以其经营活动的部分非货币性资产向股份公司配购股票,应在投资交易发生时,将其分解为按公允价值销售有关非货币性资产和投资两项经济业务进行所得税处理,并按规定计算确认资产转让所得或损失。

四、企业整体资产转让的所得税处理

(一)一般规定原则上应在交易发生时,将其分解为按公允价值销售全部资产和进行投资两项经济业务进行所得税处理,并按规定计算确认资产转让所得或损失。

(二)特殊情况接受企业"非股权支付额"不高于所支付的股权的票面价值(或股本的账面价值)20%的,经税务机关审核确认,转让企业可暂不计算确认资产转让所得或损失。此时,对双方的资产计价要求是: 1.转让企业取得接受企业的股权的成本,应以其原持有的资产的账面净值为基础确定,不得以经评估确认的价值为基础确定。 2.接受企业接受转让企业的资产的成本,须以其在转让企业原账面净值为基础结转确定,不得按经评估确认的价值调整。

五、企业整体资产置换的所得税处理

(一)一般规定原则上应在交易发生时,将其分解为按公允价值销售全部资产和按公允价值购买另一方全部资产的经济业务进行所得税处理,并按规定计算确认资产转让所得或损失。

(二)特殊情况如果整体资产置换交易中,作为资产置换交易补价(双方全部资产公允价值的差额)的货币性资产占换入总资产公允价值不高于25%的,经税务机关审核确认,资产置换双方企业均不确认资产转让的所得或损失。资产计价要求:交易双方换入资产的成本应以换出资产原账面净值为基础确定。

相关思维导图模板

树图思维导图提供 904名中国成年人第三磨牙相关知识、态度、行为和病史的横断面调查 在线思维导图免费制作,点击“编辑”按钮,可对 904名中国成年人第三磨牙相关知识、态度、行为和病史的横断面调查 进行在线思维导图编辑,本思维导图属于思维导图模板主题,文件编号是:10b9a8a2dd2fb4593f8130ef16c320fc

树图思维导图提供 9.战斗的基督教 在线思维导图免费制作,点击“编辑”按钮,可对 9.战斗的基督教 进行在线思维导图编辑,本思维导图属于思维导图模板主题,文件编号是:33d168acd0cd9f767f809c7a5df86e3a

上海工商

上海工商