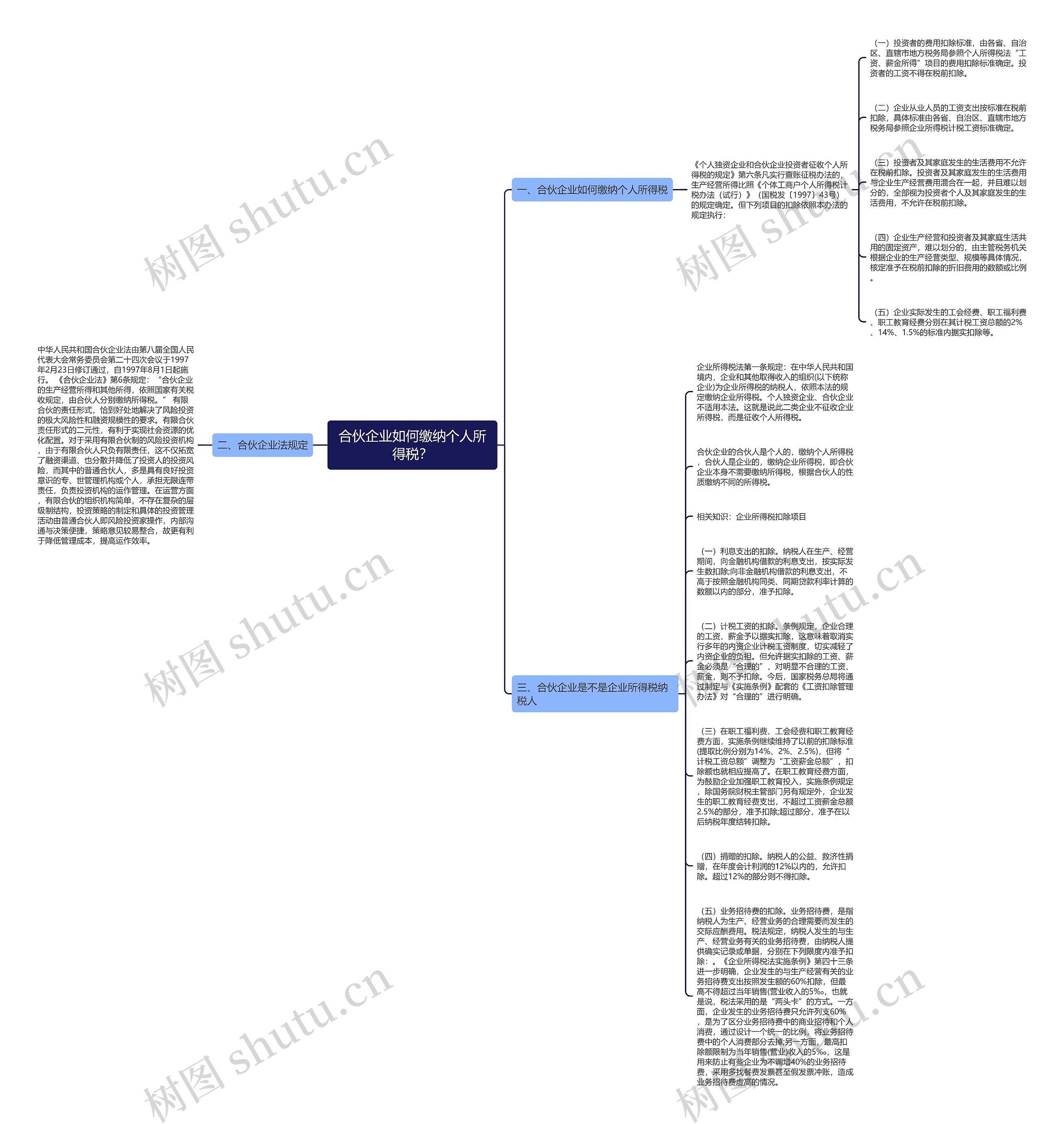

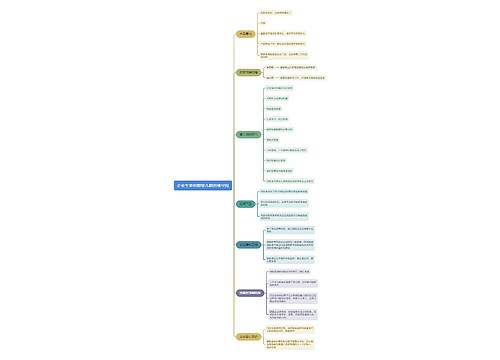

合伙企业如何缴纳个人所得税?思维导图

在现实生活中,我们都知道当达到一定标准的时候,是需要对个人的所得税进行交纳的。那么合伙企业如何缴纳个人所得税?为了帮助大家更好的了解相关的法律知识,树图网小编整理了相关的内容,我们一起来了解一下吧。

树图思维导图提供 合伙企业如何缴纳个人所得税? 在线思维导图免费制作,点击“编辑”按钮,可对 合伙企业如何缴纳个人所得税? 进行在线思维导图编辑,本思维导图属于思维导图模板主题,文件编号是:8f1d71118ece9da1b27ffb031f27a7ac

思维导图大纲

合伙企业如何缴纳个人所得税?思维导图模板大纲

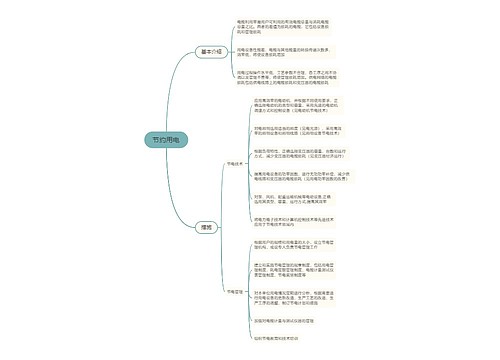

一、合伙企业如何缴纳个人所得税

《个人独资企业和合伙企业投资者征收个人所得税的规定》第六条凡实行查账征税办法的,生产经营所得比照《个体工商户个人所得税计税办法(试行)》(国税发〔1997〕43号)的规定确定。但下列项目的扣除依照本办法的规定执行:

(一)投资者的费用扣除标准,由各省、自治区、直辖市地方税务局参照个人所得税法“工资、薪金所得”项目的费用扣除标准确定。投资者的工资不得在税前扣除。

(二)企业从业人员的工资支出按标准在税前扣除,具体标准由各省、自治区、直辖市地方税务局参照企业所得税计税工资标准确定。

(三)投资者及其家庭发生的生活费用不允许在税前扣除。投资者及其家庭发生的生活费用与企业生产经营费用混合在一起,并且难以划分的,全部视为投资者个人及其家庭发生的生活费用,不允许在税前扣除。

(四)企业生产经营和投资者及其家庭生活共用的固定资产,难以划分的,由主管税务机关根据企业的生产经营类型、规模等具体情况,核定准予在税前扣除的折旧费用的数额或比例。

(五)企业实际发生的工会经费、职工福利费、职工教育经费分别在其计税工资总额的2%、14%、1.5%的标准内据实扣除等。

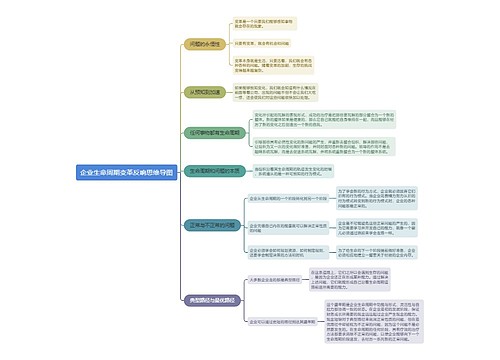

二、合伙企业法规定

中华人民共和国合伙企业法由第八届全国人民代表大会常务委员会第二十四次会议于1997年2月23日修订通过,自1997年8月1日起施行。 《合伙企业法》第6条规定:“合伙企业的生产经营所得和其他所得,依照国家有关税收规定,由合伙人分别缴纳所得税。” 有限合伙的责任形式,恰到好处地解决了风险投资的极大风险性和融资规模性的要求。有限合伙责任形式的二元性,有利于实现社会资源的优化配置。对于采用有限合伙制的风险投资机构,由于有限合伙人只负有限责任,这不仅拓宽了融资渠道、也分散并降低了投资人的投资风险,而其中的普通合伙人,多是具有良好投资意识的专、世管理机构或个人,承担无限连带责任,负责投资机构的运作管理。在运营方面,有限合伙的组织机构简单,不存在复杂的层级制结构,投资策略的制定和具体的投资管理活动由普通合伙人即风险投资家操作,内部沟通与决策便捷,策略意见较易整合,故更有利于降低管理成本,提高运作效率。

三、合伙企业是不是企业所得税纳税人

企业所得税法第一条规定:在中华人民共和国境内,企业和其他取得收入的组织(以下统称企业)为企业所得税的纳税人,依照本法的规定缴纳企业所得税。个人独资企业、合伙企业不适用本法。这就是说此二类企业不征收企业所得税,而是征收个人所得税。

合伙企业的合伙人是个人的,缴纳个人所得税,合伙人是企业的,缴纳企业所得税,即合伙企业本身不需要缴纳所得税,根据合伙人的性质缴纳不同的所得税。

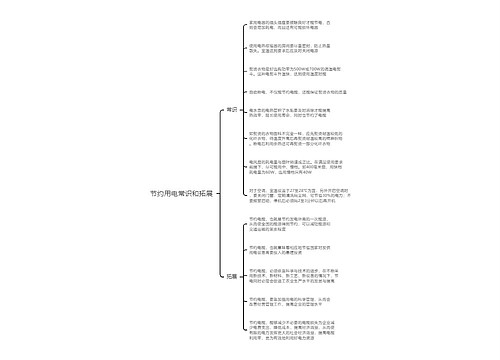

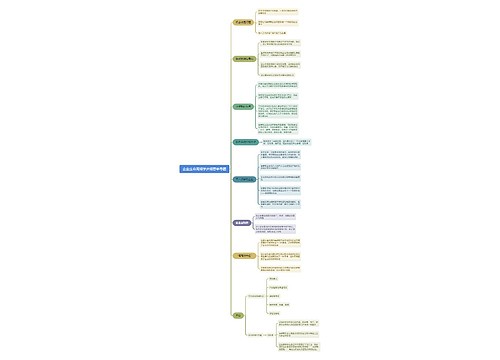

相关知识:企业所得税扣除项目

(一)利息支出的扣除。纳税人在生产、经营期间,向金融机构借款的利息支出,按实际发生数扣除;向非金融机构借款的利息支出,不高于按照金融机构同类、同期贷款利率计算的数额以内的部分,准予扣除。

(二)计税工资的扣除。条例规定,企业合理的工资、薪金予以据实扣除,这意味着取消实行多年的内资企业计税工资制度,切实减轻了内资企业的负担。但允许据实扣除的工资、薪金必须是“合理的”,对明显不合理的工资、薪金,则不予扣除。今后,国家税务总局将通过制定与《实施条例》配套的《工资扣除管理办法》对“合理的”进行明确。

(三)在职工福利费、工会经费和职工教育经费方面,实施条例继续维持了以前的扣除标准(提取比例分别为14%、2%、2.5%),但将“计税工资总额”调整为“工资薪金总额”,扣除额也就相应提高了。在职工教育经费方面,为鼓励企业加强职工教育投入,实施条例规定,除国务院财税主管部门另有规定外,企业发生的职工教育经费支出,不超过工资薪金总额2.5%的部分,准予扣除;超过部分,准予在以后纳税年度结转扣除。

(四)捐赠的扣除。纳税人的公益、救济性捐赠,在年度会计利润的12%以内的,允许扣除。超过12%的部分则不得扣除。

(五)业务招待费的扣除。业务招待费,是指纳税人为生产、经营业务的合理需要而发生的交际应酬费用。税法规定,纳税人发生的与生产、经营业务有关的业务招待费,由纳税人提供确实记录或单据,分别在下列限度内准予扣除:。《企业所得税法实施条例》第四十三条进一步明确,企业发生的与生产经营有关的业务招待费支出按照发生额的60%扣除,但最高不得超过当年销售(营业收入的5‰,也就是说,税法采用的是“两头卡”的方式。一方面,企业发生的业务招待费只允许列支60%,是为了区分业务招待费中的商业招待和个人消费,通过设计一个统一的比例,将业务招待费中的个人消费部分去掉;另一方面,最高扣除额限制为当年销售(营业)收入的5‰,这是用来防止有些企业为不调增40%的业务招待费,采用多找餐费发票甚至假发票冲账,造成业务招待费虚高的情况。

相关思维导图模板

树图思维导图提供 如何从大历史观学习中国历史 在线思维导图免费制作,点击“编辑”按钮,可对 如何从大历史观学习中国历史 进行在线思维导图编辑,本思维导图属于思维导图模板主题,文件编号是:5a22832470b2860422e8670dd763724d

树图思维导图提供 数学如何解决问题? 在线思维导图免费制作,点击“编辑”按钮,可对 数学如何解决问题? 进行在线思维导图编辑,本思维导图属于思维导图模板主题,文件编号是:1b17bf503628837a34235fb7a84f5863

上海工商

上海工商