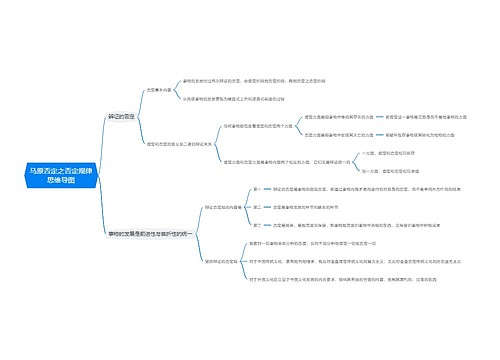

美国救市之后还能做些什么?伯南克可能动用印思维导图

现在这种修复流动性危机和信心危机的策略是错误的。就像已故经济学家托宾说的那样:“货币政策是根绳子,只能拉(快速降热经济)而不能推(快速拯救经济)”

树图思维导图提供 美国救市之后还能做些什么?伯南克可能动用印 在线思维导图免费制作,点击“编辑”按钮,可对 美国救市之后还能做些什么?伯南克可能动用印 进行在线思维导图编辑,本思维导图属于思维导图模板主题,文件编号是:970be5c6dab075ccb991ae533fc949c4

思维导图大纲

美国救市之后还能做些什么?伯南克可能动用印思维导图模板大纲

同那些热衷于“政府埋单哲学”的救市主义者预估相反的是,美国国会刚通过保尔森主导的7000亿美元救市计划,道琼斯指数即以崩溃的方式予以回应。10月6日,道指跌破万点大关,收于9955.5点,惨跌369.9点,盘中最高跌幅接近800点。

美股的崩溃状态也感染了欧洲市场,伦敦股市和法兰克福股市下挫了7%,而巴黎股市下跌了9%。仅仅一周之内,被认为是美国实体经济风向标的道指失去了10%,而标准普尔500指数一周内失去15%的领地。

伯南克可能动用印钞权

美国股灾式的表演,似乎证明了“利好出尽是利空的”技术派导语,也给那些为美国救市举动摇旗呐喊并催促中国如法炮制的人一记尴尬的耳光。他们只好声称“不拯救将更糟”来宽慰和搪塞。

为了解决对流动性枯竭和信贷收缩的忧虑,美联储已经歇斯底里地动用货币政策,包括对贝尔斯通式的注资、对投行的窗口开放和接管、对商业银行的紧急输送流动性、扩展商业银行的贷款规模(周一扩展至9000亿美元,相当于变相降息75个基点),以及对准备金的付息(相当于给银行输钱,准备金账户利息按准备金提存期内的平均目标联邦基金利率减10基点计算)。

接下来,伯南克还会怎么做?我们猜测他可能将动用印钞权来振兴整个商业票据市场。因为银行现在根本不愿意接受企业发的票据。银行怀疑企业未来盈利都将呈现下降趋势——连被视为美国最伟大的企业通用电气都被迫接受极其屈辱的条件才能融到资。

伯南克很可能会采取一种激进的办法来拯救票据市场以及货币市场基金(因为它持有大量的商业票据),即接纳那些高风险资产作为抵押品(比如房贷),并将商业风险进行高强度承担,从而尽力打通正常的经济信用扩展链条。

坦率地说,这可能将是新凯恩斯拯救术失败的重要案例。经历过几十年实践经验发展的新凯恩斯主义拯救术的特征是:快速挽救信心和尽量避免道德风险。这对那种没头脑的“一律政府埋单”拯救术是一个进步,而它对过去的一些小型危机(比如储蓄与贷款协会危机、长期资本管理公司危机)的拯救效果看上去还不错,这使得以研究大萧条著称的伯南克信心满满。

向银行塞入大量的钱、不断提高财政和货币当局承担商业风险的程度,真的可以短时间内克服长期因素积累的爆发式衰退?我们看到,美联储大幅度向金融体系注资的结果,是银行体系内的利率反而不断走高、资金拆借变得更加吝啬、政府给民众退税的钱并没有用于新的消费开支提振经济,而是用于还债(美国第二季度的国民收入财务数据显示退税政策对刺激消费几乎没有作用。80%的退税款都被存入银行或用于还债);疯狂地注入货币如泥牛入海,原本以为商业信用会展开,但却萎靡得令人吃惊。

现在这种修复流动性危机和信心危机的策略是错误的,就像已故经济学家托宾说的那样:“货币政策被冀望太多功效是个笑话,它是根绳子,只能拉(快速降热经济)而不能推(快速拯救经济)。”

美国实体经济神话“褪色”

银行不愿意借出钱,不是银行的问题,而是消费者的问题,用货币政策给银行塞钱是一个看似救急但很滑稽的做法。毫无疑问,如果不惜代价让消费者借钱(即使将融资利率成本压低到一个令人不堪的程度)却是用新债还旧债、辛苦减税的钱也被用来还债、而投资者宁可损失收益也要保住本金、不惜一切代价地扑向低风险市场(例如国债市场),那么这个像“冰冻”一样的机制就非常清楚了,即所谓的“死水效应”(流动性陷阱)。

于是,央行拼命向商业银行塞钱是没有用的,这不是一个技术活可以解决的方案。美国经济不是信心的问题,不仅仅是金融等虚拟经济的问题、而是真的出现问题了。

相关思维导图模板

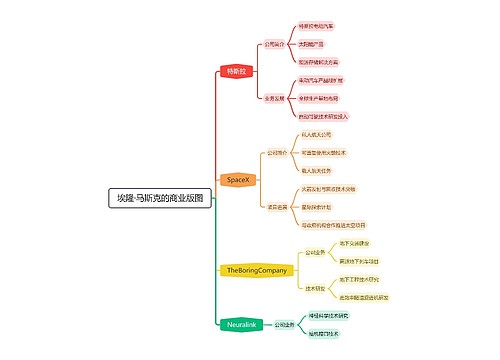

树图思维导图提供 埃隆·马斯克的商业版图 在线思维导图免费制作,点击“编辑”按钮,可对 埃隆·马斯克的商业版图 进行在线思维导图编辑,本思维导图属于思维导图模板主题,文件编号是:7464362ac911e8a334867bb3fc7a2346

树图思维导图提供 影子还可以怎么玩 在线思维导图免费制作,点击“编辑”按钮,可对 影子还可以怎么玩 进行在线思维导图编辑,本思维导图属于思维导图模板主题,文件编号是:4d614e09bfb803c46b43c88c3b44bc79

上海工商

上海工商