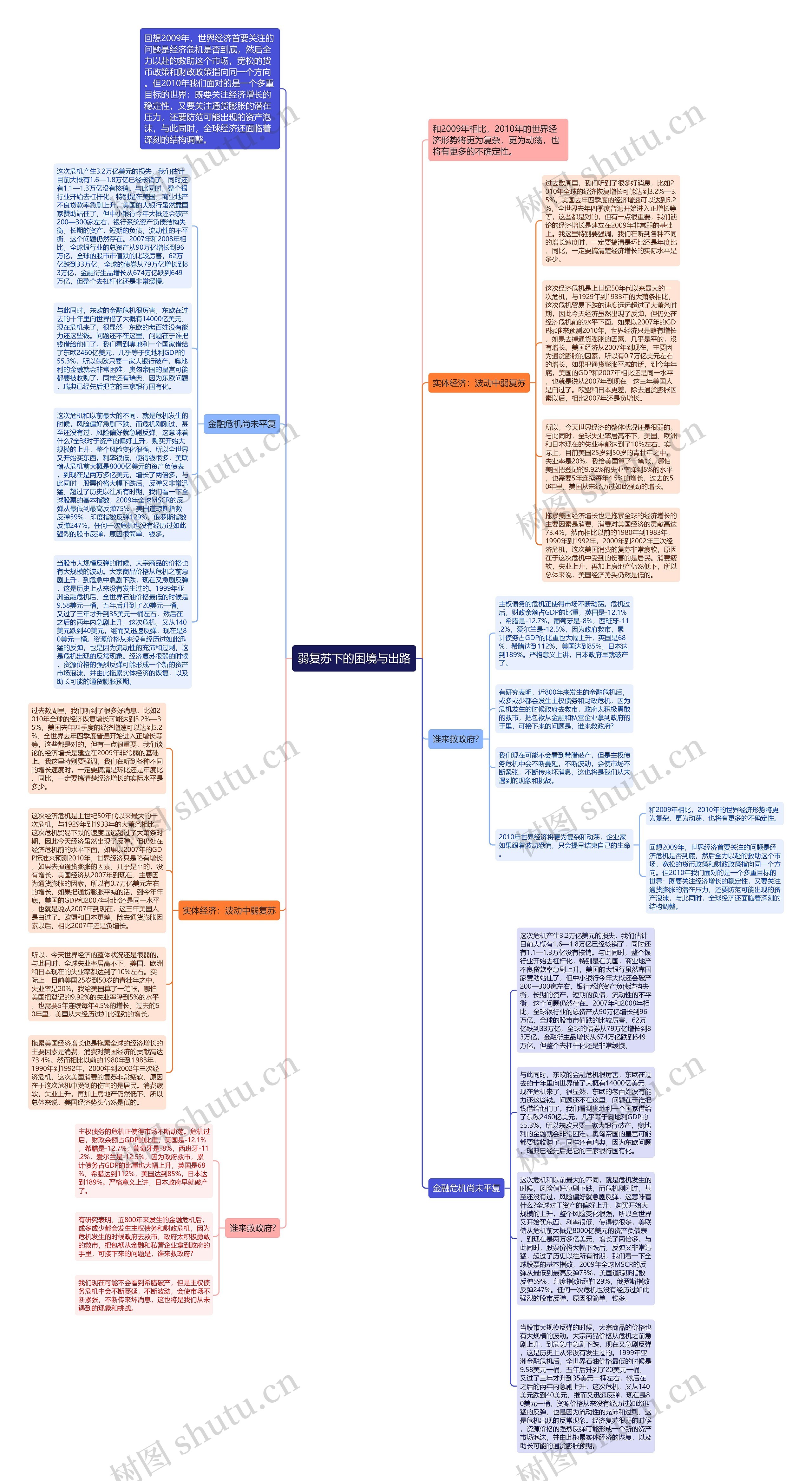

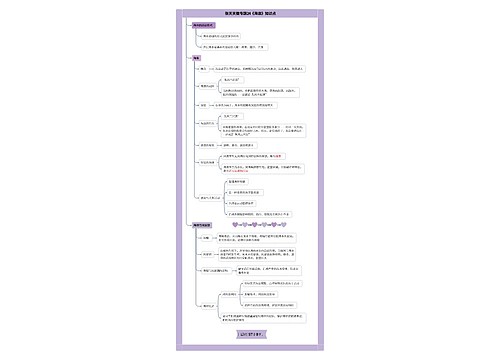

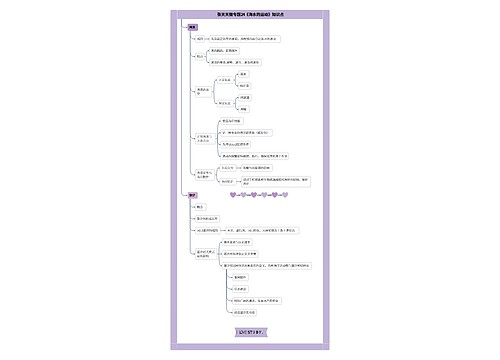

弱复苏下的困境与出路思维导图

2010年世界经济将更为复杂和动荡,企业家如果跟着波动恐慌,只会提早结束自己的生命。

树图思维导图提供 弱复苏下的困境与出路 在线思维导图免费制作,点击“编辑”按钮,可对 弱复苏下的困境与出路 进行在线思维导图编辑,本思维导图属于思维导图模板主题,文件编号是:62f3f7bd990957657ac3991ee1747137

思维导图大纲

弱复苏下的困境与出路思维导图模板大纲

和2009年相比,2010年的世界经济形势将更为复杂,更为动荡,也将有更多的不确定性。

回想2009年,世界经济首要关注的问题是经济危机是否到底,然后全力以赴的救助这个市场,宽松的货币政策和财政政策指向同一个方向。但2010年我们面对的是一个多重目标的世界:既要关注经济增长的稳定性,又要关注通货膨胀的潜在压力,还要防范可能出现的资产泡沫,与此同时,全球经济还面临着深刻的结构调整。

实体经济:波动中弱复苏

过去数周里,我们听到了很多好消息,比如2010年全球的经济恢复增长可能达到3.2%—3.5%,美国去年四季度的经济增速可以达到5.2%,全世界去年四季度普遍开始进入正增长等等,这些都是对的,但有一点很重要,我们谈论的经济增长是建立在2009年非常弱的基础上。我这里特别要强调,我们在听到各种不同的增长速度时,一定要搞清是环比还是年度比、同比,一定要搞清楚经济增长的实际水平是多少。

这次经济危机是上世纪50年代以来最大的一次危机,与1929年到1933年的大萧条相比,这次危机贸易下跌的速度远远超过了大萧条时期,因此今天经济虽然出现了反弹,但仍处在经济危机前的水平下面。如果以2007年的GDP标准来预测2010年,世界经济只是略有增长,如果去掉通货膨胀的因素,几乎是平的,没有增长。美国经济从2007年到现在,主要因为通货膨胀的因素,所以有0.7万亿美元左右的增长,如果把通货膨胀平减的话,到今年年底,美国的GDP和2007年相比还是同一水平,也就是说从2007年到现在,这三年美国人是白过了。欧盟和日本更差,除去通货膨胀因素以后,相比2007年还是负增长。

所以,今天世界经济的整体状况还是很弱的。与此同时,全球失业率居高不下,美国、欧洲和日本现在的失业率都达到了10%左右。实际上,目前美国25岁到50岁的青壮年之中,失业率是20%。我给美国算了一笔帐,哪怕美国把登记的9.92%的失业率降到5%的水平,也需要5年连续每年4.5%的增长,过去的50年里,美国从未经历过如此强劲的增长。

拖累美国经济增长也是拖累全球的经济增长的主要因素是消费,消费对美国经济的贡献高达73.4%。然而相比以前的1980年到1983年,1990年到1992年,2000年到2002年三次经济危机,这次美国消费的复苏非常疲软,原因在于这次危机中受到的伤害的是居民。消费疲软,失业上升,再加上房地产仍然低下,所以总体来说,美国经济势头仍然是低的。

金融危机尚未平复

这次危机产生3.2万亿美元的损失,我们估计目前大概有1.6—1.8万亿已经核销了,同时还有1.1—1.3万亿没有核销。与此同时,整个银行业开始去杠杆化,特别是在美国,商业地产不良贷款率急剧上升,美国的大银行虽然靠国家赞助站住了,但中小银行今年大概还会破产200—300家左右,银行系统资产负债结构失衡,长期的资产,短期的负债,流动性的不平衡,这个问题仍然存在。2007年和2008年相比,全球银行业的总资产从90万亿增长到96万亿,全球的股市市值跌的比较厉害,62万亿跌到33万亿,全球的债券从79万亿增长到83万亿,金融衍生品增长从674万亿跌到649万亿,但整个去杠杆化还是非常缓慢。

与此同时,东欧的金融危机很厉害,东欧在过去的十年里向世界借了大概有14000亿美元,现在危机来了,很显然,东欧的老百姓没有能力还这些钱。问题还不在这里,问题在于谁把钱借给他们了。我们看到奥地利一个国家借给了东欧2460亿美元,几乎等于奥地利GDP的55.3%,所以东欧只要一家大银行破产,奥地利的金融就会非常困难,奥匈帝国的皇宫可能都要被收购了。同样还有瑞典,因为东欧问题,瑞典已经先后把它的三家银行国有化。

这次危机和以前最大的不同,就是危机发生的时候,风险偏好急剧下跌,而危机刚刚过,甚至还没有过,风险偏好就急剧反弹,这意味着什么?全球对于资产的偏好上升,购买开始大规模的上升,整个风险变化很强,所以全世界又开始买东西。利率很低,使得钱很多,美联储从危机前大概是8000亿美元的资产负债表,到现在是两万多亿美元,增长了两倍多。与此同时,股票价格大幅下跌后,反弹又非常迅猛,超过了历史以往所有时期,我们看一下全球股票的基本指数,2009年全球MSCR的反弹从最低到最高反弹75%,美国道琼斯指数反弹59%,印度指数反弹129%,俄罗斯指数反弹247%。任何一次危机也没有经历过如此强烈的股市反弹,原因很简单,钱多。

当股市大规模反弹的时候,大宗商品的价格也有大规模的波动。大宗商品价格从危机之前急剧上升,到危急中急剧下跌,现在又急剧反弹,这是历史上从来没有发生过的。1999年亚洲金融危机后,全世界石油价格最低的时候是9.58美元一桶,五年后升到了20美元一桶,又过了三年才升到35美元一桶左右,然后在之后的两年内急剧上升,这次危机,又从140美元跌到40美元,继而又迅速反弹,现在是80美元一桶。资源价格从来没有经历过如此迅猛的反弹,也是因为流动性的充沛和过剩,这是危机出现的反常现象。经济复苏很弱的时候,资源价格的强烈反弹可能形成一个新的资产市场泡沫,并由此拖累实体经济的恢复,以及助长可能的通货膨胀预期。

谁来救政府?

主权债务的危机正使得市场不断动荡。危机过后,财政余额占GDP的比重,英国是-12.1%,希腊是-12.7%,葡萄牙是-8%,西班牙-11.2%,爱尔兰是-12.5%,因为政府救市,累计债务占GDP的比重也大幅上升,英国是68%,希腊达到112%,美国达到85%,日本达到189%。严格意义上讲,日本政府早就破产了。

有研究表明,近800年来发生的金融危机后,或多或少都会发生主权债务和财政危机,因为危机发生的时候政府去救市,政府太积极勇敢的救市,把包袱从金融和私营企业拿到政府的手里,可接下来的问题是,谁来救政府?

我们现在可能不会看到希腊破产,但是主权债务危机中会不断蔓延,不断波动,会使市场不断紧张,不断传来坏消息,这也将是我们从未遇到的现象和挑战。

2010年世界经济将更为复杂和动荡,企业家如果跟着波动恐慌,只会提早结束自己的生命。

和2009年相比,2010年的世界经济形势将更为复杂,更为动荡,也将有更多的不确定性。

回想2009年,世界经济首要关注的问题是经济危机是否到底,然后全力以赴的救助这个市场,宽松的货币政策和财政政策指向同一个方向。但2010年我们面对的是一个多重目标的世界:既要关注经济增长的稳定性,又要关注通货膨胀的潜在压力,还要防范可能出现的资产泡沫,与此同时,全球经济还面临着深刻的结构调整。

实体经济:波动中弱复苏

过去数周里,我们听到了很多好消息,比如2010年全球的经济恢复增长可能达到3.2%—3.5%,美国去年四季度的经济增速可以达到5.2%,全世界去年四季度普遍开始进入正增长等等,这些都是对的,但有一点很重要,我们谈论的经济增长是建立在2009年非常弱的基础上。我这里特别要强调,我们在听到各种不同的增长速度时,一定要搞清是环比还是年度比、同比,一定要搞清楚经济增长的实际水平是多少。

这次经济危机是上世纪50年代以来最大的一次危机,与1929年到1933年的大萧条相比,这次危机贸易下跌的速度远远超过了大萧条时期,因此今天经济虽然出现了反弹,但仍处在经济危机前的水平下面。如果以2007年的GDP标准来预测2010年,世界经济只是略有增长,如果去掉通货膨胀的因素,几乎是平的,没有增长。美国经济从2007年到现在,主要因为通货膨胀的因素,所以有0.7万亿美元左右的增长,如果把通货膨胀平减的话,到今年年底,美国的GDP和2007年相比还是同一水平,也就是说从2007年到现在,这三年美国人是白过了。欧盟和日本更差,除去通货膨胀因素以后,相比2007年还是负增长。

所以,今天世界经济的整体状况还是很弱的。与此同时,全球失业率居高不下,美国、欧洲和日本现在的失业率都达到了10%左右。实际上,目前美国25岁到50岁的青壮年之中,失业率是20%。我给美国算了一笔帐,哪怕美国把登记的9.92%的失业率降到5%的水平,也需要5年连续每年4.5%的增长,过去的50年里,美国从未经历过如此强劲的增长。

拖累美国经济增长也是拖累全球的经济增长的主要因素是消费,消费对美国经济的贡献高达73.4%。然而相比以前的1980年到1983年,1990年到1992年,2000年到2002年三次经济危机,这次美国消费的复苏非常疲软,原因在于这次危机中受到的伤害的是居民。消费疲软,失业上升,再加上房地产仍然低下,所以总体来说,美国经济势头仍然是低的。

金融危机尚未平复

这次危机产生3.2万亿美元的损失,我们估计目前大概有1.6—1.8万亿已经核销了,同时还有1.1—1.3万亿没有核销。与此同时,整个银行业开始去杠杆化,特别是在美国,商业地产不良贷款率急剧上升,美国的大银行虽然靠国家赞助站住了,但中小银行今年大概还会破产200—300家左右,银行系统资产负债结构失衡,长期的资产,短期的负债,流动性的不平衡,这个问题仍然存在。2007年和2008年相比,全球银行业的总资产从90万亿增长到96万亿,全球的股市市值跌的比较厉害,62万亿跌到33万亿,全球的债券从79万亿增长到83万亿,金融衍生品增长从674万亿跌到649万亿,但整个去杠杆化还是非常缓慢。

与此同时,东欧的金融危机很厉害,东欧在过去的十年里向世界借了大概有14000亿美元,现在危机来了,很显然,东欧的老百姓没有能力还这些钱。问题还不在这里,问题在于谁把钱借给他们了。我们看到奥地利一个国家借给了东欧2460亿美元,几乎等于奥地利GDP的55.3%,所以东欧只要一家大银行破产,奥地利的金融就会非常困难,奥匈帝国的皇宫可能都要被收购了。同样还有瑞典,因为东欧问题,瑞典已经先后把它的三家银行国有化。

这次危机和以前最大的不同,就是危机发生的时候,风险偏好急剧下跌,而危机刚刚过,甚至还没有过,风险偏好就急剧反弹,这意味着什么?全球对于资产的偏好上升,购买开始大规模的上升,整个风险变化很强,所以全世界又开始买东西。利率很低,使得钱很多,美联储从危机前大概是8000亿美元的资产负债表,到现在是两万多亿美元,增长了两倍多。与此同时,股票价格大幅下跌后,反弹又非常迅猛,超过了历史以往所有时期,我们看一下全球股票的基本指数,2009年全球MSCR的反弹从最低到最高反弹75%,美国道琼斯指数反弹59%,印度指数反弹129%,俄罗斯指数反弹247%。任何一次危机也没有经历过如此强烈的股市反弹,原因很简单,钱多。

当股市大规模反弹的时候,大宗商品的价格也有大规模的波动。大宗商品价格从危机之前急剧上升,到危急中急剧下跌,现在又急剧反弹,这是历史上从来没有发生过的。1999年亚洲金融危机后,全世界石油价格最低的时候是9.58美元一桶,五年后升到了20美元一桶,又过了三年才升到35美元一桶左右,然后在之后的两年内急剧上升,这次危机,又从140美元跌到40美元,继而又迅速反弹,现在是80美元一桶。资源价格从来没有经历过如此迅猛的反弹,也是因为流动性的充沛和过剩,这是危机出现的反常现象。经济复苏很弱的时候,资源价格的强烈反弹可能形成一个新的资产市场泡沫,并由此拖累实体经济的恢复,以及助长可能的通货膨胀预期。

谁来救政府?

主权债务的危机正使得市场不断动荡。危机过后,财政余额占GDP的比重,英国是-12.1%,希腊是-12.7%,葡萄牙是-8%,西班牙-11.2%,爱尔兰是-12.5%,因为政府救市,累计债务占GDP的比重也大幅上升,英国是68%,希腊达到112%,美国达到85%,日本达到189%。严格意义上讲,日本政府早就破产了。

有研究表明,近800年来发生的金融危机后,或多或少都会发生主权债务和财政危机,因为危机发生的时候政府去救市,政府太积极勇敢的救市,把包袱从金融和私营企业拿到政府的手里,可接下来的问题是,谁来救政府?

我们现在可能不会看到希腊破产,但是主权债务危机中会不断蔓延,不断波动,会使市场不断紧张,不断传来坏消息,这也将是我们从未遇到的现象和挑战。

相关思维导图模板

树图思维导图提供 904名中国成年人第三磨牙相关知识、态度、行为和病史的横断面调查 在线思维导图免费制作,点击“编辑”按钮,可对 904名中国成年人第三磨牙相关知识、态度、行为和病史的横断面调查 进行在线思维导图编辑,本思维导图属于思维导图模板主题,文件编号是:10b9a8a2dd2fb4593f8130ef16c320fc

树图思维导图提供 9.战斗的基督教 在线思维导图免费制作,点击“编辑”按钮,可对 9.战斗的基督教 进行在线思维导图编辑,本思维导图属于思维导图模板主题,文件编号是:33d168acd0cd9f767f809c7a5df86e3a

上海工商

上海工商