票据业务风险都有哪些思维导图

近年来随着经济的快速发展,经济总额的提升,大额交易、跨国交易数量也是大幅度提高,票据作为企业间、银行间的融资工具,票据的融资业务也成为企业融资的主要渠道,那么票据业务风险都有哪些呢?接下来由法务快车小编为您带来相关内容介绍。

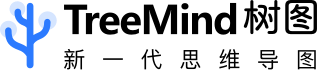

树图思维导图提供 票据业务风险都有哪些 在线思维导图免费制作,点击“编辑”按钮,可对 票据业务风险都有哪些 进行在线思维导图编辑,本思维导图属于思维导图模板主题,文件编号是:a0ce11d8a87954d4b15be50de4a6cbf9

思维导图大纲

票据业务风险都有哪些思维导图模板大纲

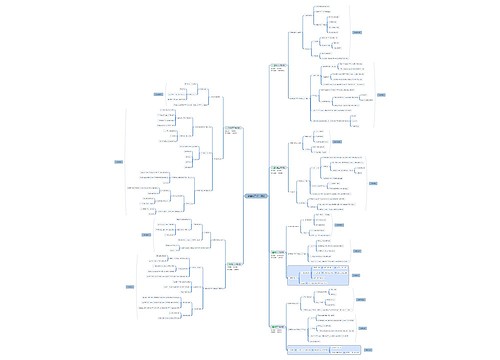

一、票据业务风险都有哪些

1、融资性风险

即银行对无真实贸易背景的承兑汇票办理贴现形成的风险。融资性承兑汇票是企业为缓解自身资金周转困难,通过签发虚假贸易合同套取的银行承兑汇票。由于企业不能提供真实的贸易合同和增值税发票,如果银行为此类承兑汇票办理了贴现,贴现行就不能在央行办理再贴现,也不能到其他金融机构办理转贴现,贴现行必然面临着资金周转问题,即流动性风险。如果贴现行的筹资成本高于其贴现利率,将会产生利率倒挂而影响银行的经营收益,形成效益风险。同时,由于汇票是在企业资金周转困难的情况下签发的,虽然银行承兑汇票签发必须收取企业保证金,但当前市场上大部分保证金来源为票据贴现资金滚动签发, 难免会造成汇票到期不能及时承兑而产生承兑行风险。

2、操作风险

即银行在办理承兑汇票贴现业务时,由于操作不慎或审查不严, 误将有瑕疵的汇票或票面要素不全及伪造、变造的票据办理了贴现而造成的风险。银行承兑汇票是要式证券,只有具备了《票据法》规定的记载事项才是合法的票据,任何票面或背书的瑕疵都会造成贴现银行的支付结算风险。结算人员票据基本知识缺乏会导致内控制度执行不力。基层银行普遍存在着票据专门人才不足、缺乏培训、没有足够的票据鉴别器材等问题; 另外, 一些业务人员为了拉住客户,有章不循,违规开立账户,降低票据结算收费标准,对票据审验不能按要求操作, 加大了票据的支付风险。

3、道德风险

道德风险指社会上或银行内部的一些不法人员利用伪造、变造票据、“克隆”票据、票据“调包”或者伪造、虚开增值税发票, 伪造、变造贸易合同及虚假的银行查询查复书, 有意识地诈骗银行资金而使银行面临资金损失的风险。

4、信用风险

即银行承兑汇票到期后, 因承兑银行资金头寸紧张, 而造成银行承兑汇票延迟承兑或不承兑, 或承兑行不守信用, 有意压票, 不及时划款使贴现银行面临的风险。票据业务作为一项中间业务,部分承兑银行放松审查, 放宽条件, 超越自身能力大量签发银行承兑汇票, 造成银行信用的极度膨胀, 致使承兑到期无款垫付,形成风险。

5、票据保管风险

即票据因保管不善造成的票据毁损、遗失或被盗窃而形成的风险。票据的保管风险伴随在票据业务的整个过程中, 如空白票据的保管风险、银行承兑汇票卡片保管风险、贴现票据的保管风险、转让票据的保管风险、票据交接风险等等。

二、什么是票据业务

票据业务是指信用机构,按照一定的方式和要求为票据的设立、转移和偿付而进行的日常营业性的业务活动。主要包括票据的承兑、贴现和票据抵押放款业务。

票据业务是银行一项传统的资产业务。银行的票据业务是建立在商业信用基础之上的。是银行信用和商业信用的结合。开办票据业务,可以促进商业信用的票据化,加强对商业信用的管理,为促进商品生产和商品流通、搞活经济创造条件。

三、票据业务风险的防范措施

1、加快《票据法》的修订进程, 强化票据业务的监督管理;

2、完善法人治理结构, 形成有效的内控机制;

3、加强内控机制建设, 规范票据业务操作流程;

4、建立票据业务专业化队伍, 努力减少操作风险;

5、积极创新, 运用现代科技手段加强票据管理。

引用法条

[1]《中华人民共和国票据法》

上海工商

上海工商