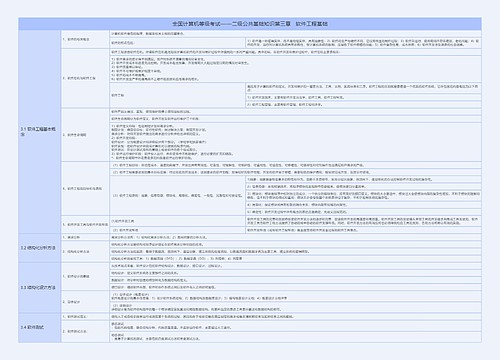

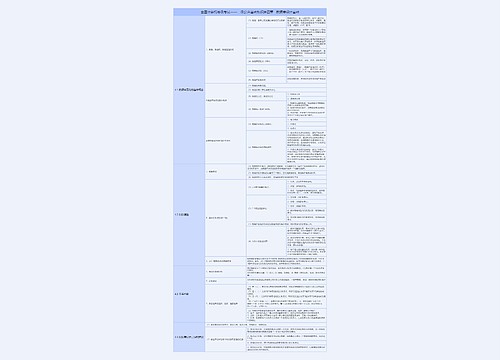

国际融资:安永专家剖析中航油等八大财务风险案思维导图

近期的中航油事件,因为参与航油期货对冲买卖,导致中航油5.5亿美元的巨额亏损。这一事件,不但对企业造成了严重损失,也可能对中国以至全球造成一些负面的影响。这一事件的惨痛教训再次告诫我们,必须从经验中学习,吸取教训,建立良好的风险管理体制。

树图思维导图提供 国际融资:安永专家剖析中航油等八大财务风险案 在线思维导图免费制作,点击“编辑”按钮,可对 国际融资:安永专家剖析中航油等八大财务风险案 进行在线思维导图编辑,本思维导图属于思维导图模板主题,文件编号是:871bd57781935a552341e808826b4a42

思维导图大纲

国际融资:安永专家剖析中航油等八大财务风险案思维导图模板大纲

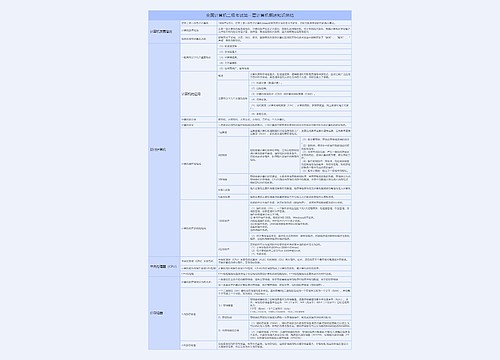

拥有20多年专业经验的安永中国营运委员会主席胡展云,曾为中国多家企业提供重组、上市、审计、风险管理及并购交易咨询等专业服务。他为中央企业负责人所做的风险管理演讲,从对8家因风险管理不善及欺诈事件而引致严重亏损或倒闭的国内外公司案例的分析入手,引发我们,特别是中国企业领导人冷静思考如何建立一套现代化风险管理机制,在实践中,找到一套适合中国企业特色和发展的方案。

请看安永权威专家胡展云如是说

教训与启示:

从别人失败经验中吸取教训

近年来我们看到,国际上多家跨国公司因风险管理不善及欺诈事件而引致严重亏损或倒闭,同时我们也看到,企业及监管机构都在推行改革,希望能恢复投资者的信心。在此通过审视安然公司、八百伴公司、世通公司、百富勤公司、巴林银行和中国的3家国有控股上市公司等8个案例的事件发生经过,了解引致公司倒闭或严重损失的内控缺陷,从而总结一下应该从案例中吸取什么教训:

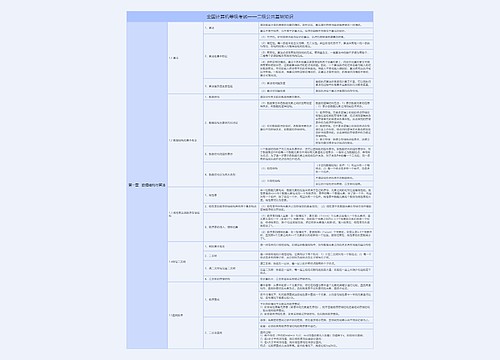

案例1:美国安然公司(Enron)为什么会出事儿

2000年,安然是美国最大的石油和天然气企业之一,当年的营业收入超过1000亿美元,雇佣员工2万人,是美国《财富》500强中的第七大企业。

但就在2001年末,安然宣布第三季度6.4亿美元的亏损,美国证交会进行调查,发现安然以表外(投资合伙)形式,隐瞒了5亿美元的债务,亦发现该公司在1997年以来虚报利润5.8亿美元。

在此同时,安然的股价暴跌,由2001年初时的80美元跌至80美分。同年12月,安然申请破产保护令,但在之前10个月内,公司却因为股票价格超过预期目标而向董事及高级管理人员发放了3.2亿美元的红利。

安然事件发生后,在对其分析调查时发观:安然的董事会及审计委员会均采取了不干预(“hands—off”)监控模式,没有对安然的管理层实施有效的监督,包括没有查问他们所采用“投资合伙”的创新的会计方法。事件发生之后,部分董事表示不太了解安然的财务状况,也不太了解他们的期货及期权的业务。

由于安然重视短期的业绩指标,管理层的薪酬亦与股票表现挂钩,这诱发了管理层利用创新的会计方法和做假,以赢取丰厚的奖金和红利。虽然安然引用了非常先进的风险量化方法监控期货风险,但是营运风险的内部控制形同虚设,管理高层常常藐视或推翻公司制定的内控制度。这是最终导致安然倒闭的重要因素。

案例2:美国世通公司(Worldcom)为什么会倒闭

世通是美国第二大电信公司,事发前在美国《财富》500强中排名前l00位。

然而就在2002年,世通被发现利用把营运性开支反映为资本性开支等弄虚作假的方法,在1998年至2002年期间,虚报利润110亿美元。

事发之后,世通的股价从最高的96美元暴跌至90美分。世通于2002年末申请破产保护令,成为美国历史上最大的破产个案,该公司于2003年末完成重组。世通的4名主管(包括公司的CEO和CFO)承认串谋讹诈,被联邦法院刑事起诉。

这是美国最大的个案,美国证交会和法院在调查中发现:世通的董事会持续赋予公司的CEO(Bernard Ebbers)绝对的权力,让他一人独揽大权,而Ebbers却缺乏足够的经验和能力领导世通。美国证监会的调查报告指出:世通并非制衡机制薄弱,而是完全没有制衡机制。世通的董事会并没有负起监督管理层的责任,该公司的审计委员会每年召开会议仅花3~5小时,会议记录草草了事,每年只审阅内审部门的最终审计报告或报告摘要,多年来从未对内审的工作计划提出过任何修改建议。

由于世通为公司的高级管理层提供的丰厚薪酬和奖金,远多于他们对公司的贡献,这使得他们形成了一个既得利益的小圈子。这种恶性循环,最终导致世通倒闭。

相关思维导图模板

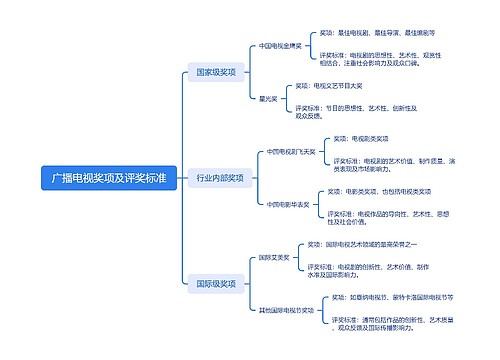

树图思维导图提供 广播电视奖项及评奖标准 在线思维导图免费制作,点击“编辑”按钮,可对 广播电视奖项及评奖标准 进行在线思维导图编辑,本思维导图属于思维导图模板主题,文件编号是:a4210651fa3a78355ac9f5101bb2c616

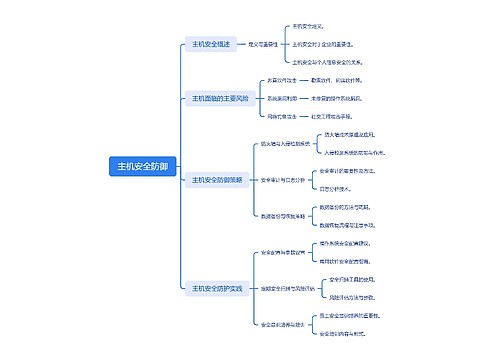

树图思维导图提供 主机安全防御 在线思维导图免费制作,点击“编辑”按钮,可对 主机安全防御 进行在线思维导图编辑,本思维导图属于思维导图模板主题,文件编号是:fa34d4fe2f232e3cb5713f4995d45a66

上海工商

上海工商