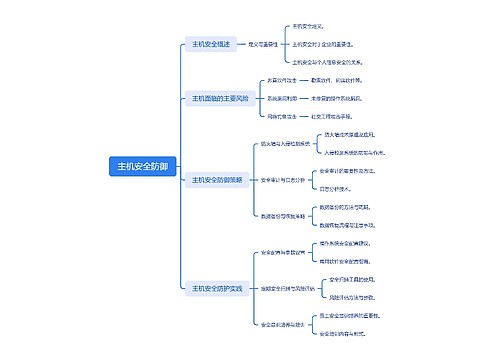

参与融资融券风险细数思维导图

中国证监会融资融券工作小组办公室主任聂庆平2月24日在接受央视采访时表示,目前融资融券各项准备工作有序进行,融资融券业务有望在3月份正式推出。这是监管层首次明确融资融券试点推出时间。

树图思维导图提供 参与融资融券风险细数 在线思维导图免费制作,点击“编辑”按钮,可对 参与融资融券风险细数 进行在线思维导图编辑,本思维导图属于思维导图模板主题,文件编号是:308d71afaf3214fe9020c6abe4b480bf

思维导图大纲

参与融资融券风险细数思维导图模板大纲

融资融券业务的推出,最大的赢家非证券公司莫属。通过融资融券业务带来的利息和手续费将成为首批试点证券公司新的利润增长点。

对投资者来说,融资融券却是把“双刃剑”。一方面,投资者多了一条便捷的融资渠道,还能通过卖空机制的引入,改变原来市场单边市的格局,多了一种新的盈利模式。另一方面,风险也随之增加。投资者参与的风险,除了普通证券交易所具有的“共性风险”外,还隐含着如下“特殊风险”:

一是“下跌风险”。与普通证券交易一样,融资融券也存在“下跌风险”。当投资者在融资交易后大盘和个股下跌时,此风险就会显现出来,且由于融资融券交易时投资者只需投入部分保证金,其余资金由券商代为支付,因此融资交易的“下跌风险”比普通证券交易还大。

二是“上涨风险”。与“下跌风险”正好相反,“上涨风险”主要出现在融券交易后大盘和个股上涨时,直接原因是投资者判断失误。在普通证券交易中,一般不存在“上涨风险”,最多是“踏空风险”,但资金和市值却不会缩水。而一旦参与融券交易,同样会出现亏损,且这种因大盘和个股上涨而导致的“上涨风险”一点都不亚于“下跌风险”。

三是“乘数风险”。融资融券的最大风险在于“比满仓还满仓”。在普通证券交易中,稳健的投资者十分注重仓位控制,一般不满仓操作。而融资融券交易利用财务杠杆放大了证券投资的盈亏比例,投资者若参与融资融券交易且满仓操作,风险比普通证券交易的满仓还要大许多倍。

四是“平仓风险”。主要体现在两点:第一,当股价波动导致日终清算后维持担保比例低于警戒线,且未能按融资融券合同约定的时间、数量及时追加担保物时,投资者将面临担保物被证券公司强制平仓的风险,除非能追加保证金(等于源源不断地往股市投钱)。

第二,因为“期限规定”导致的平仓。与普通股票交易相比,融资融券有严格的期限规定,普通股票交易则没有。在普通股票交易中,不少长线投资者都有这样的习惯,买入的股票如果被套,就放起来等解套,不解套不抛。但融资融券却不可以。按照规定,证券公司与投资者约定的期限最长不得超过6个月,到期后,无论盈亏,都要平仓,投资者必须无条件地接受平仓结果。而且,“被平仓”后投资者如果仍无法全额归还融入的资金或证券,还将继续被追索。

融资融券作为资本市场的一项制度创新,机会虽大,但风险也大。作为稳健的投资者,还应从风控角度出发,审慎决定是否参与融资融券交易,以免“赔了夫人又折兵”。

相关思维导图模板

树图思维导图提供 主机安全防御 在线思维导图免费制作,点击“编辑”按钮,可对 主机安全防御 进行在线思维导图编辑,本思维导图属于思维导图模板主题,文件编号是:fa34d4fe2f232e3cb5713f4995d45a66

树图思维导图提供 骨料和海外双极驱动,一体化布局领跑行业 在线思维导图免费制作,点击“编辑”按钮,可对 骨料和海外双极驱动,一体化布局领跑行业 进行在线思维导图编辑,本思维导图属于思维导图模板主题,文件编号是:3b02aa55260be20b1cc2be8dc21730b9

上海工商

上海工商