我国公司债券按照价格发行方式有哪些思维导图

公司债券的种类是非常多的,大家可能分不太清楚,这篇文章我们来介绍下我国公司债券按照价格发行方式有哪些。我国按照发行对象不同可以分为哪些发行方式,下面树图网为大家介绍下公司债券的发行方式有哪些的相关内容,希望会给大家带来帮助。

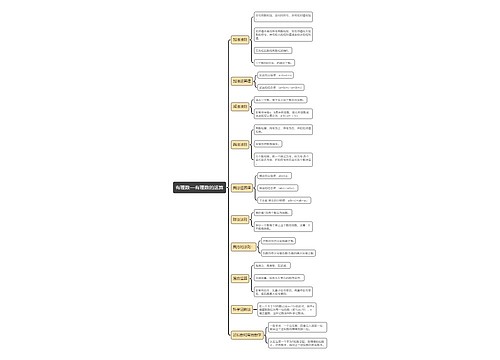

树图思维导图提供 我国公司债券按照价格发行方式有哪些 在线思维导图免费制作,点击“编辑”按钮,可对 我国公司债券按照价格发行方式有哪些 进行在线思维导图编辑,本思维导图属于思维导图模板主题,文件编号是:47508c7c343b44d5f4773715bfe32e8b

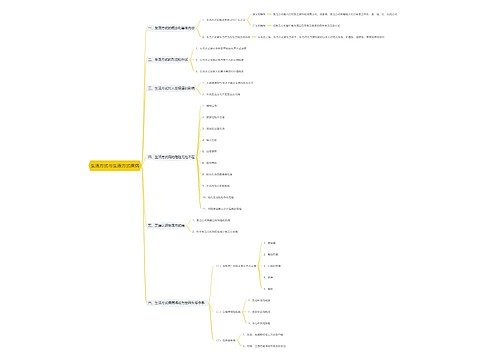

思维导图大纲

我国公司债券按照价格发行方式有哪些思维导图模板大纲

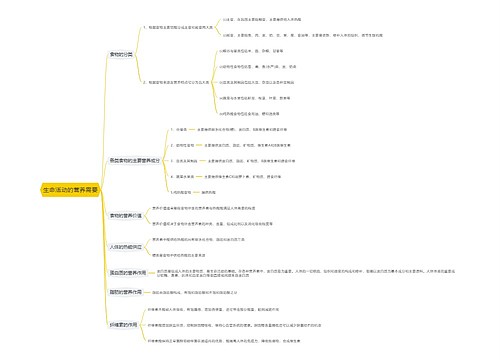

一,我国公司债券按照价格发行方式有哪些

按照债券的实际发行价格和票面价格的异同,债券的发行可分平价发行、溢价发行和折价发行。

1、平价发行:平价发行,指债券的发行价格和票面额相等,因而发行收入的数额和将来还本数额也相等。前提是债券发行利率和市场利率相同,这在西方国家比较少见。

2、溢价发行:溢价发行,指债券的发行价格高于票面额,以后偿还本金时仍按票面额偿还。只有在债券票面利率高于市场利率的条件下才能采用这种方式发行。

3、折价发行:折价发行,指债券发行价格低于债券票面额,而偿还时却要按票面额偿还本金。折价发行是因为规定的票面利率低于市场利率。

二,我国公司债券按照发行对象的发行方式有哪些

按照债券的发行对象,可分为私募发行和公募发行两种方式。

1、私募发行:私募发行是指面向少数特定的投资者发行债券,一般以少数关系密切的单位和个人为发行对象,不对所有的投资者公开出售。具体发行对象有两类:一类是机构投资者,如大的金融机构或是与发行者有密切业务往来的企业等;另一类是个人投资者,如发行单位自己的职工,或是使用发行单位产品的用户等。私募发行一般多采取直接销售的方式,不经过证券发行中介机构,不必向证券管理机关办理发行注册手续,可以节省承销费用和注册费用,手续比较简便。但是私募债券不能公开上市,流动性差,利率比公募债券高,发行数额一般不大。

2、公募发行:公募发行是指公开向广泛不特定的投资者发行债券。公募债券发行者必须向证券管理机关办理发行注册手续。由于发行数额一般较大,通常要委托证券公司等中介机构承销。公募债券信用度高,可以上市转让,因而发行利率一般比私募债券利率为低。

三,我国公司债券的销售方式主要有哪些

中国企业债券的发行方式主要是通过金融机构代办发行。具体形式有推销、助销和包销三种。推销有时亦称代销,企业与中介机构签定委托合同,并付给一定的手续费。中介机构在约定的期限内按照原定发行条件尽力销售,如果到销售不完,余额退给发行企业。助销是指发行企业与中介机构签订合同,约定在销售期内若不能全部售出,其余额由中介机构买进。助销的手续费一般要高于推销。包销是指发行企业将证券全部卖给中介机构,然后由中介机构根据市场行情再行卖出,中介机构可以赚取买卖差价及较高的手续费,但同时也承担了很大的发行风险。中国企业债券是从1985年前后开始出现的。一般期限是1—5年,也有半年或9个月期的。企业债券的利率一般较高,发行对象主要是个人,不计复利,利息收入需交纳10%的个人收入调节税。

上海工商

上海工商