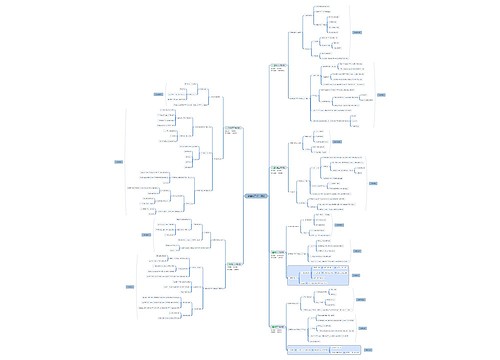

不必与混合销售划清界限思维导图

税法对混合销售行为的税务处理规定为:从事货物的生产、批发或零售的企业、企业性单位及个体经营者以及以从事货物的生产、批发或零售为主,并兼营非应税劳务的企业、企业性单位及个体经营者的混合销售行为,视为销售货物,征收增值税;其他单位和个人的混合销售行为,视为销售非应税劳务,不征收增值税。“以从事货物的生产、批发或零售为主,并兼营非应税劳务”,是指纳税人年货物销售额与非应税劳务营业额的合计数中,年货物销售额超过50%,非应税劳务营业额不到50%.由此可见,以从事货物的生产、批发或零售为主,并兼营非应税劳务的企业到

树图思维导图提供 不必与混合销售划清界限 在线思维导图免费制作,点击“编辑”按钮,可对 不必与混合销售划清界限 进行在线思维导图编辑,本思维导图属于思维导图模板主题,文件编号是:00994d36904073b2446bc02cb1add3da

思维导图大纲

不必与混合销售划清界限思维导图模板大纲

如:一家建筑装潢公司销售建筑材料,并代客户装潢。2004年12月,该公司承包一项装潢工程收入1200万元,该公司为装潢购进材料1000万元(含增值税)。该公司销售建筑材料的增值税适用税率为17%,装潢的营业税税率为3%.该公司缴纳什么税比较节税呢?

首先增值税的应纳税额为Z=营业税应纳税额为Y=其中S代表混合销售含税营业额P代表材料采购含税金额那么混合销售的纳税平衡点其增值率即为Y=Z的那一点:

(S-P)÷(1+17%)×17%= S×3%(S-P)÷S=(1+17%)×3%÷17%=20.65%=R;不同的营业税目可按具体税目的税率计算确定。

1.如果工程总收入为1200万元,含税销售额的增值率为:

R=(S-P)÷S=(1200-1000)÷1200×100%=16.67%;

由于16.67%<20.65%,故该项目混合销售缴纳增值税可以达到节税的目的。

应缴纳增值税税额=1200÷(1+17%)×17%-1000÷(1+17%)×17%=29.1(万元);

应缴纳营业税税额=1200×3%=36(万元);

缴纳增值税可以节税=36-29.1=6.9(万元)。

所以,如果该公司经常从事混合销售,而且混合销售的销售额增值率在大多数情况下都是小于增值税混合销售纳税平衡点的,就要努力使其年增值税应税销售额占其全部营业收入的50%以上。

相关思维导图模板

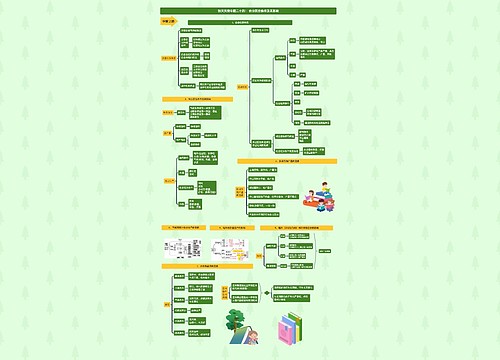

树图思维导图提供 销售经理半年规划 在线思维导图免费制作,点击“编辑”按钮,可对 销售经理半年规划 进行在线思维导图编辑,本思维导图属于思维导图模板主题,文件编号是:e614d6bcf03e9318109240a18697c5d1

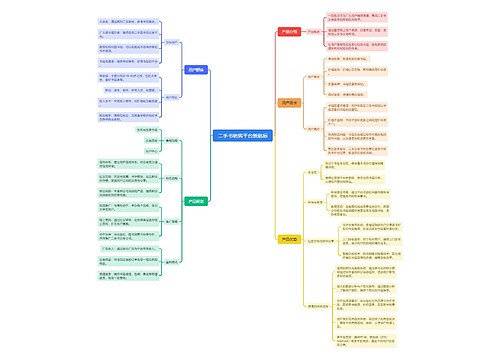

树图思维导图提供 二手书销售平台新航标 在线思维导图免费制作,点击“编辑”按钮,可对 二手书销售平台新航标 进行在线思维导图编辑,本思维导图属于思维导图模板主题,文件编号是:a92403b70afada50cf4fa4f56e0981c9

上海工商

上海工商