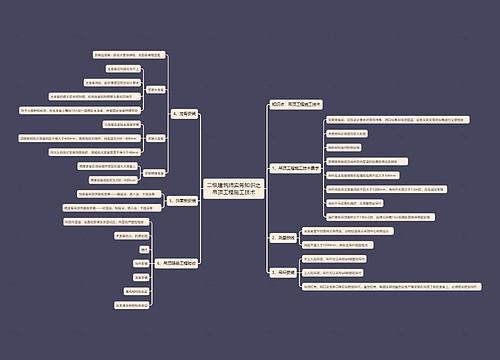

营业税:建筑施工设备缴税有变化思维导图

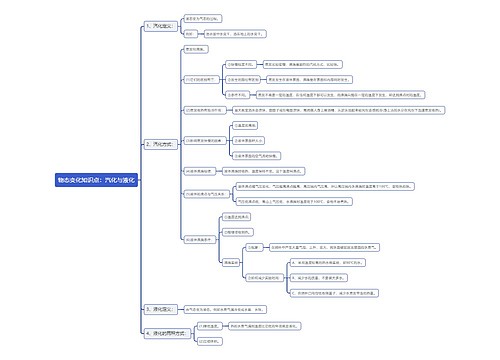

2009年1月1日起,新的《营业税暂行条例》和实施细则开始实施。新的《营业税暂行条例》和实施细则对建筑业中涉及的设备如何征收营业税问题有了全新规定。在此之前,对建筑业中涉及的设备征收营业税经历了三个阶段:

树图思维导图提供 营业税:建筑施工设备缴税有变化 在线思维导图免费制作,点击“编辑”按钮,可对 营业税:建筑施工设备缴税有变化 进行在线思维导图编辑,本思维导图属于思维导图模板主题,文件编号是:02ade168b3f8a73a35413517e6bd8cd1

思维导图大纲

营业税:建筑施工设备缴税有变化思维导图模板大纲

第一阶段,根据旧《营业税暂行条例实施细则》第十八条规定,纳税人从事建筑、修缮、装饰工程作业,无论与对方如何结算,其营业额均应包括工程所用原材料及其他物资和动力的价款在内。纳税人从事安装工程作业,凡所安装的设备的价值作为安装工程产值的,其营业额应包括设备的价款在内。这一规定在实行中出现一个问题,即如果设备是施工方自产并负责安装施工的,会出现对纳税人自产设备既征收营业税又征收增值税的情况。

第二阶段,为解决上述涉及的自产设备如何征税的问题,国家税务总局出台了《关于纳税人销售自产货物提供增值税劳务并同时提供建筑业劳务征收流转税问题的通知》(国税发[2002]117号),其中规定,对销售自产货物并同时提供建筑业劳务取得收入的纳税人,如果具备建设行政部门批准的建筑业施工(安装)资质并同时在签订建设工程施工总包或分包合同中单独注明建筑业劳务价款的,则可对货物销售价款征收增值税,对建筑劳务征收营业税。

第三阶段,财政部、国家税务总局下发《关于营业税若干政策问题的通知》(财税[2003]16号),该文件规定,通信线路工程和输送管道工程所使用的电缆、光缆和构成管道工程主体的防腐管段、管件(弯头、三通、冷弯管、绝缘接头)、清管器、收发球筒、机泵、加热炉、金属容器等物品均属于设备,其价值不包括在工程的计税营业额中。其他建筑安装工程的计税营业额也不应包括设备价值,具体设备名单可由省级地方税务机关根据各自实际情况列举。即将设备都剔除在建筑业劳务的营业税征税范围之外。

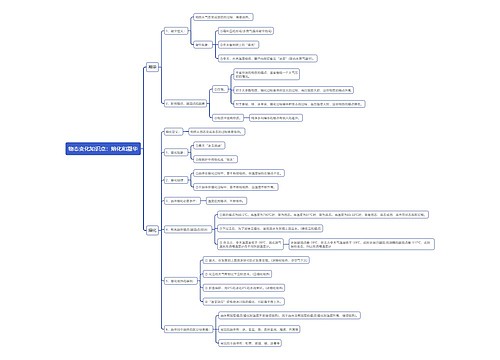

新的《营业税暂行条例》和实施细则对建筑业中涉及的设备如何征收营业税问题进行了重新规定,我们应从以下三方面来把握:

第一,设备由建设方提供。新的《营业税暂行条例实施细则》第十六条明确规定,建设方提供的设备的价款不征收营业税。这样对于建设方提供设备的情况,难点就在于设备和材料如何划分上,这一点新的《营业税暂行条例》和实施细则并没有明确规定。因此,我们认为,财税[2003]16号文对于设备的列举以及赋予省级地方税务机关对设备划分的规定仍然是有效的。实践中,建设方和税务机关在材料和设备划分上若有争议,可以提请省级地方税务机关来裁决。

第二,设备是施工方提供,且设备是施工方自产的。这是一种混合销售行为,对这种混合销售行为则应根据《营业税暂行条例实施细则》第七条的规定来处理,即纳税人的下列混合销售行为,应当分别核算应税劳务的营业额和货物的销售额,其应税劳务的营业额缴纳营业税,货物销售额不缴纳营业税;未分别核算的,由主管税务机关核定其应税劳务的营业额:(一)提供建筑业劳务的同时销售自产货物的行为;(二)财政部、国家税务总局规定的其他情形。

这项规定与国税发[2002]117号文件相比,又有了变化。117号文件规定,对于自产货物并提供营业税劳务,要分别征收营业税需要满足2个条件,一是具备建设行政部门批准的建筑业施工(安装)资质;二是签订建设工程施工总包或分包合同中单独注明建筑业劳务价款,否则就一并征收增值税。而根据新的《营业税暂行条例实施细则》的规定,只要是提供建筑业劳务的同时销售自产货物的行为,就应当分别核算应税劳务的营业额和货物的销售额,未分别核算的,由主管税务机关核定其应税劳务的营业额。也就是对此项行为不同于以前一并征收增值税了,而且也不再强调需要具备117号文件的2个条件了。同时需要提醒企业注意的是,以前我们对于生产型企业销售自产货物并提供安装劳务是一并征收增值税的,而根据新的《营业税暂行条例实施细则》的规定,则应分别就货物销售征收增值税,安装劳务征收营业税。从实际角度来看,对于增值税一般纳税人的生产型企业既销售自产货物又安装的,这无疑是一个有利的规定,毕竟安装劳务的税率是3%,如果一并征收增值税,则是17%的税率,而且安装劳务部分又很少有增值税进项税抵扣的项目。

相关思维导图模板

树图思维导图提供 9.战斗的基督教 在线思维导图免费制作,点击“编辑”按钮,可对 9.战斗的基督教 进行在线思维导图编辑,本思维导图属于思维导图模板主题,文件编号是:33d168acd0cd9f767f809c7a5df86e3a

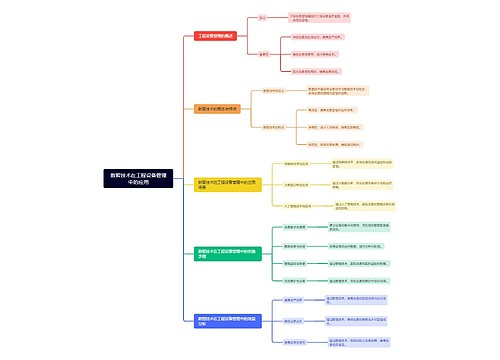

树图思维导图提供 数智技术在工程设备管理中的应用 在线思维导图免费制作,点击“编辑”按钮,可对 数智技术在工程设备管理中的应用 进行在线思维导图编辑,本思维导图属于思维导图模板主题,文件编号是:f9a2de84ad9a9ceebc96385d71be9ebe

上海工商

上海工商