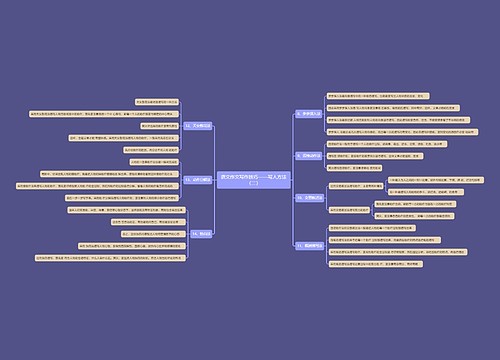

受托代销税负筹划巧安排思维导图

一般情况下,增值税、营业税是平行关系,征收范围相互排斥,即对于某一种劳务,要么征增值税,要么征营业税,体现了税不重征,且计税简便的立法精神。但在受托代销活动中,对受托方提供劳务获取的报酬,目前需同时征收增值税和营业税。因此,企业需要通过筹划,细思量,巧安排,才能获取最大经济利益。

树图思维导图提供 受托代销税负筹划巧安排 在线思维导图免费制作,点击“编辑”按钮,可对 受托代销税负筹划巧安排 进行在线思维导图编辑,本思维导图属于思维导图模板主题,文件编号是:331639f39a8a53c306c7b1b5bf22f7c0

思维导图大纲

受托代销税负筹划巧安排思维导图模板大纲

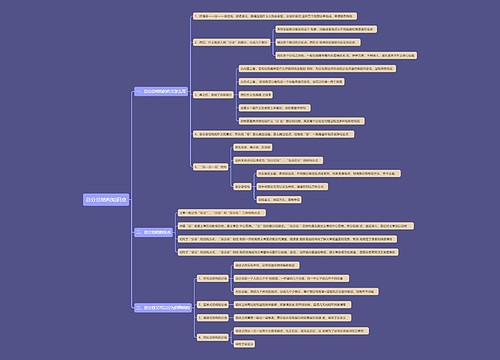

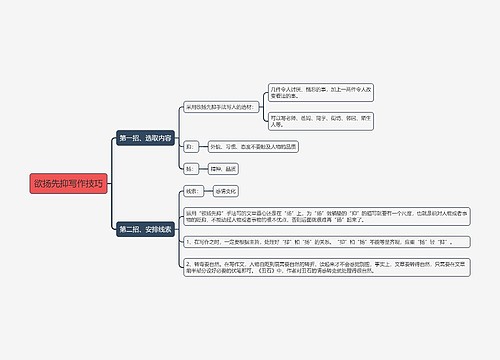

【规定详解】

所谓代销货物,指受托方按照所签合同的要求,销售委托方的货物,并按照一定标准收取手续费。代销货物一般具有三个特点:代销货物的所有权属于委托方;受托方按委托方规定的条件(如价格)出售;货物的销售收入归委托方所有,受托方收取手续费。代销货物的关键在于,受托方以委托方的名义从事销售委托方货物的活动,对代销货物发生的问题及法律责任由委托方负责。

现行税法规定,销售代销货物视同销售,计算销售额和销项税额,属增值税征收范围;受托方在代销过程中提供劳务,收取一定的手续费,属营业税征收范围。如果受托方将代销货物加价出售,仍与委托方按原价结算,以商品差价作为经营报酬,则此差价构成代销货物的手续费,对此差价(不含增值税)仍须再征营业税。如果受托方将代销货物加价出售,仍与委托方按原价结算,另收手续费,则对此差价和手续费仍应再征营业税。

由此可见,对于代销货物不论如何与对方结算,也不论是否作为销售货物的价款或价外费用征收增值税,仍应按规定征收营业税。这样,对受托方获取的手续费收入,要同时征收增值税和营业税。但选择不同的代销方式,双方会承担不同的税负。

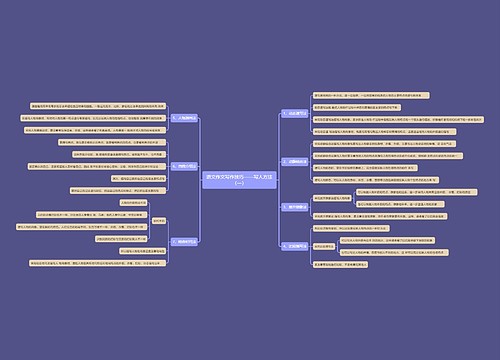

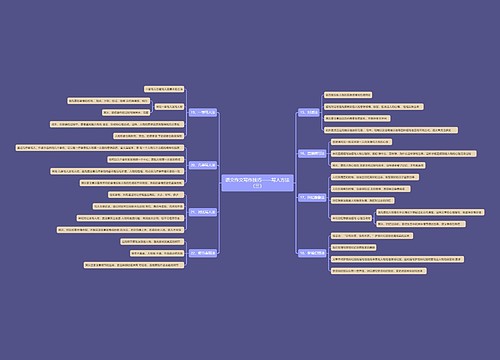

【案例分析】

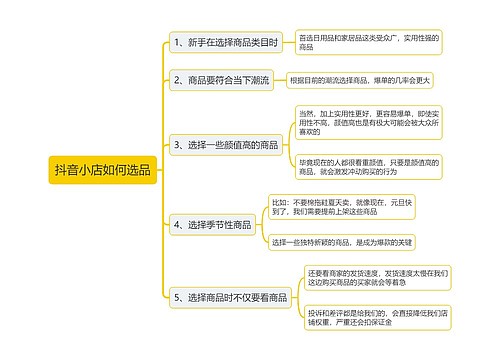

甲厂委托代销商乙公司销售羽绒服1万件,单件成本150元,乙公司按期与服装厂结清货款,双方城建税率7%,教育费附加征收率3%,不考虑所得税的影响,有四个方案可供选择:

方案一:乙公司是增值税一般纳税人,按含税价234元/件销售,取得甲厂开具的增值税专用发票,价款200元/件,税额34元/件,每件收取20元手续费作为其代销报酬,假设甲厂能抵扣的增值税额为10万元,则甲厂销售1万件羽绒服,每件实现增值税销项税额34元,合计34万元,减去10万元进项税额,应纳增值税24万元,城建税、教育费附加2.4万元,税负总额26.4万元,税前收益27.6万元。乙公司的进项税额等于销项税额不缴增值税,但取得的手续费20万元应缴营业税1万元,城建税、教育费附加1000元,税负总额1.1万元,税前收益18.9万元。

方案二:乙公司是增值税一般纳税人,取得甲厂开具的增值税专用发票,价款180万元,税额30.6万元,商品差价作为乙公司代销手续费,其他条件与方案一相同。则甲厂应纳增值税20.6万元,城建税、教育费附加2.06万元,税负总额22.66万元,税前收益27.94万元。乙公司应纳增值税=(200-180)×17%=3.4(万元),营业税1万元,城建税、教育费附加0.44万元,税负总额4.84万元,税前收益18.56万元。

方案三:乙公司是增值税一般纳税人,取得甲厂开具的增值税专用发票,价款190万元,税额32.3万元;每件另收10元手续费,上述差价和手续费作为其代销报酬,其他条件同方案一。则甲厂应纳增值税22.3万元,城建税、教育费附加2.23万元,税负总额24.53万元,税前收益27.77万元。乙公司应纳增值税1.7万元,营业税1万元,城建税、教育费附加0.27万元,税负总额2.97万元,税前收益18.73万元。

方案四:乙公司是小规模纳税人,其他条件同方案一。则甲厂税负总额、税前收益同方案一。乙公司应纳增值税=234÷(1+4%)×4%×1=9(万元),营业税1万元,城建税、教育费附加1万元,税负总额11万元,税前收益18万元。

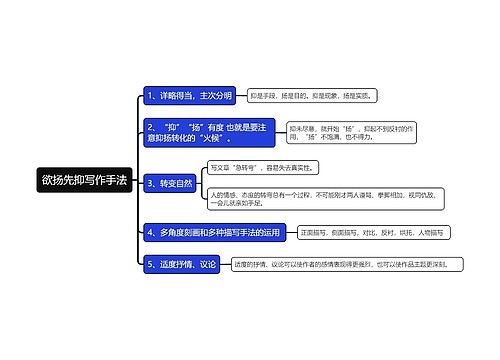

比较以上方案,对甲厂而言,收益基本上在27.6万元左右,不同的是承担的增值税不同,方案一为26.4万元,方案二为22.66万元,方案三为27.77万元。如果甲厂在代销活动中处于主导地位,在保持既定市场份额和销售网络的情况下,选择税负最小的方案二对其有利;对乙公司而言,收益基本在18.50万元左右,方案一的税负为1.1万元,方案二的税负为4.84万元,方案三的税负为2.97万元,方案四的税负为11万元,如果乙公司在代销活动中处于主导地位,在能够保持品种质量和供货渠道的情况下,选择方案一对其有利。

从甲厂和乙公司的税负总额看,方案一、方案二、方案三中,乙公司作为增值税一般纳税人,其税负均为27.5万元,显然没有差别。方案四中,乙公司为小规模纳税人,两者税负总额高达37.4万元,不宜选择。

上海工商

上海工商