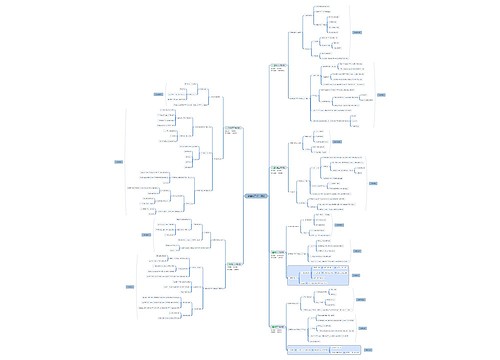

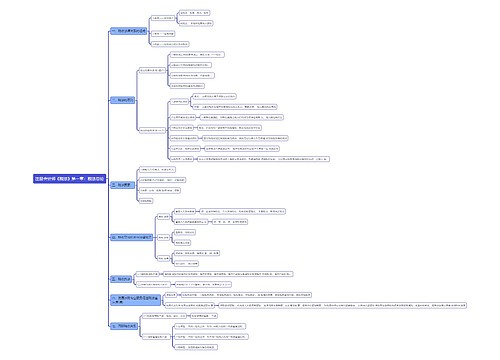

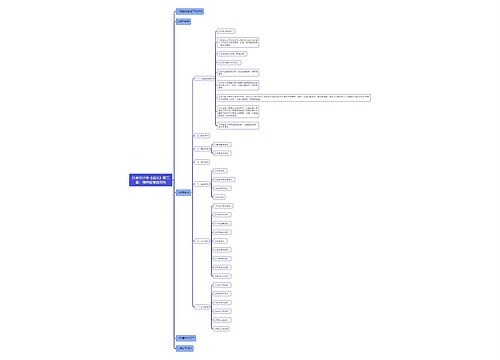

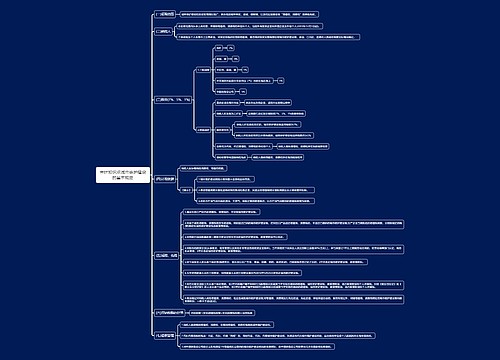

融资性质分期收款销售涉税处理浅析思维导图

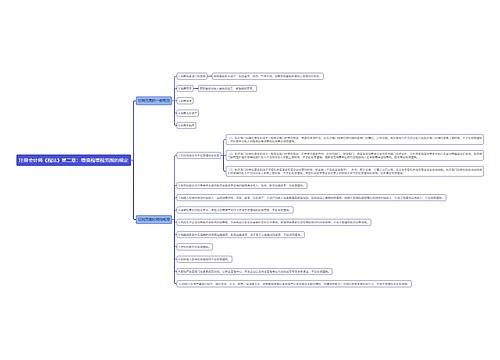

具有“融资性质”的分期收款销售,是指合同或协议价款的收取采用递延方式(一般为三年以上)的商品销售。该销售会计准则与税法在收入确认方式、确认时间和确认金额等方面存在着差异,给企业带来了烦琐的纳税调整。

树图思维导图提供 融资性质分期收款销售涉税处理浅析 在线思维导图免费制作,点击“编辑”按钮,可对 融资性质分期收款销售涉税处理浅析 进行在线思维导图编辑,本思维导图属于思维导图模板主题,文件编号是:1849d9f3c54b410dc6fe6435afab6acd

思维导图大纲

融资性质分期收款销售涉税处理浅析思维导图模板大纲

一、会计与税务处理规定

(一)会计处理规定《企业会计准则14号——收入》(以下简称《准则》)规定:满足销售实现条件时,分期收款销售实质具有融资性质的,应按应收的合同或协议价款的公允价值确定销售商品收入金额;应收的合同或协议价款与其公允价值之间的差额,应在合同或协议期间内采用实际利率法进行摊销,计入当期损益。依据《准则》,企业在销售实现时确认收入,收入金额按合同或协议价款的公允价值计量,并按其计算应交纳的增值税,同时结转相应成本。合同或协议价款与其公允价值之间的差额,按应收款项的摊余成本和实际利率,计算确定的金额进行摊销,作为财务费用抵减处理。

[例]甲、乙公司均为一般纳税企业,2008年1月1日,甲公司采用分期收款方式向乙公司销售一套大型设备,合同约定的销售价格为1000万元,分5次于每年12月31日等额收取。该大型设备成本为780万元。在现销方式下,该大型设备的销售价格为800万元(市场价格),所得税率25%(假设不考虑其他税费,计量单位:万元)。

(1)销售成立(企业发出商品)时

借:长期应收款1170

贷:主营业务收入800

应交税费——应交增值税(销项税额)170

未实现融资收益200

同时应结转销售成本

借:主营业务成本780

贷:库存商品780

上例中,未实现融资收益200万元,应在合同规定的收款日按实际利率法确定为利息收入。为此,应先计算出实际利率,即将每年末分期收款的200万元折成现值为当前售价800万元。

800=200×(P/A,i,5)

利用内插法可求得实际利率为7.93%,每期计算的利息收入金额如表1。

(2)第一年末(合同约定的收款日)

借:银行存款234

贷:长期应收款234

同时确认利息收入

借:未实现融资收益 63.44

贷:财务费用63.44

以后年份依此类推,不再赘述。

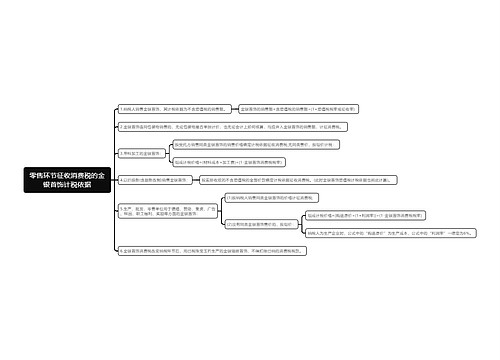

(二)税务处理规定《增值税暂行条例》(以下简称《增值税条例》)规定,采取分期收款方式销售货物,纳税义务发生时间为“合同约定的收款日期”当天,并按此时间(合同约定的收款日)开具增值税专用发票。新《企业所得税法实施条例》(以下简称《所得税条例》)规定,以分期收款方式销售货物的,应按合同约定的收款日期确认收入的实现,收入金额为合同或协议分期收款的金额,当期确认应税所得,计算应交所得税。依此规定,企业按合同约定日期开具增值税发票,确认收入实现,收入金额为分期收款金额,并结转相应成本,计算应交增值税和所得税额。企业每年处理结果(每年处理相同)如下:

确认收入(合同约定分期收款额)=1000÷5=200(万元)

确认成本(与确认收入相关的成本)=780÷5=156(万元)

应交增值税(依据开具发票金额)=200×17%=34(万元)

应交所得税=(200-156)×25%=11(万元)

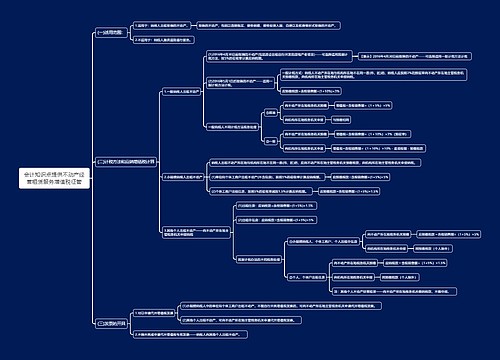

二、会计与税务处理的差异

(一)销售收入确认时间与计量差异会计在商品发出,符合销售实现条件时确认收入的实现,一次确认收入800万元。而税法上,销售实现的时间是合同约定的收款时间,销售收入金额是合同约定的分期收款金额,每次确认收入为200万元(即1000÷5),共1000万元。两者总收入金额差200万元(1000-800)。该差异在后续期间会计确认为利息收入,而税法不予确认。

(二)增值税确认时间差异会计在销售实现时一次确认应交的增值税额170万元,税法于合同约定的时间分次确认增值税额34万元(200×17%)共170万元,处理结果:总金额一致,确认时间不同。另外,按《增值税条例》规定,分期收款销售的增值税发票开具时间是合同约定的日期(即每年末),销售收入金额与应交的增值税额一致,确认应交增值税的依据是增值税专用发票。会计处理结果销售收入的金额与应交增值税金额不符,且确认金额无据可查(此时按税法规定未开据增值税发票)。

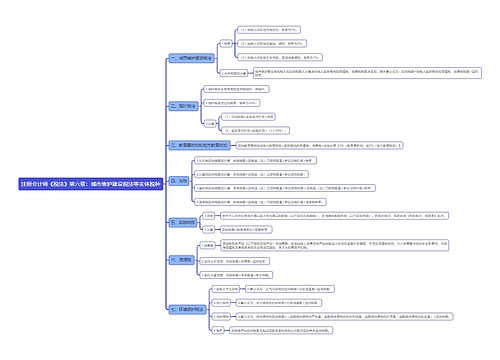

(三)所得税纳税调整差异一是三项费用扣除差异。《所得税条例》第43条规定,企业发生的与生产经营活动有关的业务招待费支出,按照发生额的60%扣除,但最高不得超过当年销售(营业)收入的5‰;第44条规定,企业发生的符合条件的广告费和业务宣传费支出,除国务院财政、税务主管部门另有规定外,不超过当年销售(营业)收入15%的部分,准予扣除;超过部分,准予在以后纳税年度结转扣除。由于业务招待费、广告费和业务宣传费(以下简称“三项费用”)是以销售收入为标准计算确定的,会计确认的收入与税法确认的收入总额相差200方元,由此产生了差异。二是当期会计利润与应税所得差异。承上例,会计确认收入800万元,结转成本780万元,利息收入63.44万元,会计利润83.44万元;税法确认收入200万元,税前可抵扣成本156万元,应税所得额为44万元,会计利润大于应税所得,其差异应进行纳税调整。三是暂时性差异。由于会计与税法规定不同,“长期应收账款”账面价值与计税基础之间产生了应纳税暂时性差异。“长期应收账款账面价值=长期应收款账面余额一未实现融资收益余额”;“计税基础=未来可以税前扣除的增值税额+未来可以税前扣除的成本额”。其计算结果见表2。

三、差异的处理与纳税调整

(二)所得税的纳税调整一是“三项费用”的纳税调整。依据《准则》企业将200万元的收入列入利息收入,减少了销售收入额。此项差异,若不进行纳税调整,会直接使三项费用的税前扣除金额减少,增加应税所得,导致企业税负的增加。笔者认为各期应以税法确认的收入为依据计算税前“三项费用”的扣除金额。二是当期会计利润与应税所得差异的纳税调整。当期会计利润大于应税所得额的金额:应按税法的口径进行纳税调整,将会计利润调整为应纳税所税额,计算应交所得税。三是暂时性差异的纳税调整。长期应收账款账面价值与计税基础之间产生的应纳税暂时性差异,应于各年进行汇算清缴时进行纳税调整,确认为递延所得税负债和所得税费用。其处理结果可以准确地计算企业应交纳的所得税并客观地反映企业财务状况和经营成果。

承上例,见表1、表2,各年差异计算及账务处理如下:

2008年,企业应交所得税=44×25%=11(万元)

递延所得税负债=39.44×25%=9.86(万元)

借:所得税费用——当期所得税20.86

贷:应交税费——应交所得税11

递延所得税负债9.86

2009年,企业应交所得税=44×25%=11(万元)

递延所得税负债=8.61×25%=2.15(万元)

借:所得税费用——当期所得税13.15

贷:应交税费——应交所得税11

递延所得税负债2.15

2010年,企业应交所得税=44×25%=11(万元)

递延所得税负债=3.08×25%=-0.77(万元)

借:所得税费用10.23

递延所得税负债0.77

贷:应交税费——应交所得税11

以后年份处理不再赘述。

相关思维导图模板

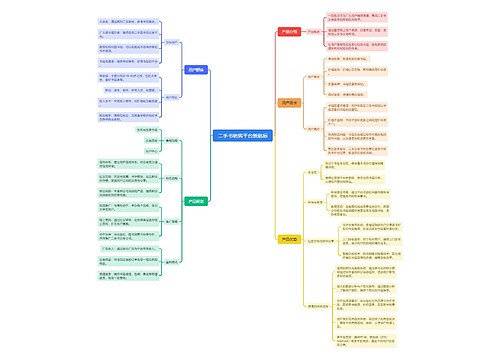

树图思维导图提供 销售经理半年规划 在线思维导图免费制作,点击“编辑”按钮,可对 销售经理半年规划 进行在线思维导图编辑,本思维导图属于思维导图模板主题,文件编号是:e614d6bcf03e9318109240a18697c5d1

树图思维导图提供 二手书销售平台新航标 在线思维导图免费制作,点击“编辑”按钮,可对 二手书销售平台新航标 进行在线思维导图编辑,本思维导图属于思维导图模板主题,文件编号是:a92403b70afada50cf4fa4f56e0981c9

上海工商

上海工商