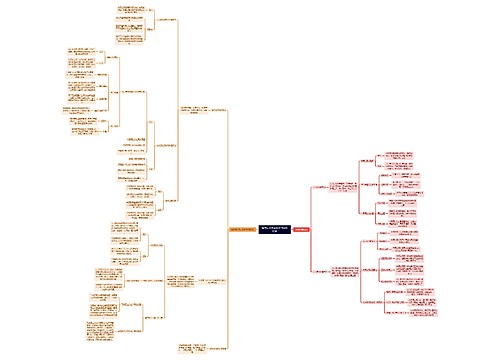

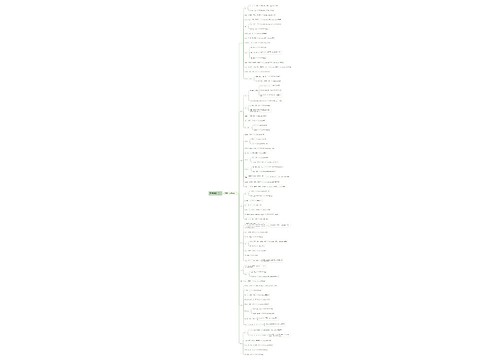

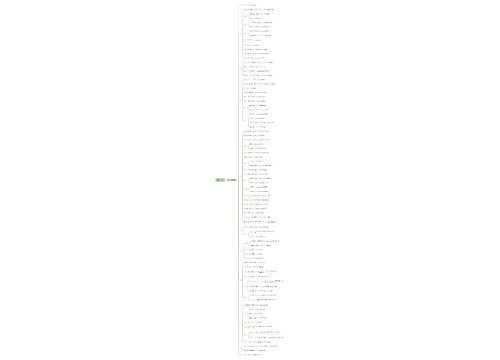

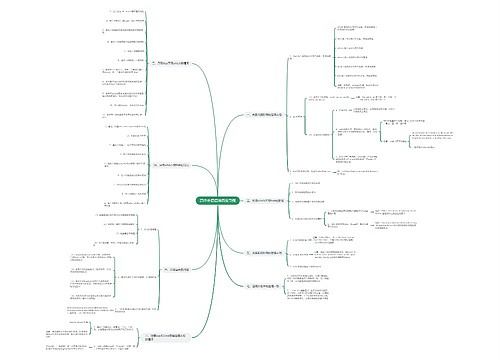

从纳税角度看爱心捐赠:爱心如何算计思维导图

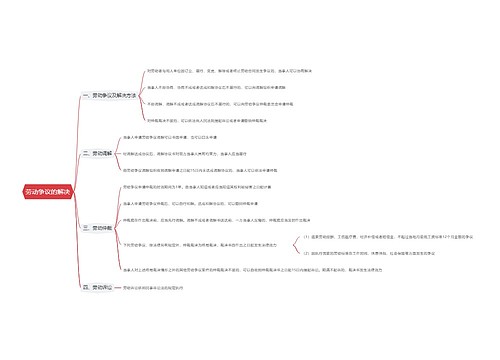

税法鼓励企业和个人积极捐赠,但为了实现最优的捐赠效果和保护捐赠者的税收利益,税法对可以获得税前扣除的捐赠行为设置了很多限制条件,捐赠者捐给谁,向谁捐,捐什么,何时捐都大有选择空间。

树图思维导图提供 从纳税角度看爱心捐赠:爱心如何算计 在线思维导图免费制作,点击“编辑”按钮,可对 从纳税角度看爱心捐赠:爱心如何算计 进行在线思维导图编辑,本思维导图属于思维导图模板主题,文件编号是:64314c1cb2e996548cbeed53e77a18d1

思维导图大纲

从纳税角度看爱心捐赠:爱心如何算计思维导图模板大纲

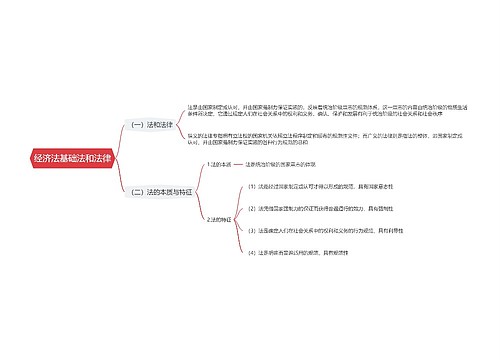

《关于非营利组织企业所得税免税收入问题的通知》(财税〔2009〕122号)明确,作为许多公益性非营利组织重要收入来源的捐赠收入被列入非营利组织5项免税收入之一。根据我国现行税法,国家不仅就捐赠收入免征非营利组织企业所得税,而且对向非营利组织进行捐赠的企业和个人实行所得税税前扣除政策。

在企业所得税方面,企业用于公益事业的捐赠支出在年度利润总额12%以内的部分,准予在计算应纳税所得额时扣除;在个人所得税方面,个人用于公益事业的捐赠支出未超过个人所得税应纳税所得额30%的部分,准予在计算应纳税所得额时扣除。而企业和个人向某些特定公益性组织的捐赠,则被允许在计算应纳税所得额时全额扣除。

北京中税通税务师事务所专家表示,税法这样规定的目的在于调动企业和个人参与社会公益事业的积极性,促进公益慈善事业的发展。不过,为了实现最优的捐赠效果和保护捐赠者的税收利益,税法对可以获得税前扣除的捐赠行为设置了很多限制条件。因此,捐赠者捐给谁、向谁捐、捐什么、何时捐都大有选择空间。

捐给谁?———《公益事业捐赠法》规定的公益事业

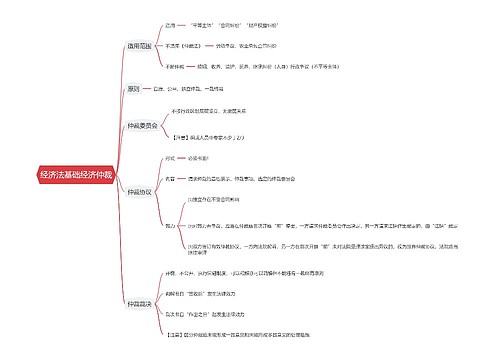

按照财政部、国家税务总局、民政部《关于公益性捐赠税前扣除有关问题的通知》(财税〔2008〕160号)规定,企业和个人可以享受税前扣除的捐赠支出必须是《公益事业捐赠法》中规定的公益事业捐赠支出。具体捐赠范围包括:救助灾害、救济贫困、扶助残疾人等困难的社会群体和个人的活动,教育、科学、文化、卫生、体育事业,环境保护、社会公共设施建设,促进社会发展和进步的其他社会公共和福利事业4个方面。企业和个人发生的上述范围之外的捐赠支出均不属于公益救济性捐赠支出,不能享受公益性捐赠支出相应的优惠政策。

一般来说,个人和企业对上述公益事业的捐赠在所得税前扣除时都有限额标准。企业为年度利润总额12%以内的部分,个人为应纳税所得额30%以内的部分。但是,国务院、财政部和国家税务总局对于企业和个人对于某些特定非营利性组织和特定事项的捐赠,单独发文允许捐赠支出全额在企业所得税或个人所得税税前扣除。因此,企业和个人在确定捐赠项目时,可以充分考虑税收的上述规定,选择税收法规允许全额扣除的捐赠项目。

向谁捐?———符合规定的非营利组织或者国家机关

根据企业所得税法实施条例和个人所得税法的相关规定,企业和个人必须向符合规定的非营利组织或者国家机关实施捐赠并获得税前扣除凭证后,方可向税务部门申请税前扣除。符合规定的非营利组织指具备公益性捐赠税前扣除资格的社会团体,符合规定国家机关指县级以上人民政府及其部门。

那么,什么样的非营利组织才能获得公益性捐赠税前扣除资格呢?按照财税〔2008〕160号文件规定,经民政部门依法登记并符合规定条件的基金会、慈善组织等公益性社会团体,可向相应的财政、税务和民政部门申请公益性捐赠税前扣除资格。申请条件主要包括以下几个方面。

一是符合《企业所得税法实施条例》第五十二条第一项至第八项规定的条件。二是申请前3年内未受到行政处罚,而且在规定的年度检查中获得合格以上的认定结论。三是申请前连续3年每年用于公益活动的支出不低于上年总收入的70%,同时需达到当年总支出的50%以上等。

因此,企业和个人在选择捐赠渠道和对象时,应先向有关部门进行查询,并在捐赠时注意向捐赠对象索取税前扣除凭证。否则,企业和个人发生的向不具有税前扣除资格的非营利组织的捐赠支出,将难以享受企业所得税法和个人所得税法规定的优惠政策。

捐什么?———现金、库存商品、股权和其他物资

目前,法律认可的对外捐赠财产范围主要包括现金、库存商品、股权和其他物资。专家提醒,企业以现金以外的其他财产对外捐赠时,应考虑由于财产的公允价值与计税成本的差异所导致的对企业所得税纳税调整的影响。

按照国家税务总局《关于企业处置资产所得税问题的通知》(国税函〔2008〕28号)规定,企业将资产赠送他人,应按视同销售确定收入。当企业以自制资产对外捐赠时,由于其公允价值一般情况下会大于资产的账面成本,所以在进行企业所得税汇算清缴时,对于公允价值与计税成本的差额部分企业要作纳税调整。

此外,根据国家税务总局《关于企业所得税执行中若干税务处理问题的通知》(国税函〔2009〕202号)规定,企业在计算业务招待费、广告费和业务宣传费等费用扣除限额时,是以销售(营业)收入额为基数的。由于企业的捐赠行为视同销售确认收入,因此企业的捐赠行为会影响企业的销售(营业)收入额,进而影响上述三费的税前扣除额,并最终对企业所得税应纳税所得额产生影响。

企业和个人对非营利组织的捐赠,还有可能产生流转税的纳税义务。按照增值税暂行条例及实施细则规定,单位或个体工商户将自产、委托加工或者购进的货物无偿赠送其他单位或者个人应视同销售货物,计算缴纳增值税。根据营业税暂行条例及实施细则规定,单位或者个人将不动产或者土地使用权无偿赠送其他单位或者个人应视同发生应税行为,捐赠企业或个人则需就此缴纳营业税。特别是对于将自建不动产进行捐赠的行为,捐赠企业需就自建和捐赠两个环节分别计算缴纳营业税。

因此,企业和个人在对外捐赠时应权衡各方面因素,尤其应考虑捐赠方式的不同所产生的纳税义务的不同,从而选择纳税影响较小的捐赠方式,获得更大的税收收益。

何时捐?———企业会计利润或个人所得税应税收入较高时期

由于税收对于企业和个人的大多数公益性捐赠行为实行限额扣除制度,计算企业捐赠税前扣除限额的依据为企业会计利润,计算个人捐赠税前扣除限额的依据为应纳税所得额。而且,对于捐赠金额超过扣除限额的部分,无论是企业所得税还是个人所得税均不允许结转以后期间扣除。因此,税收专家建议,企业和个人在捐赠时机的掌握上,应选择企业会计利润或个人所得税应税收入较高的期间进行捐赠,以适用更高的税前扣除限额,从而降低税收负担。

另外,随着非营利组织相关法规的不断健全,国家对于非营利组织的监督、激励机制逐步完备,众多企业和个人纷纷捐资成立私募慈善基金会,投身公益事业。根据规定,新设立的基金会在申请获得捐赠税前扣除资格后,原始基金的捐赠人可凭捐赠票据依法享受税前扣除。因此,对基金会设立者来说,可以采取先用较少资金设立基金会,然后再分期捐赠资金的方式,这样捐赠者就可以分期多次利用捐赠限额扣除标准,从而实现最大的税收收益。

相关思维导图模板

树图思维导图提供 如何从大历史观学习中国历史 在线思维导图免费制作,点击“编辑”按钮,可对 如何从大历史观学习中国历史 进行在线思维导图编辑,本思维导图属于思维导图模板主题,文件编号是:5a22832470b2860422e8670dd763724d

树图思维导图提供 数学如何解决问题? 在线思维导图免费制作,点击“编辑”按钮,可对 数学如何解决问题? 进行在线思维导图编辑,本思维导图属于思维导图模板主题,文件编号是:1b17bf503628837a34235fb7a84f5863

上海工商

上海工商