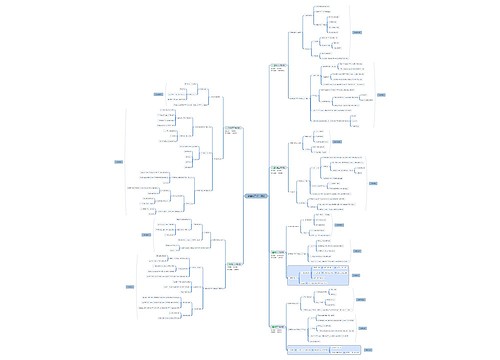

2022年车船税多少钱思维导图

车船税对于很多人来说都是需要缴费,却不清楚其中的内容,那么2022年车船税多少钱呢?若对这类问题有着类似或相同的疑问,相信在仔细看完下面的文章后,一定会有所收获、有所裨益。接下来就是由树图网小编带来2022年车船税多少钱的有关知识,以供大家参考借鉴。

树图思维导图提供 2022年车船税多少钱 在线思维导图免费制作,点击“编辑”按钮,可对 2022年车船税多少钱 进行在线思维导图编辑,本思维导图属于思维导图模板主题,文件编号是:ffe76b78449bb768725b02b4ea6fdb44

思维导图大纲

2022年车船税多少钱思维导图模板大纲

一、车船税新标准2022

1、1.0升(含)以下60元至360元;

2、1.0升以上至1.6升(含)300元至540元;

3、1.6升以上至2.0升(含)360元至660元;

4、2.0升以上至2.5升(含)660元至1200元;

5、2.5升以上至3.0升(含)1200元至2400元;

6、3.0升以上至4.0升(含)2400元至3600元;

7、4.0升以上3600元至5400元。

二、车船税计税方法

购置的新车船,购置当年的应纳税额自纳税义务发生的当月起按月计算。计算公式为:

应纳税额=年应纳税额÷12×应纳税月份数

保险机构代收代缴和滞纳金的计算

为了做好机动车车船税代收代缴工作,中国保险监督管理委员会下发了《关于修改机动车交通事故责任强制保险保单的通知》(保监产险[2007]501号),在机动车交通事故责任强制保险(以下简称“交强险”)保单中增加了与车船税有关的数据项目。为了便于保险机构根据新修改的“交强险”保单,完善“交强险”业务及财务系统,现就有关涉税问题进一步明确如下:

1、特殊情况下车船税纳税款的计算

(1)购买短期“交强险”的车辆。

对于境外机动车临时入境、机动车临时上道路行驶、机动车距规定的报废期限不足一年而购买短期“交强险”的车辆,保单中“当年应缴”项目的计算公式为:

当年应缴=计税单位×年单位税额×应纳税月份数÷l2

其中,应纳税月份数为“交强险”有效期起始日期的当月至截止日期当月的月份数。

(2)已向税务机关缴税的车辆或税务机关已批准减免税的车辆。

对于已向税务机关缴税或税务机关已经批准免税的车辆,保单中“当年应缴”项目应为0;对于税务机关已批准减税的机动车,保单中“当年应缴”项目应根据减税前的应纳税额扣除依据减税证明中注明的减税幅度计算的减税额确定,计算公式为:

减税车辆应纳税额=减税前应纳税额×(1-减税幅度)

2、欠缴车船税的车辆补缴税款的计算

从2008年7月1日起,保险机构在代收代缴车船税时,应根据纳税人提供的前次保险单,查验纳税人以前年度的完税情况。对于以前年度有欠缴车船税的,保险机构应代收代缴以前年度应纳税款。

(1)对于2007年1月1日前购置的车辆或者曾经缴纳过车船税的车辆,保单中“往年补缴”项目的计算公式为:

往年补缴=计税单位×年单位税额×(本次缴税年度-前次缴税年度-1)

其中,对于2007年1月1日前购置的车辆,纳税人从未缴纳车船税的,前次缴税年度设定为2006。

(2)对于2007年1月1日以后购置的车辆.纳税人从购置时起一直未缴纳车船税的,保单中“往年补缴”项目的计算公式为:

往年补缴=购置当年欠缴的税款+购置年度以后欠缴税款

其中,购置当年欠缴的税款=计税单位×年单位税额×应纳税月份数÷12。应纳税月份数为车辆登记日期的当月起至该年度终了的月份数。若车辆尚未到车船管理部门登记,则应纳税月份数为购置日期的当月起至该年度终了的月份数。

购置年度以后欠缴税款=计税单位×年单位税额×(本次缴税年度-车辆登记年度-1)

3、滞纳金计算

对于纳税人在应购买“交强险”截止日期以后购买“交强险”的或以前年度没有缴纳车船税的,保险机构在代收代缴税款的同时,还应代收代缴欠缴税款的滞纳金。

保单中“滞纳金”项目为各年度欠税与应加收滞纳金之和。

每一年度欠税应加收的滞纳金=欠税金额×滞纳天数×0.5‰

滞纳天数的计算自应购买“交强险”截止日期的次日起到纳税人购买“交强险”当日止。纳税人连续两年以上欠缴车船税的,应分别计算每一年度欠税应加收的滞纳金。

税目:乘用车〔按发动机汽缸容量(排气量)分档〕1.0升(含)以下的计税单位:每辆年基准税额:60元至360元备注:核定载客人数9人(含)以下

税目:乘用车〔按发动机汽缸容量(排气量)分档〕1.0升以上至1.6升(含)的计税单位:每辆年基准税额:300元至540元备注:核定载客人数9人(含)以下

税目:乘用车〔按发动机汽缸容量(排气量)分档〕1.6升以上至2.0升(含)的计税单位:每辆年基准税额:360元至660元备注:核定载客人数9人(含)以下

税目:乘用车〔按发动机汽缸容量(排气量)分档〕2.0升以上至2.5升(含)的计税单位:每辆年基准税额:660元至1200元备注:核定载客人数9人(含)以下

税目:乘用车〔按发动机汽缸容量(排气量)分档〕2.5升以上至3.0升(含)的计税单位:每辆年基准税额:1200元至2400元备注:核定载客人数9人(含)以下

税目:乘用车〔按发动机汽缸容量(排气量)分档〕3.0升以上至4.0升(含)的计税单位:每辆年基准税额:2400元至3600元备注:核定载客人数9人(含)以下

税目:乘用车〔按发动机汽缸容量(排气量)分档〕4.0升以上的计税单位:每辆年基准税额:3600元至5400元备注:核定载客人数9人(含)以下

税目:商用车客车计税单位:每辆年基准税额:480元至1440元备注:核定载客人数9人以上,包括电车

税目:商用车货车计税单位:整备质量每吨年基准税额:16元至120元备注:包括半挂牵引车、三轮汽车和低速载货汽车等

税目:挂车计税单位:整备质量每吨年基准税额:按照货车税额的50%计算

税目:其他车辆专用作业车计税单位:整备质量每吨年基准税额:16元至120元备注:不包括拖拉机

税目:其他车辆轮式专用机械车计税单位:整备质量每吨年基准税额:16元至120元备注:不包括拖拉机

税目:摩托车计税单位:每辆年基准税额:36元至180元

税目:船舶机动船舶计税单位:净吨位每吨年基准税额:3元至6元备注:拖船、非机动驳船分别按照机动船舶税额的50%计算

税目:船舶游艇计税单位:艇身长度每米年基准税额:600元至2000元

三、车船税计税依据

1、纳税人在购买机动车交通事故责任强制保险时,应当向扣缴义务人提供地方税务机关出具的本年度车船税的完税凭证或者减免税证明。不能提供完税凭证或者减免税证明的,应当在购买保险时按照当地的车船税税额标准计算缴纳车船税。

2、拖船按照发动机功率每2马力折合净吨位1吨计算征收车船税。

3、条例及本细则所涉及的核定载客人数、自重、净吨位、马力等计税标准,以车船管理部门核发的车船登记证书或者行驶证书相应项目所载数额为准。纳税人未按照规定到车船管理部门办理登记手续的,上述计税标准以车船出厂合格证明或者进口凭证相应项目所载数额为准;不能提供车船出厂合格证明或者进口凭证的,由主管地方税务机关根据车船自身状况并参照同类车船核定。

4、车辆自重尾数在0.5吨以下(含0.5吨)的,按照0.5吨计算;超过0.5吨的,按照1吨计算。船舶净吨位尾数在0.5吨以下(含0.5吨)的不予计算,超过0.5吨的按照1吨计算。1吨以下的小型车船,一律按照1吨计算。

5、条例和本细则所称的自重,是指机动车的整备质量。

6、对于无法准确获得自重数值或自重数值明显不合理的载货汽车、三轮汽车、低速货车、专项作业车和轮式专用机械车,由主管税务机关根据车辆自身状况并参照同类车辆核定计税依据。对能够获得总质量和核定载质量的,可按照车辆的总质量和核定载质量的差额作为车辆的自重;无法获得核定载质量的专项作业车和轮式专用机械车,可按照车辆的总质量确定自重。

相关思维导图模板

树图思维导图提供 904名中国成年人第三磨牙相关知识、态度、行为和病史的横断面调查 在线思维导图免费制作,点击“编辑”按钮,可对 904名中国成年人第三磨牙相关知识、态度、行为和病史的横断面调查 进行在线思维导图编辑,本思维导图属于思维导图模板主题,文件编号是:10b9a8a2dd2fb4593f8130ef16c320fc

树图思维导图提供 销售经理半年规划 在线思维导图免费制作,点击“编辑”按钮,可对 销售经理半年规划 进行在线思维导图编辑,本思维导图属于思维导图模板主题,文件编号是:e614d6bcf03e9318109240a18697c5d1

上海工商

上海工商