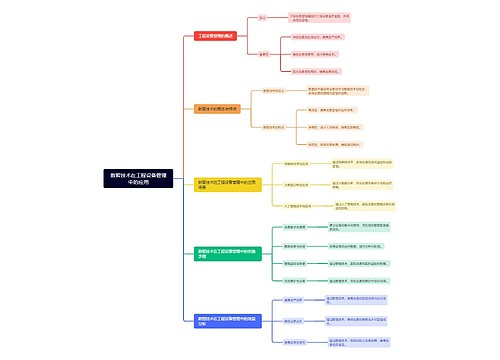

预收两年房租房产税应一次申报思维导图

2006年10月1日,某企业将其闲置房屋对外出租给自然人李某使用,租赁期为两年,租期为2006年10月1日~2008年10月1日,月租金10000元,两年租金一次性支付。2006年10月8日,该企业收到李某所交房租240000元。从2006年11月10日起,以合同约定的月租金收入10000元作为计税依据,该企业按月向主管地税机关申报缴纳了营业税、房产税及相关税款。截至2008年7月,该企业已申报缴纳了这笔房租收入应缴营业税10500元、房产税25200元及其他相关税款。2008年8月1日,税务稽查人员在对

树图思维导图提供 预收两年房租房产税应一次申报 在线思维导图免费制作,点击“编辑”按钮,可对 预收两年房租房产税应一次申报 进行在线思维导图编辑,本思维导图属于思维导图模板主题,文件编号是:2ce468f3649d90a68ee11b579c854ac9

思维导图大纲

预收两年房租房产税应一次申报思维导图模板大纲

对此,该企业财务人员不能接受并提出异议:房产租金收入营业税可以按月分期申报,为什么同一计税依据的房产税就不能按月分期申报?属于两年的房租收入一次性申报缴纳房产税,既不符合房产税按年征收、分期缴纳的规定,又不符合权责发生制原则,税务部门的处理决定是不是搞错了?

根据财税规定

第一,预收的房租,可以分期申报缴纳营业税。

预收的房租,该企业可以分期申报缴纳营业税,这是税法的特别规定。《营业税暂行条例》第九条规定,营业税的纳税义务发生时间,为纳税人收讫营业收入款项或者取得索取营业收入款项凭据的当天。这是法律的一般规定。但对纳税人收取预收性的款项如何申报纳税,并没有作出具体的规定。为此,《营业税暂行条例实施细则》第二十八条规定,纳税人转让土地使用权或者销售不动产,采用预收款方式的,其纳税义务发生时间为收到预收款的当天。而预收的房租并不属于转让土地使用权或者销售不动产的范畴,因此预收的房租营业税纳税义务不在当天。由于法律、法规没有对纳税人除转让土地使用权或者销售不动产这两项课税项目以外的其他预收款项的纳税义务发生时间作出规定,因此,财政部、国家税务总局《关于营业税若干政策问题的通知》(财税[2003]16号)明确规定,单位和个人提供应税劳务、转让专利权、非专利技术、商标权、著作权和商誉时,向对方收取的预收性质的价款(包括预收款、预付款、预存费用、预收定金等),其营业税纳税义务发生时间可以按照财务会计制度的规定,以该项预收性质的价款被确认为收入的时间为准。而按财务会计制度的规定,应在整个受益期内分期确认收入。纳税人取得的房租收入属于营业税的应税劳务,因此该企业一次取得的这笔房产租金收入,可以按照房屋租赁合同的受益期限分期申报缴纳营业税。

第二,预收的房租,不可分期申报缴纳房产税。

《房产税暂行条例》第三条规定,房产出租的,以房产租金收入为房产税的计税依据。第七条规定,房产税按年征收、分期缴纳。纳税期限由省、自治区、直辖市人民政政府规定。这是房产税的一般规定。

税法适用特别法优于普通法原则,对于同一事实涉及一般法律和特别法律规定时,特别规定的效力优于一般规定。国家税务总局《关于房产税城镇土地使用税有关政策规定的通知》(国税发[2003]89号)对于房产税、城镇土地使用税纳税义务发生时间问题作出规定,纳税人出租、出借房产,自交付出租、出借房产之次月起计征房产税和城镇土地使用税。江苏省地税局《关于明确房屋出租房产纳税义务发生时间的通知》(苏地税函[2000]135号)规定,出租房屋的纳税人,其纳税义务发生时间为实际取得租金收入的当天。

在具体的政策执行过程中,纳税人不能随意分解租金收入,应以收到的实际租金作为计税依据。房产税按年征收、分期缴纳的规定,也仅适用于依照房产原值计算缴纳房产税的情况。

综上所述,企业取得房租收入(含预收)房产税的纳税义务发生时间为收到款项的当天,计税依据为全部房租收入(含预收)。由于没有按这一规定全额办理房产税纳税申报手续,所以该企业必须补缴2006年11月少申报缴纳的房产税27600元(230000×12%),缴纳由于延迟缴纳税款而按日加收的滞纳金。税务部门对该企业作出的税务处理决定符合税法的有关规定,并无不当。

那么,2006年12月~2008年7月实际已缴纳的房产租金收入房产税,该企业能不能直接与2006年11月10日少申报的房产税相抵呢?答案是否定的。《税收征管法实施细则》第八十三条规定,税收征管法第五十二条规定的补缴和追征税款、滞纳金的期限,自纳税人、扣缴义务人应缴未缴或者少缴税款之日起计算。因此,该企业必须缴纳从2006年11月11日起至税款解缴日止,按日加收滞纳税款27600元万分之五的税款滞纳金。根据国家税务总局《关于应退税款抵扣欠缴税款有关问题的通知》(国税发[2002]150号)的规定,2006年12月~2008年7月该企业已申报缴纳的房产税,该企业可以申请退税,用退税款抵扣2006年11月10日少申报缴纳的房产税,也可以申请抵缴下期应缴税款。

此外,该企业须一次性申报预收的两年房租房产税,并不意味着违反权责发生制原则。

《企业会计制度》(财会[2000]25号)第十一条第九款、《企业所得税法实施条例》第九条等规定,企业应纳税所得额的计算,以权责发生制为原则。属于当期的收入和费用,不论款项是否收付,均作为当期的收入和费用;不属于当期的收入和费用,即使款项已经在当期收付,均不得作为当期的收入和费用。这就是说,在收入确认和费用支出的问题上,税法与财务会计制度的规定是一致的。企业在进行财务核算时,必须坚持权责发生制原则,否则违法。该企业必须依照税法规定一次性申报取得属于两年的房租收入房产税,而在房租收入确认和费用扣除等问题上仍须坚持权责发生制原则。

第三,企业补缴房产税不需调整账务。

税法和财务会计制度的规定是一致的。《企业所得税法》第八条规定,企业实际发生的与取得收入有关的、合理的支出,包括成本、费用、税金、损失和其他支出,准予在计算应纳税所得额时扣除。这就是说费用可以税前扣除。《企业所得税法实施条例》第三十条规定,企业所得税法第八条所称费用,是指企业在生产经营活动中发生的销售费用、管理费用和财务费用,已计入成本的有关费用除外。既然管理费用属于“费用”,而费用只有在发生时才能计入成本。因此,该企业在预先未将应缴未缴的房产税预提计入有关成本费用的情况下,就可以在缴纳的当月把它作为“每一纳税年度发生的可扣除的”费用直接计入管理费用,予以税前扣除,而不必区分其税款所属期,不需要作账务调整。这似乎与前述税前扣除应遵循的权责发生制原则有矛盾,但这就是《企业所得税法实施条例》第九条所指的“本条例和国务院财政、税务主管部门另有规定的除外”。

不过,该企业缴纳的房产税滞纳金,既不得将其列入管理费用,也不得在税前扣除,需要作账务调整。

相关思维导图模板

树图思维导图提供 数智技术在工程设备管理中的应用 在线思维导图免费制作,点击“编辑”按钮,可对 数智技术在工程设备管理中的应用 进行在线思维导图编辑,本思维导图属于思维导图模板主题,文件编号是:f9a2de84ad9a9ceebc96385d71be9ebe

树图思维导图提供 SpringBootWeb请求响应 在线思维导图免费制作,点击“编辑”按钮,可对 SpringBootWeb请求响应 进行在线思维导图编辑,本思维导图属于思维导图模板主题,文件编号是:1c6ee1ff958a0c7c2fabdf9e9f8d755e

上海工商

上海工商