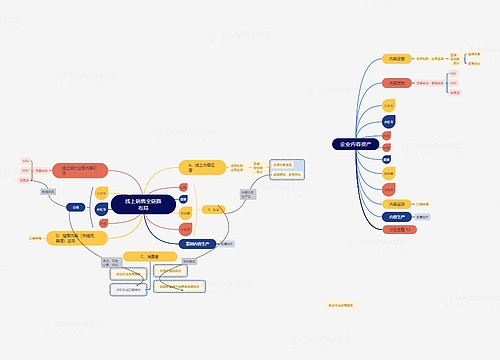

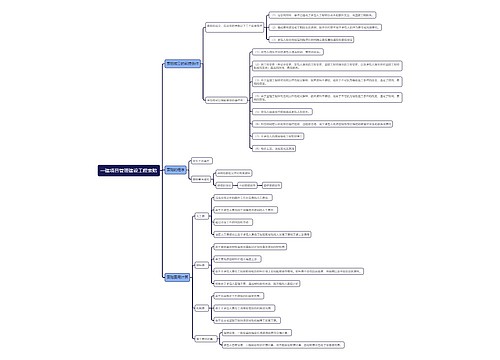

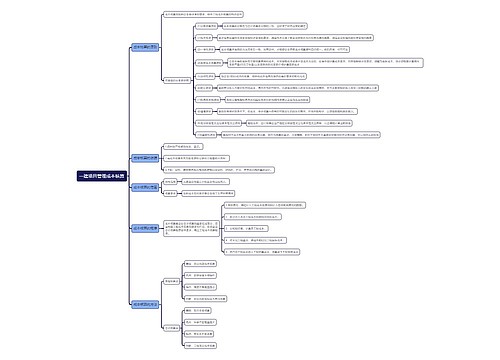

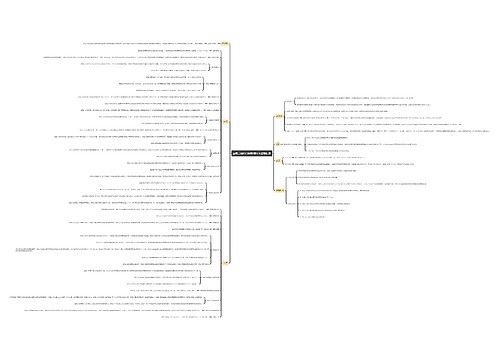

上海:规范营改增试点发票管理事项思维导图

上海2012年第2号公告:规范营改增试点发票管理事项

树图思维导图提供 上海:规范营改增试点发票管理事项 在线思维导图免费制作,点击“编辑”按钮,可对 上海:规范营改增试点发票管理事项 进行在线思维导图编辑,本思维导图属于思维导图模板主题,文件编号是:21685d99d69efccf9fe8e53c19a05e31

思维导图大纲

上海:规范营改增试点发票管理事项思维导图模板大纲

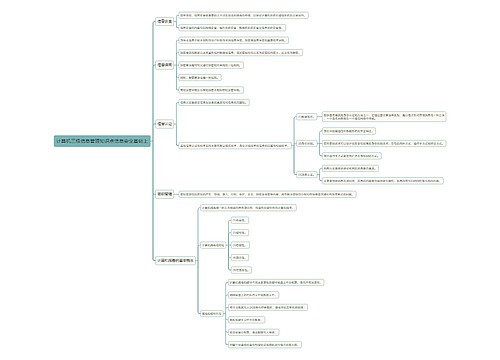

上海进行“营改增”试点以来,有关发票的领购、开具、使用成为试点纳税人反映较多的问题。为此,上海市国税局、上海市地税局近日联合发布了《关于规范营业税改征增值税试点工作发票管理相关事项的公告》(2012年第2号公告,以下简称公告),对2012年1月1日以来的试点及非试点地区纳税人如何取得和使用增值税发票,小规模纳税人代开增值税发票(包括普通发票、增值税专用发票、货物运输业增值税专用发票)的相关规定以及税务机关的征管事项予以明确。

增值税发票使用相关问题

1.发票抵扣问题。公告第一条第一款明确,自2012年1月1日起,一般纳税人提供货物运输服务,统一使用货物运输业增值税专用发票和普通发票,不得开具公路、内河货物运输业统一发票,包括不得开具红字公路、内河货物运输业统一发票。该规定是对《国家税务总局关于营业税改征增值税试点有关税收征收管理问题的公告》(国家税务总局公告2011年第77号)相关精神的重申。需要提醒企业的是,一旦企业违反上述规定,开具了公路、内河货物运输业统一发票,按照《交通运输业和部分现代服务业营业税改征增值税试点有关事项的规定》要求,原增值税一般纳税人一律不得作为增值税扣税凭证。

2.过渡期红字发票使用问题。公告第一条第二款明确了红字发票的开具问题。公告称,对2011年12月31日前,试点纳税人提供改征增值税的营业税应税服务并开具发票后,需开具红字发票的,应开具红字普通发票,不得开具红字增值税专用发票和增值税普通发票。对于需重新开具的,应开具普通发票,不得开具增值税专用发票(包括货物运输业增值税专用发票)。该规定解决了“营改增”过渡期发票如何开具的问题。按照之前下发的《财政部、国家税务总局关于交通运输业和部分现代服务业营业税改征增值税试点若干税收政策的通知》(财税[2011]133号)的规定,试点纳税人提供应税服务在2011年底前已缴纳营业税,2012年1月1日后因发生退款减除营业额的,应当向主管税务机关申请退还已缴纳的营业税。公告就此明确,此种情形应开具红字普通发票,不得开具红字增值税专用发票和增值税普通发票。需要重新开具的,应开具普通发票,不得开具增值税专用发票(包括货物运输业增值税专用发票)。

3.过渡期留存地税局监制普通发票使用问题。为保障改革试点平稳过渡,国家税务总局公告2011年第77号规定,上海市试点纳税人发生增值税应税行为,需要开具除增值税专用发票(包括货运专用发票)和增值税普通发票以外发票的,在2012年3月31日前可继续使用上海市地税局监制的普通发票,但具体使用范围及对象没有明确。为此,公告第一条第三款明确,对认定为从事货物运输的一般纳税人、并开具给个人的,在2012年3月31日前可继续使用上海市地税局监制的普通发票,但不适用增值税一般纳税人(按规定仍须缴纳营业税的除外)。

4.根据《交通运输业和部分现代服务业营业税改征增值税试点实施办法》第二十四条的规定,接受的旅客运输服务的进项税额不得从销项税额中抵扣。因此,公告第一条第四款明确,对经营旅客运输服务的一般纳税人,可开具增值税普通发票或上海市国税局通用机打发票。

有关代开发票的问题

公告明确,小规模纳税人需申请代开增值税专用发票和普通发票的,按现行规定办理。这里的现行规定是指《国家税务总局关于印发〈税务机关代开增值税专用发票管理办法(试行)〉的通知》(国税发[2004]153号)和《国家税务总局关于加强和规范税务机关代开普通发票工作的通知》(国税函[2004]1024号)。

根据《上海市财政局、上海市国税局、上海市地税局关于调整本市增值税、营业税起征点的通知》(沪财税[2011]114号)的规定,自2011年11月1日起,上海市纳税人的营业税起征点调整为:销售货物的为月销售额20000元;销售应税劳务的为月销售额20000元;按次纳税的为每次(日)销售额500元。

按照公告规定,在起征点调整后,未达起征点的纳税人申请代开增值税专用发票,属于免征增值税范围,适用免税规定的,不得开具增值税专用发票,只能申请代开《税务机关代开统一发票》。需要注意的是,一旦享受免税待遇的纳税人为申请代开增值税专用票而放弃免税的资格,根据《中华人民共和国增值税暂行条例实施细则》第三十六条的规定,放弃免税后,36个月内不得再申请免税。如果未达起征点的纳税人申请开具普通发票,税务机关将只代开发票,不征税。但根据代开发票记录,属于同一申请代开发票的单位或个人,在一个纳税期内累计开票金额达到按月起征点的,应在达到起征点的当次一并计算征税。

公告还明确,按照国家税务总局2011年77号公告精神,小规模纳税人提供货物运输服务,接受方索取货运专用发票的,可向主管税务机关申请代开货物运输业增值税专用发票。申请代开货物运输业增值税专用发票比照代开增值税专用发票规定办理。

代开发票征管注意事项

除上述规定外,公告对上海市税务机关管理“营改增”试点发票问题提出了几点征管要求:

1.税务机关对申请代开发票的纳税人,按照国税发[2004]153号文件按和国税函[2004]1024号文件精神执行。因此,企业需要准确把握这两个文件的精神。

2.在代开发票时,税务机关将根据营业执照和税务登记信息核实代开票纳税人的经营范围,并记录代开发票的明细信息,包括发票代码、发票号码、代开时间、受票方名称(有税务登记号的应包括税号)、品名、代开金额、完税凭证号码、代开人姓名、身份证号、联系电话等要素,并进行(电子)台账登记。对代开货物运输业增值税专用发票的企业还应提供车辆道路或船舶营业运输证等有效证件及复印件、承运人自备车辆有效证明及复印件、承运货物合同及复印件。

3.主管税务机关代开发票后,将加强对货物运输业小规模纳税人的审核管理。具体包括对申请代开货物运输业增值税专用发票的小规模纳税人是否具备运输工具等情况进行审核,对申请代开货物运输业增值税专用发票的货物运输业小规模纳税人的实际运输能力情况进行核查,并将其实际运输能力与代开发票金额情况进行比对,防止出现未提供运输劳务而申请代开货物运输业增值税专用发票的现象,同时对虚开货物运输业增值税专用发票的行为将按规定进行处罚。

相关思维导图模板

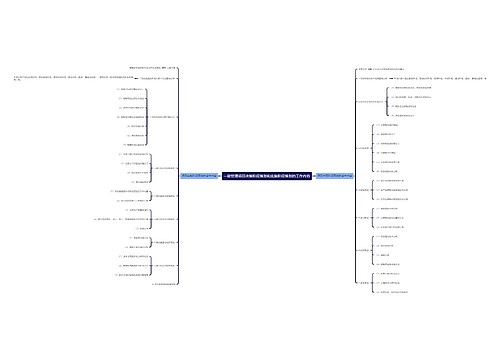

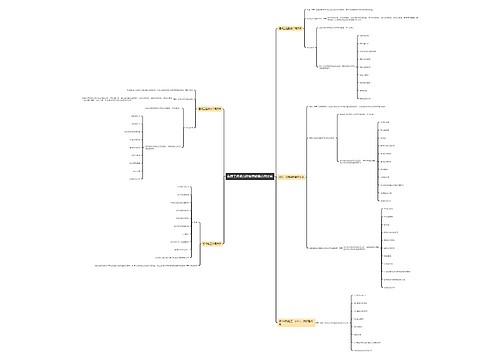

树图思维导图提供 线上销售全链路布局 在线思维导图免费制作,点击“编辑”按钮,可对 线上销售全链路布局 进行在线思维导图编辑,本思维导图属于思维导图模板主题,文件编号是:d7d9de3c963dd0170f070d111b460b99

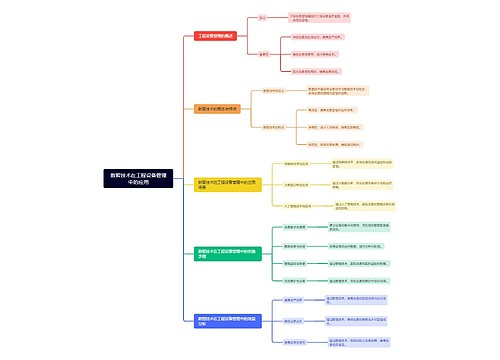

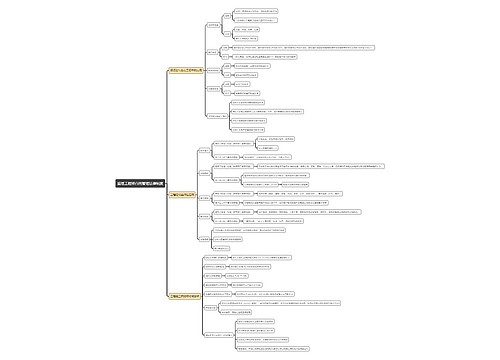

树图思维导图提供 数智技术在工程设备管理中的应用 在线思维导图免费制作,点击“编辑”按钮,可对 数智技术在工程设备管理中的应用 进行在线思维导图编辑,本思维导图属于思维导图模板主题,文件编号是:f9a2de84ad9a9ceebc96385d71be9ebe

上海工商

上海工商