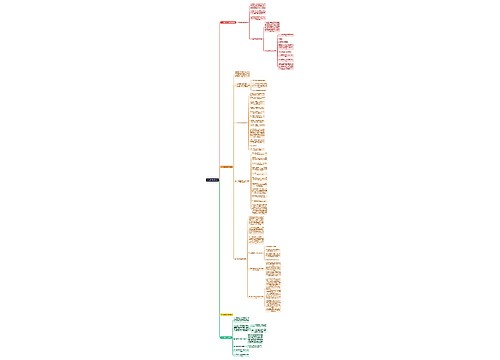

土地增值税怎么清算思维导图

根据我国法律规定,我们可以知道,在进行土地使用的时候,土地增值税也是必不可少,需要进行缴纳的,那么对于土地增值税税收确认的时候,我们该如何进行处理,接下来树图网小编为大家整理关于土地增值税怎么清算问题的解答,带着问题我们一起往下看。

树图思维导图提供 土地增值税怎么清算 在线思维导图免费制作,点击“编辑”按钮,可对 土地增值税怎么清算 进行在线思维导图编辑,本思维导图属于思维导图模板主题,文件编号是:710b06b661f50d9a7f5641cb6da536c4

思维导图大纲

土地增值税怎么清算思维导图模板大纲

一、土地增值税怎么清算

根据《国家税务总局关于土地增值税清算有关问题的通知》(国税函〔2010〕220号)第一条规定:“关于土地增值税清算时收入确认的问题:土地增值税清算时,已全额开具商品房销售发票的,按照发票所载金额确认收入;未开具发票或未全额开具发票的,以交易双方签订的销售合同所载的售房金额及其他收益确认收入。销售合同所载商品房面积与有关部门实际测量面积不一致,在清算前已发生补、退房款的,应在计算土地增值税时予以调整。”

根据《土地增值税暂行条例》第八条“有下列情形之一的,免征土地增值税:(一)纳税人建造普通标准住宅出售,增值额未超过扣除项目金额20%的,免征土地增值税;增值额超过扣除项目金额20%的,应就其全部增值额按规定计税。

所以应该区分普通住宅、非普通住宅和商铺的销售收入。

第二步:取得土地使用权所支付金额的分配

土地成本按“占地面积法”分摊:某期项目应分摊的土地成本扣除项目金额=土地成本扣除项目总金额×某期项目占地面积/各期总占地面积

分配绿化占地面积=某期建筑占地面积比例×道路及绿化面积

某期建筑占地面积比例=某期建筑占地面积/总建筑占地面积

分配后的某期占地面积=某期建筑占地面积+分配的绿化道路占地面积

第三步:房地产开发成本的分配

1、分期开发的,如果各期完工情况不同,应按建筑面积法对各期开发成本进行分摊

除土地成本以外的其他开发成本按“建筑面积法”分摊:某期项目应分摊的混合成本扣除项目金额=混合成本扣除项目总金额×某期项目建筑面积/总建筑面积

2、在同一期开发成本中,应按层高系数法对不同类型的房屋进行开发成本的分配

⑴计算层高系数

选取普通标准住宅层高(住宅层高2.8米)为基数,层高系数设定为1;非普通标准住宅、商铺层高均高于住宅层高,其层高与住宅层高之比,得出其层高系数,即:

非普通层高系数=非普通住宅层高÷住宅层高=2.8÷2.8=1

商铺层高系数=商铺层高÷住宅层高=4÷2.8=1.4286。

二、清算条件

凡从事房地产开发的企业应办理清算土地增值税手续的房地产开发项目,包括未预征土地增值税税款的房地产开发项目。土地增值税清算以纳税人初始填报的《土地增值税项目登记表》中房地产开发项目为对象,对一个清算项目中既有普通标准住宅工程又有其他商品房工程的,应分别核算增值额

1、符合下列情况之一的,纳税人应到主管地方税务机关办理土地增值税清算手续:

(一)全部竣工并销售完毕的房地产开发项目。

(二)整体转让未竣工的房地产开发项目。

(三)直接转让土地使用权的项目。

(四)纳税人申请注销税务登记的房地产开发项目

2、符合下列情况之一的,主管地方税务机关可要求纳税人进行土地增值税清算:

(一) 纳税人开发的房地产开发项目已通过竣工验收,在整个预(销)售的房地产开发建筑面积达到可销售总建筑面积的比例85%(含)以上的。

(二)取得销售(预售)许可证满三年仍未销售完毕的。

(三)经主管地方税务机关进行纳税评估发现问题后,认为需要办理土地增值税清算的房地产开发项目。

3、房地产开发企业纳税人建造商品房,已自用或出租使用年限在一年以上再出售的,应按照转让旧房及建筑物的政策规定缴纳土地增值税,不再列入土地增值税清算的范围。

三、清算手续时限

纳税人应进行土地增值税的清算的,须在满足清算条件之日起90日内到主管税务机关办理清算手续;主管税务机关要求纳税人进行土地增值税清算的,须在主税务机关限定的期限内办理清算手续。

引用法条

[1]《中华人民共和国土地增值税暂行条例》 第八条

上海工商

上海工商